一雙無形的手引導環球資金流向,這雙「手」是什麽?歸根結底是全球投資者的整體預期。

2023年,萦繞著資本市場的關鍵字是「加息」。

年度焦點:歐美齊加息抗通脹

有因必有果,加息周期的起點是超低利率。

進入2010年之後,主要發達經濟體的經濟增速顯著放緩,人口老化、經濟欠缺活力、高昂的社會福利支出等因素困擾著這些經濟體,於是各國先後通過降息和央行瘦身以刺激經濟。

日本從上世紀90年代末開始就一直維持低利率,儘管在2010年之前有過小幅向上微調,但在此之後一直保持在零利率甚至負利率水平,見下圖。

財華社從歐洲央行的數據看到,歐洲央行的降息周期始於2011年9月,一直持續到2019年9月,當時的三大利率指標:再融資利率和邊際貸款利率分别到達0和0.25%,存款利率甚至低至-0.50%。

英國央行的情況也是一樣,在2010年之後一直處於0.5%的低水平,2020年脫歐之後更低見0.1%。

全球最主要儲備貨幣美元的最近一次降息周期始於2019年8月,當年三次降息25個基點,2020年受疫情影響,一個月内兩度降息,合共降息150個基點。到2020年3月中,美國聯邦基金利率已由這次降息周期展開前的2.25%-2.50%降至0-0.25%。

由此可見,到2020年疫情對經濟的打擊顯現出來時,全球各主要發達經濟體的央行利率已處於一個極低的水平,以貨幣政策刺激經濟的可調整空間已不大。

由於美元是全球最重要的儲備貨幣,全球商品、服務均主要以美元結算,美元在全球經濟中起到一個舉足輕重的作用。

在歐美和日本等發達經濟體已實施的量化寬松背景下,美聯儲宣佈提供無限量化貨幣供應,簡單來說就是向市場無限量「泵水」,為該國的財政赤字埋單,刺激其經濟。

水多得冒泡,後果可以很嚴重。

在零成本的「水流」直推下,全球商品、服務價格水漲船高,歐美通脹迅速攀升,直至影響到選民生計。

這個時候,若放任低利率繼續保持,將可能引發「滞脹」,對歐美經濟帶來無法修補的衝擊,於是加息收水成為必然。

英國央行於2021年12月底開始加息,歐洲央行從2022年7月末起加息,而美聯儲則從2022年3月中開始加息,並且通過縮減資產負債表——減少買債規模,來從市場上「收水」。

年度變數:「不確定性」比「實際」更可怕

市場最懼怕的是不確定性,能夠掀起大風大浪的都是對「未知」的恐懼。

2022年是歐美激進加息的一年,而2023年或許稱得上是穩定加息的一年。

對比之下,2023年的不確定性要比2022年多,這是因為2022年各國通脹高企,加息大勢很明確。但是到2023年,情況不大一樣了,前期加息的影響逐漸顯現,加上疫情緩解,通脹有緩和迹象,更為重要的是歐美利率已處於一個非常高的水平,市場對於利率到頂、央行轉向降息的預期升溫。

當實際與預期出現偏差時,市場就會反應激烈,這正是美聯儲每次議息前後都會令華爾街市場大起大落的原因——可以說,2023年的資本市場主要被預期情緒拿捏著。

見下圖,率先加息的英國利率在最近似有收速迹象,但該央行的鷹派立場仍很強硬。英國央行於2022年加息3.25個百分點,2023年以來則加息1.75個百分點,到現在英國央行利率大約為5.25%。

歐洲央行的三大指標利率也在2023年9月20日之後按兵不動,存款、再融資利率和邊際貸款工具利率分别保持4.00%、4.50%和4.75%的水平。

最受關注的美聯儲,則在最近三次議息會議中維持利率不作調整,而美聯儲主席鮑威爾在最近一次議息會後聲明中暗示可能暫停加息,當前聯邦基金利率維持在5.25%-5.50%的水平。

見下表,美聯儲最近一次降息和加息周期。

在央行態度含糊、利率周期轉折之際,市場的不確定性達到峰值,進而導致資本市場波動加劇。在「不確定性」主導的市場環境下,資金走向何方?

年度論點:資金何去何從?

今年以來,道瓊斯工業平均指數和納斯達克指數分别累漲13.27%和44.03%,前者創下歷史新高,而納斯達克指數也在逼近2021年的高位紀錄。

需要注意的是,兩大指數的表現之所以如此理想,主要受到個别成分股大漲的推動,例如蘋果(AAPL.US)、英偉達(NVDA.US)、微軟(MSFT.US)等大盤股均創新高,但其他股份的表現卻不是那麽理想,例如消費股耐克(NKE.US)今年以來累跌6.49%,可口可樂(KO.US)累跌5.03%,輝瑞(PFE.US)累跌42.04%。

最直觀的表現是一級市場表現不濟,新股和再融資規模銳減:Wind的數據顯示,美股今年以來(截至2023年12月18日止)的IPO籌資規模為267億美元,明顯低於2020年時的1,533億美元和2021年的3,158億美元,僅稍高於加息周期開始的去年235億美元。

市場對資金前景的不確定性以及高利率環境下融資成本的增加,導致企業對於擴張計劃持謹慎態度。這一現象引發了連鎖反應,大量企業暫停運營,對產業鏈上下遊企業產生影響,進而減緩了整體經濟的發展速度。此外,這種狀況還對金融服務行業,如投資銀行、咨詢經紀業和會計師事務所等產生了負面影響。因此,需要關注市場資金狀況和利率環境對企業運營和經濟發展的影響,並採取有效措施加以應對。

在全球資本市場中,華爾街扮演著至關重要的角色,其投資風向標作用舉足輕重。美國共同基金作為全球規模最大、最具影響力的投資者群體,其動向直接引領著全球資本市場的走勢。

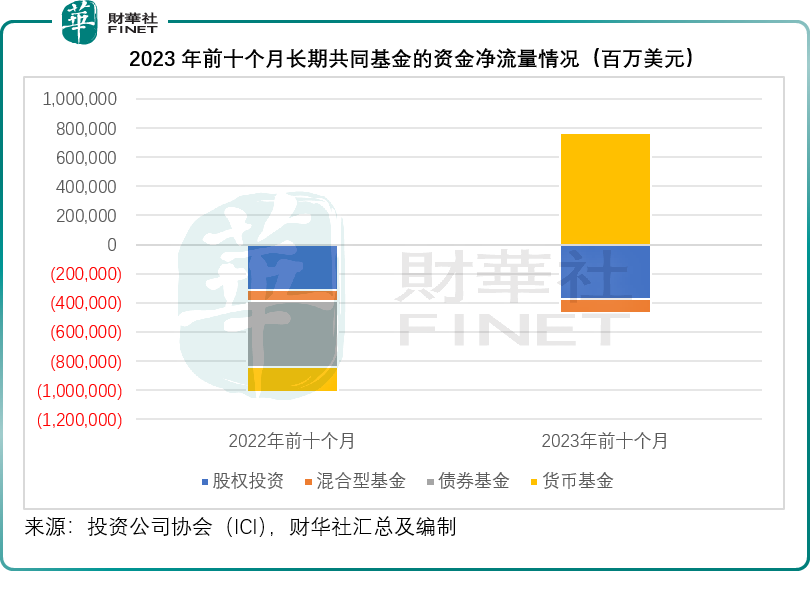

見下圖,2022年3月美聯儲開始加息以來,美國長期共同基金大多數月份都是呈現資金淨流出狀態——也就是說撤走(或是市值蒸發)的資金要多於買入的資金。

根據ICI的數據顯示,今年前十個月,共同基金新淨現金流量結構中,股權投資的淨流出幅度高達3,768.38億美元,其中美股淨流出達到3,119.54億美元,其他股權投資淨流出額為648.84億美元,混合(Hybrid)型基金(即包含股權投資、債權投資、貨幣基金等)的淨流出額為922.6億美元,債券基金投資的淨流出為105.67億美元。

既然大資金從股權、債券、商品等投資撤走,那它們去哪了?答案是貨幣基金。

2023年前十個月,美國貨幣基金的淨流入高達7,638.39億美元,相比之下,去年同期為淨流出1,667.35億美元,見下圖。

其中應稅貨基(Taxable money market fund)主要投資於短期國債、商業票據等短期投資工具,所獲得的利息收益需要繳納聯邦所得稅,應稅貨基今年前十個月的淨流入高達7,552.55億美元,相較去年同期為淨流出1,908.31億美元;免稅貨基(Tax-exempt money market fund)主要投資於州政府和地方發行的一些免稅短期證券,一般可以獲得免稅,但相對於國債或具有一定的風險溢價,今年前十個月的淨流入為85.84億美元,而去年同期為淨流入240.97億美元。

免稅貨基大筆淨流入反映投資者更青睐於投資風險較低、流動性高的短期國債,加息周期行將結束之時,資金傾向於抱持等待觀望態度,投資貨基既可以得益於高利率,又能保障流動性,在投資機會來時迅速把握。

展望2024年

歐洲央行、英國央行、美聯儲以及日本在2024年貨幣政策展望方面,尚未給出明確且一致的立場。他們時而展現出強硬的「鷹派」態度,時而又表現出溫和的「鴿派」立場,顯示出未來政策方向仍存在較大的不確定性。

不過,財華社認為,如果紅海、地緣政經等突發因素僅為短期現象,在通脹得到控制的情況下,發達經濟體的央行很有可能在2024年停止加息,並採取降息措施以刺激經濟增長。

那麽,在各類資產中,哪一類最有可能獲得收益呢?

從上述分析上來看,大資金都停泊在貨基以等候機會,也就是說有大批後備軍隨時準備入市,只等機會來臨。

2023年,加息周期對經濟的累積影響才剛剛顯現出來,傳導到實體經濟還需要時間。在這一年,我們看到眾多企業在延遲擴張計劃、大規模裁員、修正重組等,以淘汰表現欠佳的業務,節省成本提升表現,並將大筆現金以股息和回購的方式回饋給股東,這些收縮業務的影響很可能在2024年得到反映。

在2023年高估值基數的對比下,2024年的美股表現未必能追上今年。

不過,債市或將是另一回事,加息周期結束,最直接的得益者可能是債券投資,尤其美國國債。

若美聯儲落實2024年降息,「預期」將比「實際」更快地傳遞到資本市場,首先推高的將是加息周期後期發行的新國債,因為這時其票面利率最高,降息預期將壓降市場利率,這些票面利率較高的債券變得更有吸引力,實際價格將高於票面價,降息預期升溫,其價格也會隨之走高——這就是債券價格與市場利率走向相反的内在邏輯。

總而言之,央行「無形的手」繼續撥弄風雲,2024年的資本市場或依然由美聯儲主導,順勢而行應可得益,無論如何,新一年,資本市場將會更加精彩。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)