9月14日在納斯達克交易所上市的芯片設計服務供應商安謀(ARM.US),公佈了上市以來的首份業績。

截至2023年9月30日止的2024財年第2季,安謀收入同比增長27.94%,至8.06億美元,創下季收新高,主要受到多個科技大咖與其簽訂長期授權協議帶動。

該公司指,各個終端市場增加AI投資推動了其許可授權業務收入同比大增106.38%,也抵消了專利收入按年下降5.43%的影響。專利收入下降主要因為智能電話市場持續疲弱,影響到對該公司產品的需求。

由於研發部門和銷售及行政部門在上市前獲股份分紅,安謀的2023年9月財季經營虧損達1.56億美元,而上年同期為經營溢利1.83億美元;賬面季度淨虧損為1.1億美元,去年同期則為淨利潤1.14億美元。

不過,如果扣除以股代薪的一次性款項,其非會計準則經營溢利或按年增長92.42%,至3.81億美元;淨利潤則按年增長113.48%,至3.8億美元。

業務前景還不錯

2023年9月財季,安謀交付的芯片數量達到71億顆。

得益於熱火朝天的AI底層架構的構建,安謀的AI芯片持續有需求。無論是雲端訓練的大型語言模型,還是在邊緣計算領域部署的推理模型,對高效計算資源的需求從未像現在這樣重要。所有AI算法都需要CPU來運行模型,安謀的戰略就是開發CPU和相關技術,以最節能的方式運行這些算法。安謀在CPU、GPU產品上應用AI加速方面進展尚可,還推出了AI專用產品如Arm Ethos神經處理器(NPU)等產品。

安謀表示,留意到許多公司需要獲得更高性能的CPU、GPU和其他技術,需要為眾多終端市場開發具有AI功能的芯片。

安謀透露,其於9月財季與一些公司就其最新產品簽署了多項許多,這些公司正在設計需要先進AI功能的芯片,用於自動駕駛、雲服務器、消費電子產品、物聯網和智能手機等應用,這包括一家自動駕駛OEM授權其他安謀CPU和GPU IP,因其正在開發下一代基於安謀的自動駕駛汽車平台。

安謀披露,谷歌(GOOGL.US)、Meta(META.US)、英偉達(NVDA.US)、瑞薩科技、小米集團-W(01810.HK)等公司宣佈了新的基於安謀的節能AI產品。

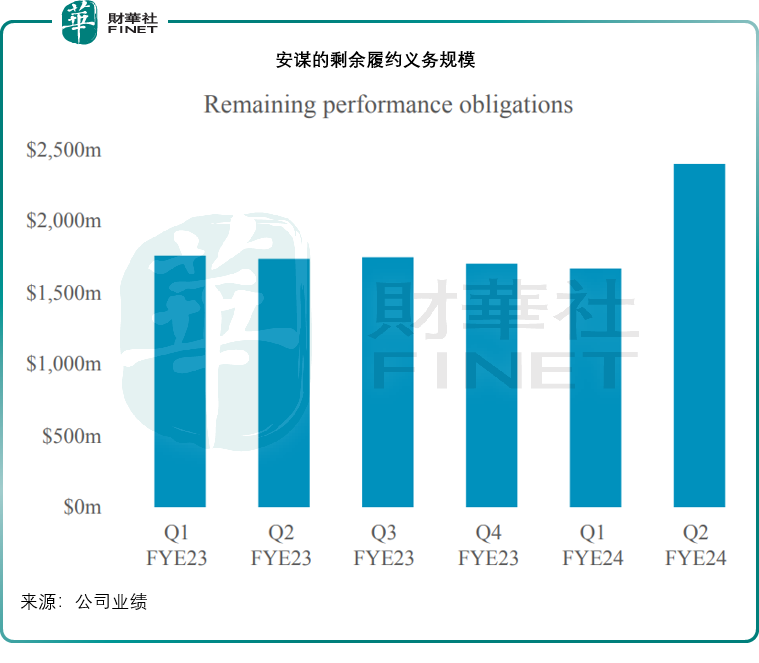

9月財季,安謀年化合約價值達到11.08億美元,同比增長2.59%;剩餘履約義務更達24.14億美元,同比增長37.86%,主要受到高價值許可交易和長期客戶合約續期所帶動。

安謀預計,在未來12個月,大約有28%的剩餘履約義務可獲確認為收入,如此算來或有6.76億美元,另外還有21%將在接下來的13-24個月確認。

見下圖,其最新一季的剩餘履約義務為最近幾個季度的最高,這是一個好兆頭。

但是,安謀未來收入增長能否可以持續,還取決於未來這些剩餘履約義務規模的擴張——持續獲得新合約、保持與現有客戶的關系,以及其研發是否跟得上客戶技術進步的步伐才是關鍵。

業績指引不及預期

在公佈截至2023年9月末止財季業績後,安謀的股價在場外交易時段下挫6.84%。既然安謀的非會計準則淨利潤表現尚可,而且還有較為龐大的剩餘合約價值待履行,為何在公佈業績之後,股價卻表現不佳?

在今年9月份上市時,安謀的發售價為51美元,現價54.40美元也僅較發售價高出6.67%,如果按下滑6.84%之後的盤後價計算,甚至還低於這一發售價。

財華社認為,安謀流動性不足,規模相對較小或限制其發展,應是市場對其前景不太樂觀的原因。

安謀由軟銀分拆出來獨立上市,但是軟銀仍持有大部分權益,持股達到90%以上。而且安謀的IPO實際上為軟銀出售其股份套現而已,並沒有為自己融資,安謀目前也並不需要,2023年9月末的現金及短期投資持有量達到22.06億美元,佔其資產總值的32.39%。

上市之前,安謀的股份就獲得蘋果(AAPL.US)、谷歌、英偉達、英特爾(INTC.US)、三星、台積電(TSM.US)、美國超微公司(AMD.US)等大明星科技公司的基石投資,意味著留給市場上其他投資者的量更少,以確保了安謀上市的高估值能夠維持,高估值也在一定程度上讓投資者卻步。

安謀是一家輕資產經營的專業服務供應商,其產品現在已廣泛應用於手機等眾多設備,滲透率也十分高,天花板前,其可進一步發展的空間有限。

於是,在高估值面前,投資者可能猶豫再三。安謀截至2023年9月末止非會計準則淨利潤或為8.69億美元,當前市值為558.19億美元意味著市盈率達到64.21倍。

相比之下,正處於高速發展階段的英偉達,截至2023年7月30日止12個月非會計準則淨利潤為130.83億美元,按當前市值1.15萬億美元計,市盈率為87.93倍。英偉達最近12個月非會計準則淨利潤為40.03%,而安謀截至2023年9月末止12個月非會計準則純利率只有30.62%。

從增長態勢來看,英偉達的高估值似乎更合理,而安謀的增長前景似乎未見重大突破——至少沒有可預見得到的增長驅動力,其高估值有點經不起推敲。

此外,安謀的12月財季業績預測指引低於市場預測,也進一步印證了市場的悲觀看法。安謀的第3財季業績指引為收入介於7.2億-8億美元之間,而華爾街的預期為7.3億-8.05億美元之間;預期每股盈利介於0.21-0.28美元之間,華爾街預期的是每股0.27美元。

誠然,業務的稀缺性是有價值的,但是若沒有增長上的突破,安謀的高估值或難以維持。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)