美聯儲一如預期於9月份的議息會議後維持利率不變,但是在會後聲明中顯示出其「鷹派」立場——今年内還有一次加息,而且加息周期可能比6月預期的要長。

在資金成本高企,經濟前景不明朗之際,全球資金走向如何?

全球股市表現欠佳

在美聯儲議息前夕,美股市場已提前下跌,顯示出對於加息前景的憂慮,在9月議息塵埃落定之時,美股進一步下跌,反映了市場對於加息周期延長的不樂觀。

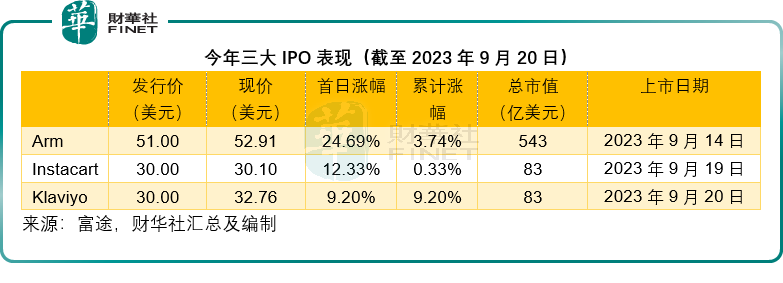

今年最大型的三宗IPO接連登場,表現均高開低走,反映市場承接力不足,資金規避風險的趨勢。

軟銀支持的Arm(ARM.US)為芯片設計公司,因為其行業龍頭地位、AI概念而備受關注,獲多名有實力、有名氣的基石投資者保駕護航,包括蘋果(AAPL.US)、谷歌(GOOG.US)、英偉達(NVDA.US)等等,上市首日大漲24.69%,然而僅短暫風光,其後股價持續下跌,上市不到一周,累計漲幅就縮減至僅3.74%。

生鮮雜貨電商Instacart(CART.US)也曾承載了投資者的希望,於9月19日上市首日大漲12.33%,然而第二天就抹去了大部分的漲幅,現在僅微漲0.33%。

數字營銷SaaS平台Klaviyo(KVYO.US)趕上了美聯儲議息當天,股價也是高開低走,收市報升9.20%,但其實該股高開22.5%,最高曾上漲31.57%,臨近收盤時走低。

見下表,今年三大IPO近日表現均後勁不足,反映了資金的猶豫不決。

不僅美股表現不振,全球股市的表現也很一般,Wind數據顯示,英國富時100指數近五日累計漲幅只有0.16%,法國CAC指數和德國DAX指數5日累計下跌0.81%和0.87%。上證指數5日累跌1.34%,深證成指5日累跌2.12%,恒生指數5日累跌2.17%,日經225指數的5日跌幅也有0.41%。

加息前景不明,成本持續上升,資金變得厭惡風險,或是近日股市下跌的主要原因。那麽,資金都去哪兒了?

巨頭們手持大量現金

近日,美國財政部又可能停擺了,這個全球最富裕國家的手上並沒有多少錢,那麽錢都在哪里?在富可敵國的大型企業手上。

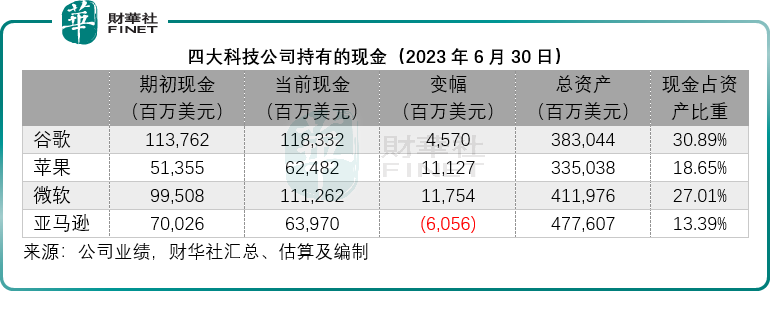

全球市值最高的蘋果公司,手持現金及可變現證券624.82億美元,比年初高出111.27億美元;谷歌持有1183.32億美元,比年初多了45.7億美元;微軟(MSFT.US)持有1112.62億美元,比年初多出117.54億美元;亞馬遜(AMZN.US)持有639.7億美元,因為進行投資而減少60.56億美元。

合起來,這四家市值超萬億的科技巨頭,持有的現金額已高達3560.46億美元,相當於美國政府一個半月的收入,這還不計它們的長期投資,當真富可敵國。

然而,這些現金就靜靜地躺在它們的資產負債表流動資產一項,沒有用來進行固定資產投資,也沒有用於運營,而是用來回饋股東。

谷歌2023年上半年回購了302億美元的股份,而且持續加碼回購,到2023年6月30日,仍有681億美元的回購額度。

蘋果於截至2023年7月1日止的九個月,回購了3.65億股普通股,斥資561億美元。

微軟於截至2023年6月末止的財政年度,回購了6900萬股,斥資184億美元,截至2023年6月30日,其600億美元的股份回購計劃仍有223億美元的額度。此外,於2023財年,微軟還派發總股息202億美元。此外,微軟還需預留687億美元收購動視暴雪(ATVI.US),有關交易仍有待監管當局批準。

所以,這些資金以派息和回購股份的形式最終去到了投資者的手上,然而,從股市的表現來看,似乎並沒有帶來增量,那麽資金從投資者手上投到哪里了?

美國投資基金協會ICI的數據顯示,2023年9月13日單周,貨基資產規模增加了177億美元,擴大至5.64萬億美元,其中增幅最大的是應稅貨幣市場基金中的政府貨基(即投資於現金、美國財政部發行證券以及美國政府及其機構發行或擔保的證券以及回購協議的貨基,理論上賺取無風險的利息),增加了162.6億美元。

在全球最大儲備貨幣美元的加息周期未見頂之際,債券市場因為市場利率的上升前景而呈弱(市場利率上升,債券市價下跌),股市也因為資金成本增加而致風險上升(融資融券成本增加,資金更加不願意冒險),資金也變得越來越謹慎,這個時候,最能得益於加息周期的就是持幣(持有理論上無風險的美元)和投資於短期政府證券(賺取高利息),可以賺取無風險的利息,這些就是貨幣基金的標的。

但從另一個角度來看,這些資金放在可以隨時提取的貨基,也是為了等待市場不確定性明確之後,能隨時進入資本市場,賺取更高的風險回報。

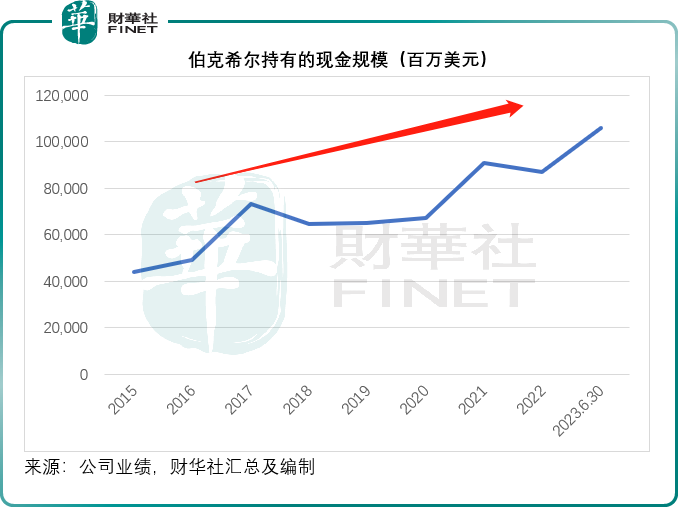

巴菲特的行為模式就很能說明這一點。

巴菲特的投資旗艦伯克希爾(BRK.B.US)於2023年6月30日持有的現金、現金等價物及美國國庫券規模,較年初時增加了189.31億美元,達到1057.47億美元,佔其保險業務投資規模的比重也由期初時的20.96%,擴大至22.26%,見下圖。

這些資金將會是下一輪牛市的彈藥。

對AH股的啓示

最近AH股的表現持續令人失望,成交額也處於極低水平。以上提到的,資金看不準加息周期而停泊在較安全的港口——例如貨基,應是一個原因。

富途的數據顯示,最近60日滬股通成交淨流出高達375.96億元人民幣,深股通成交淨流出也達到288.26億元人民幣,或顯示外資投資意願不強,多少與資金成本高企有關。

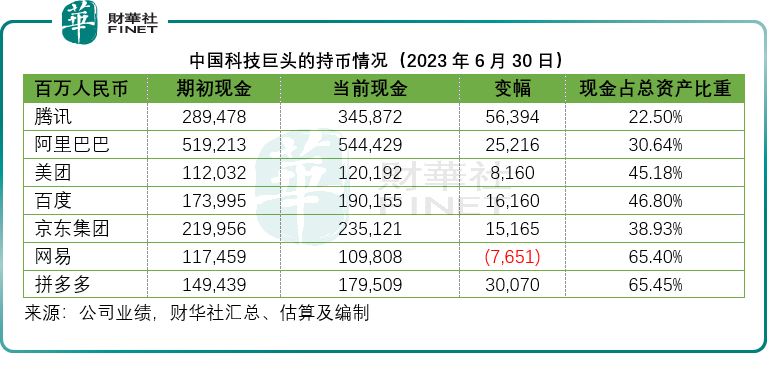

目前,中國的大型科技股也持有大量現金,例如騰訊(00700.HK)於2023年6月30日持有3458.72億元(單位人民幣,下同),較年初增加了563.94億元;阿里巴巴(BABA.US)持有5444.29億元,較年初增加252.16億元;拼多多(PDD.US)也有1795.09億元,較年初增加300.7億元。見下表。

與美股科技巨頭花大力氣回饋股東的做法不大一樣,中國科技巨頭仍處於增長階段,除了阿里巴巴展現了可觀的回購力度外,騰訊的現金回購規模與其市值相比仍偏低,指望不上它能為股東變現財富。

不過,這些大型科技企業同時也是具有影響力的風險投資人,它們龐大的現金儲備可以為未來的風險投資作準備,一方面有利於鞏固其自身的業務實力,另一方面也有利於提振一級市場投資氛圍,結合最近接連出台鼓勵新經濟與新科技與中小企業發展的措施,從長遠來看將有利於整體經濟發展,最終帶動資本市場的回升。

總而言之,資金儲備已就緒,就等合適的時機以及利率環境的轉向,這應是目前持幣為宜的底層邏輯。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)