瀾起科技(688008.SH)8月9日盤後公佈2022年中報情況,作為第一批科創板上市公司,瀾起科技無論是從科技硬實力還是業績都是可圈可點。

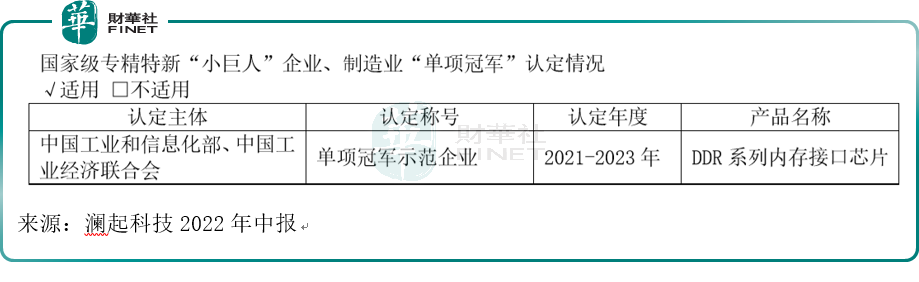

在硬科技實力方面,公司是一家集成電路設計企業,是全球内存接口芯片龍頭,市佔率約40%。公司還被評為國家級專精特新「小巨人」企業、制造業「單項冠軍」(認定年度為2021-2023年)。

内存接口芯片領域,在最新一代的DDR5標準上,全球只有三家供應商可提供DDR5第一子代的量產產品,分别是瀾起科技、瑞薩電子和Rambus。而在配套芯片上,SPD和TS(這是DDR5的兩種配套芯片)目前主要的兩家供應商是瀾起科技和瑞薩電子(原IDT),全球唯二。

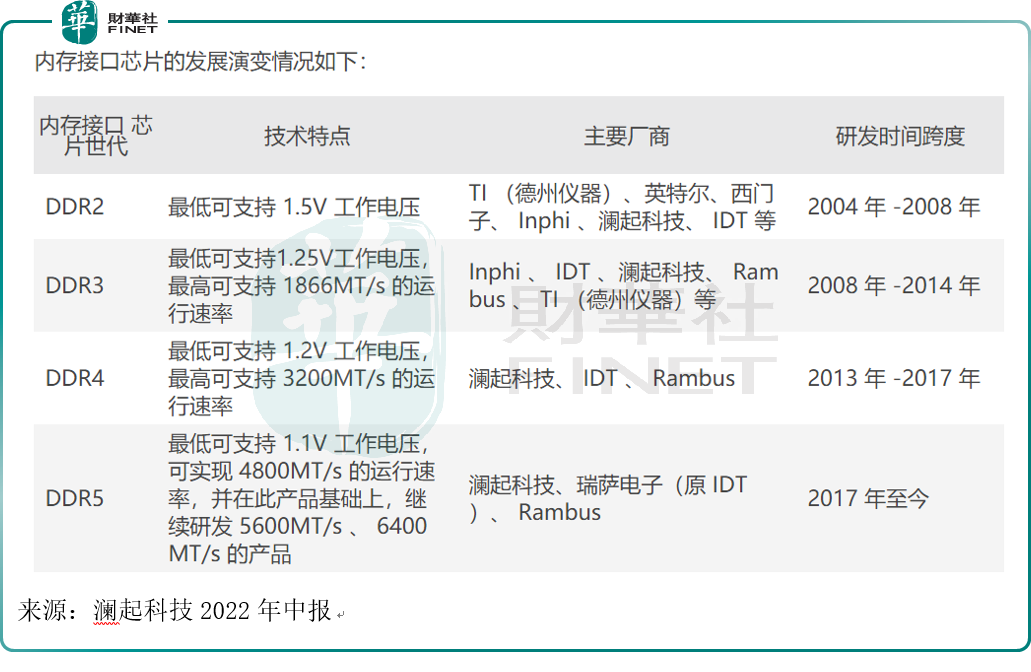

在DDR2、DDR3時代,主要廠商還能見到英特爾、TI(德州儀器)等國際科技巨頭的身影,然而從DDR4開始,主要廠商只集中在3家,瀾起科技就是其中之一。如今已經到了DDR5時代,公司仍然在内存接口芯片的市場份額保持穩定,由此可見公司在行業上的地位及影響力。

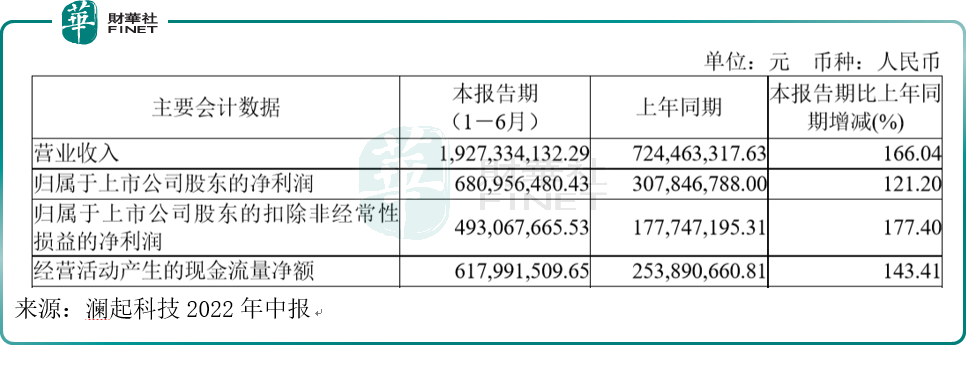

在業績方面,瀾起科技今年上半年實現營業收入19.27億元,同比增長166.04%;歸屬淨利潤6.81億元,同比增長121.20%。

今年上半年,第二季度公司業績實現高增長。據中報介紹,2022年第二季度,公司實現營業收入10.27億元,環比增長14.05%,同比增長141.66%;實現淨利潤3.75億元,環比增長22.46%,同比增長115.77%。同時,作為公司主要利潤來源的互連類芯片產品線,在2022年第二季度實現營業收入6.62億元,環比增長15.10%,同比增長69.44%。公司單季度營業收入、淨利潤、互連類芯片產品線營業收入三項指標,均創公司單季度歷史新高。

業務構成及亮點

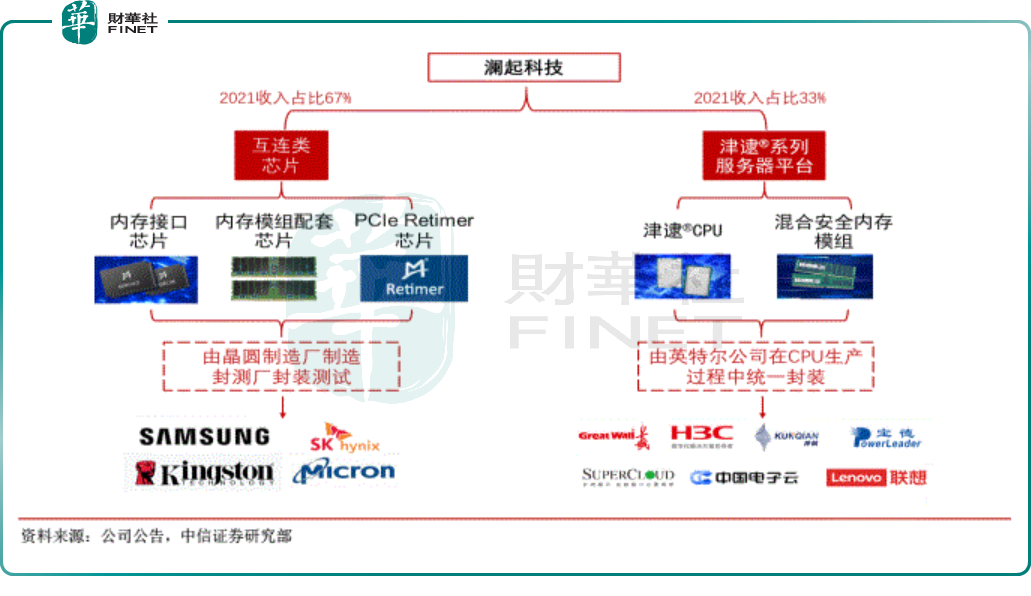

公司聚焦内存接口芯片主業,業務可分兩大塊:互聯類、計算機類。

1、互聯類芯片。據中報介紹,2022年上半年公司互連類芯片產品線實現營業收入12.36億元,同比增長80.04%,毛利率為60.08%。

(1)内存接口芯片:此是公司傳統主業,是公司目前主要的利潤來源,其中内存接口芯片產品的下遊為DRAM(内存)市場,直接客戶為内存模組廠商。内存芯片協助CPU讀取數據,作為核心邏輯器件提升讀取速度及穩定性。

根據相關行業統計數據,在DRAM市場,三星電子、海力士、美光科技位居行業前三名,市場佔有率合計超過90%。這三者也是公司内存接口芯片及内存模組配套芯片主要的下遊客戶。這導致公司在該產品線的客戶集中度相對較高。

(2)内存模組配套芯片:

根據JEDEC組織的定義,在DDR5世代,服務器内存模組上除了需要内存接口芯片之外,同時還需要配置三種配套芯片,包括一顆SPD芯片、一顆PMIC芯片和兩顆TS芯片;普通台式機、筆記本電腦的内存模組UDIMM、SODIMM上,需要配置兩種配套芯片,包括一顆SPD芯片和一顆PMIC芯片。

簡單來說,DDR5的配套芯片成為標配(服務器3種配套,個人PC2種配套),而目前SPD和TS這兩種配套芯片,全球只有兩家能生產,其中就包括瀾起科技。

(3)PCIe Retimer芯片:

PCIe協議是一種高速串行計算機擴展總線標準,目前,PCIe已成為主流互連接口,全面覆蓋了包括PC機、服務器、存儲系統、手持計算等各種計算平台,有效服務雲計算、企業級計算、高性能計算、人工智能和物聯網等應用場景。

PCIe Retimer芯片可以提升PCIe信號的完整性,增加高速信號的有效傳輸距離。有研究預測,到PCIe5.0時代,PCIe Retimer芯片有望為行業主流解決方案。

瀾起科技目前是唯一量產PCIe4.0 Retimer芯片的中國公司,

在近期調研會上,公司介紹道:

公司的PCIe4.0 Retimer芯片在2021年實現1220萬的銷售收入,實現了零到一的實質性突破。

從行業角度來看,短期内,PCIe4.0生態剛剛起步,行業規模整體不大;展望未來,業内普遍認為今年PCIe4.0相關設備的需求將逐步提升,同時今年支持PCIe5.0的主流服務器CPU將上市,PCIe5.0相關設備需求將進入啓動期,由此也將帶動PCIe Retimer芯片的需求,將帶動PCIe5.0生態系統完善以及相關產品的商業化進程,因此從中期的角度整個行業還是非常看好PCIe Retimer芯片市場。

2、計算機類:津逮服務器平台。

津逮服務器平台是公司面向中國市場設計的本土服務器平台解決方案。據中報介紹,津逮服務器平台產品線2022年上半年實現銷售6.90億元,較上年同期增長17.3倍,毛利率為11.56%。

津逮服務器平台由瀾起科技的津逮CPU和混合安全内存模組(HSDIMM)組成。該平台具備芯片級實時安全監控功能,可在信息安全領域發揮重要作用,為雲計算數據中心提供更為安全、可靠的運算平台。此外,該平台還融合了先進的異構計算與互聯技術,可為大數據及人工智能時代的各種應用提供強大的綜合數據處理及計算力支撐。

截至2021年,互聯類芯片佔營收67%,津逮服務器平台佔營收33%。

在近期業務進展上,根據公司8月9日公佈的機構調研紀要:今年5月份,公司發佈了全球首款CXL内存擴展控制器芯片MXC,該MXC芯片專為内存AIC擴展卡、背板及EDSFF内存模組而設計,可大幅擴展内存容量和帶寬,滿足高性能計算、人工智能等數據密集型應用日益增長的需求。

此外,今年5月9日,公司宣佈在業界率先試產DDR5第二子代RCD芯片。公司預計今年除了DDR5第一子代内存接口芯片逐漸上量以外,DDR5第二子代產品還會有一定量的樣品需求。

對於公司展望,財信證券認為,内存升級帶動内存接口芯片價格提升,配套芯片將帶來增量空間,瀾起科技將充分受益於DDR5滲透率提升帶來的長期機遇,Retimer等新業務也有望在此輪PC/服務器硬件升級中獲得快速增長。

此外,在調研會上,有機構詢問,據新聞說AMD的ZEN4銳龍7000系處理器將只支持DDR5内存,不支持DDR4,對公司有什麽影響?公司表示,這將有助於DDR5的滲透率提升。

筆者查詢到,AMD銳龍7000系列台式機處理器預計8月底發佈,是否只支持DDR5,到時就知道了。

不過筆者作為一名PC老玩家,想說一句話,如果AMD的新平台不支持DDR4,有些過於激進了。從國内情況看,以京東的自營數據為例,大部分人在買内存時若考慮性價比,一般會首選上一代平台,而不是新平台。尤其在這兩年芯片漲價的情況下更是如此。以金士頓的16G規格的内存為例,DDR4的評價是200萬+條,而同規格的DDR5的評價只有1萬+條。評價可以代表消費者的關注度。目前的差距就是這麽大。

這個問題其實也是目前瀾起科技面臨的問題,DDR5剛開始鋪貨,紅利期還遠沒有達到高點。目前統治PC的其實仍然是DDR4。若等DDR5的紅利期全面到來,筆者認為契機在於:一看產量,二看消費者需求,所以對於瀾起科技來說,DDR5是一個長期機遇。這在後面的風險提示里有寫。

風險提示

1、毛利率下滑風險:

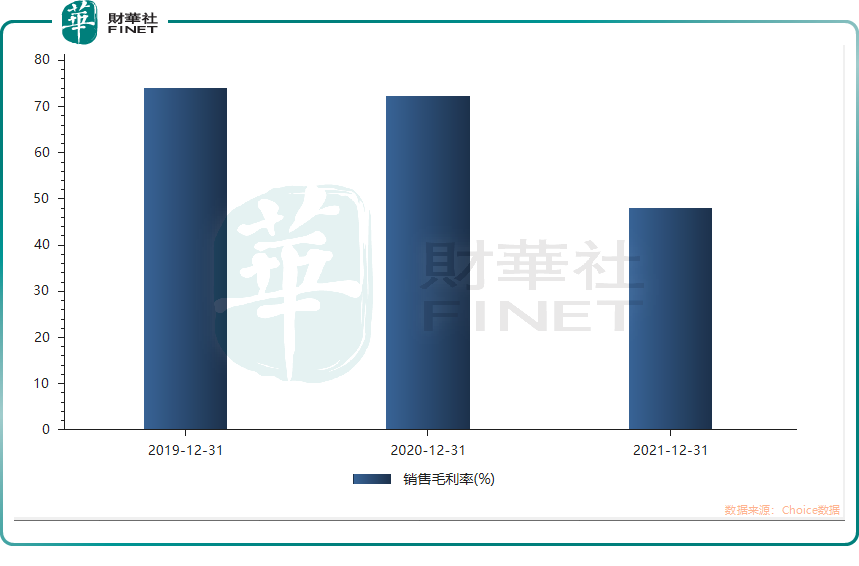

公司是2019年7月第一批在科創板上市的公司,我們從2019年開始看。2019-2021年,公司的銷售毛利率是下滑狀態。

中銀證券分析稱:DDR4内存接口芯片進入產品生命周期後期,產品價格有所下降,同時DDR5相關產品在2021年第四季度才正式量產出貨,從而造成毛利率下滑。

公司在2021年的年報中表示:由於DDR5相關芯片在2021年四季度才剛剛量產,目前滲透率還在低位水平,隨著相關產品滲透率持續上升,公司將受益於行業從DDR4切換至DDR5帶來的成長紅利。

筆者認為,後續要關注DDR5的市場需求。若市場需求不及預期,則可能帶來毛利率下滑風險。

2、存貨跌價風險:

公司存貨主要由原材料、委託加工物資、庫存商品構成。

公司在去年年報中明確表示:公司每年根據存貨的可變現淨值低於成本的金額計提相應的跌價準備,若未來市場環境發生變化、競爭加劇或技術更新導致存貨過時,使得產品滞銷、存貨積壓,將導致公司存貨跌價風險增加,對公司的盈利能力產生不利影響。

截至2021年12月31日,公司存貨賬面餘額為4.01億元,存貨跌價準備餘額0.26億元,佔同期存貨賬面餘額的比例為6.44%。

筆者認為技術更新這兩年實在太快,而且還需要注意市場需求是否發生變化。根據中報描述,2021年DDR5第一子代相關產品已開始量產,内存模組正在從DDR4世代開始向DDR5世代切換,同時JEDEC正在制定DDR5第二子代、第三子代產品標準。如果因為技術更新導致存貨過時,或市場環境發生改變,需求不及預期(特别是消費電子需求下降),則需要注意該風險。根據IDC預測,2022年,全球傳統PC的出貨量將同比下降8.2%至3.212億台;全球平板電腦出貨量預測已下調至1.58億台,較2021年下降6.2%。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)