面對不確定性風險的增加,中概股的回歸速度也有所加快。

2020年下半年才在紐交所上市的房產交易和服務平台貝殼-W(BEKE.US,02423.HK),也以介紹形式回港主要上市。

在此有兩個關鍵詞值得注意:「介紹形式」和「主要上市」。

「介紹形式」,意味著以簡化式程序上市,特點是快,而且貝殼這次上市並非為融資而來。

「主要上市」,表示港交所也是其主要上市地,兩個上市市場對其同樣重要。

由此可得出一個信息:貝殼急於開辟第二個融資市場,以降低依賴單一融資市場的風險。

然而,貝殼回來得不是時候,正好迎上全球資本市場的大震蕩:受美聯儲展開加息週期和開始縮減買債規模影響,全球市場迎來大跌,美國三大主要指數在短短兩日内累跌逾半成,市值最高的蘋果(AAPL.US)兩日内市值蒸發近兩千億美元。

美元匯率上行也帶來了吸金壓力,資金流向美元避險,導致全球資本市場遭受重創,hth登录入口网页市場也不例外,恒生指數已失守兩萬點。

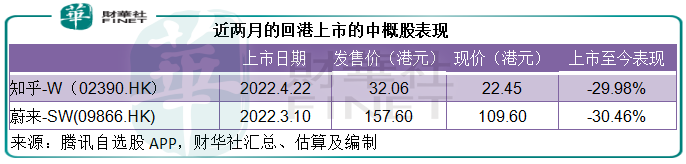

近兩個月回歸的兩大中概股在hth登录入口网页表現並不理想,上個月回來主要上市的知乎(02390.HK,ZH.US)現價較其發售價折讓29.98%;以介紹形式回港第二上市並且剛剛宣佈在新加坡在開辟一個第二上市市場的蔚來-SW(09866.HK,NIO.US),現價較其hth登录入口网页上市前一晚美股收市價折讓30.46%。

貝殼這次在hth登录入口网页市場上市,是剛好遇上了見底反彈的機遇,還是面臨繼續下沉的風險,尚是未知之數。不過,或許能從其基本面一窺究竟。

表現不佳或與行業增長放緩有關

貝殼2020年8月在紐交所上市,正好遇上了美股牛市。當時的公開發售價為每份美國存託股份20美元。

見下圖,貝殼上市後,股價一直狂飙,曾一度大漲逾2.85倍,最高或到達76.92美元,隨後因為監管和國際資金流向變換而下挫,到2022年5月10日(hth登录入口网页上市前夕),收市價僅11.83美元(ADR換算價或為30.76港元),較其美股公開發售價折讓40.85%,較高位回撤逾84.6%。

筆者認為,資金避開中概股固然是導致其股價下跌的一個原因,但更深層次的原因或與監管的不確定性,以及樓市理性回歸可能導致貝殼的業績短期受到影響有關。

簡單來說,貝殼主要從事平台業務,與阿里巴巴(09988.HK)、拼多多(PDD.US)等類似,所不同的是,阿里巴巴和拼多多從事的是電商業務,而貝殼所專注的是房地產領域。所以在面對的風險敞口方面,阿里等著重的是消費風險,而貝殼關注的是樓市調整。

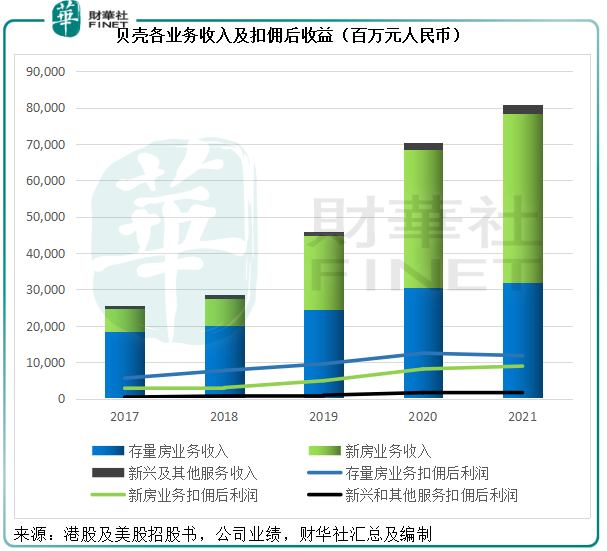

貝殼將業務收入劃分為三個類别:存量房業務、新房業務和新興業務。

存量房業務收入來源:

1)自營的鏈家品牌:就二手房交易及房屋租賃收取佣金,及來自其他經紀公司的佣金分成;

2)於貝殼平台擁有及經營經紀門店的經濟公司(收取平台服務費)及加盟品牌(如德祐)旗下的經紀公司(收取額外加盟費);

3)提供其他增值服務,包括簽約和簽後服務,包括實地勘察、經紀人招聘和培訓服務在内的協助工作。

新房業務:向房地產開發商收取的銷售佣金收入。

其他:居住服務(如家裝家居服務和出租房屋管理服務)。

見下圖,在2020年以前,存量房業務是其主要的收入來源,但在此之後,新房的業務規模遠遠勝出。

筆者留意到,新房業務扣佣後收益佔總收入的比重逐年下降,或反映了這兩年行業走向的變化——開發商在過去兩年積極去庫存以回籠資金,同時由於競爭加劇(房企也鼓勵内部員工以及客戶銷售其樓盤),第三方中介的佣金率有所下降,這也是貝殼新房業務收入大增同時扣佣後收益佔收入比持續下降的原因——由2017年的44.65%下降至2021年的19.25%。

從上圖可見,儘管貝殼的收入規模不小,2021年達到807.52億元(單位人民幣,下同),但作為平台運營商,佣金及酬金是其無法規避的成本,而由於房地產行業的特殊性質,貝殼的扣佣後收益率相對於流量更高因此議價力也更高的電商低得多。

2021年,受樓市影響的貝殼毛利率為19.59%,低於受疫情影響的2020年水平(23.92%),也因此其2021年經調整淨利潤(扣減非持續性款項後的利潤)只有22.94億元,淨利潤率只有2.84%,而上半年受疫情影響的2020年經調整淨利潤達到57.2億元,淨利潤率為8.12%。

不僅如此,在公佈2021年第4季業績時,貝殼還作出了業績指引,預計其2022年第1季總營業額或為115億元人民幣-125億元人民幣,較上年同期下降39.6%-44.4%,已考慮到近期房地產相關政策和措施以及商業氛圍的影響。

行業拐點能否帶來見底機遇?

從以上的數據和圖表可以看出,貝殼近一年的收入和利潤增長明顯收縮,或與行業監管有關。不過,近日多項措施出台或可改善置業需求,加上信貸環境寬松,房貸利率下降的感知度提升,都應有利於樓市。也因此,近日A股房地產開發板塊逆市造好。

筆者認為,有關措施以及「房住不炒」基調的堅持,應有利於未來房地產市場的健康發展,從而為開發商、二手買賣平台、物業相關服務、家居設計以及圍繞「住」這一議題的服務供應商提供穩定健康發展的環境。

但是短期而言,樓市或受到多重因素的影響,包括疫情反復、大型互聯網企業裁員、收入水平增速放緩等,可能降低或延遲購房活動。

在短期内,房地產相關服務供應商或仍然受壓,這與貝殼2022年第1季預期收入將大幅下降的指引相符。

貝殼前景如何?

在樓市和股市下行之際回歸,貝殼或可預見到短期的大幅波動。疫情、消費和收入水平在短期内將是制約因素。

但長遠來看,在有關政策落實、疫情後經濟恢復發展、樓市健康發展的帶動下,貝殼或有望迎來見底回升的機會。

從以上的數據可以看出,貝殼的存量房和新房收入規模仍持續攀升,但佣金和酬金支出卻大幅提高,或反映行内競爭激烈。當房產銷售也上直播,不僅阿里面臨新銷售模式的衝擊,貝殼亦然。如何應對新型銷售方式的衝擊,將是貝殼需要面對的課題,這將決定了在未來增長中其能保留的市場份額。

因此,競爭將是貝殼前景最大的變數,也是其將面對的挑戰。

另一方面,貝殼或可通過新業務尋求突破。

值得留意的是,貝殼目前的新業務貢獻相對較少,但該公司近兩年對該項業務著墨頗多:

貝殼於2020年4月推出家裝家居服務「被窩家裝」,提供全面的家裝家居服務,從室内設計、裝修、翻新、家具、用品,到售後維護及維修等一站式解決方案。

2021年推出了自有的Home SaaS家裝家居係統,在家裝流程的關鍵環節中實現全面模塊化、標準化和數字化。為家裝專業人士提供管理項目整個生命週期的平台。

此外,還於2022年完成了對聖都家裝的收購,使其成為貝殼的全資附屬公司。總對價為39.2億元人民幣現金及4432萬股A類普通股。聖都家裝擁有超過20年的運營經驗,為華東地區的房屋裝修企業,服務網絡覆蓋七個省市,為客戶提供一站式的房屋裝修服務。

2021年,貝殼的新興業務及其他收入由2020年的19.79億元,同比增長17.9%,至23.32億元人民幣,主要因為家裝服務收入增加了人民幣8700萬元,出租房屋管理服務收入增加了2.27億元人民幣。2022年完成收購的聖都家裝或可為其家裝業務帶來新貢獻。

截至2021年12月31日,貝殼的現金及現金等價物為204.46億元,短期投資為294.03億元,合共佔總資產的49.69%,附息債務為39.05億元,現金應足以應付其債務,融資需求或不是那麽迫切。

隨著樓市前景好轉,熬過去的企業應可得到嘉獎。在其過去的業績來看,貝殼受到整體行業發展的影響,但是面對新型銷售方式的競爭,它卻未必能跟隨行業好轉而恢復,應對競爭的有效性以及新業務拓展或將決定其鞏固行業優勢的能力。且看看貝殼是否有實力撐過資本市場的震蕩,證明自己的發展潛力。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)