可能大部分人遇到過有很多企業收入不少,但是利潤很少,甚至沒有利潤,但見到過收入很少,淨利潤卻是收入的幾倍,甚至十多倍的公司就很少了,這是因為,普遍的知識和邏輯告訴我們,企業有了收入才可以有利潤,沒有收入哪里來的利潤?

但是,還真有一些企業收入不多,但是淨利潤卻是收入十多倍的公司,中華汽車(00026-HK)就是典型,雖然這家公司叫中華汽車,但他並不生產汽車,是一家物業公司,就是這樣一家公司,營業收入多年不增長,但其股價卻持續大漲,屢創新高,這是為什麽呢?

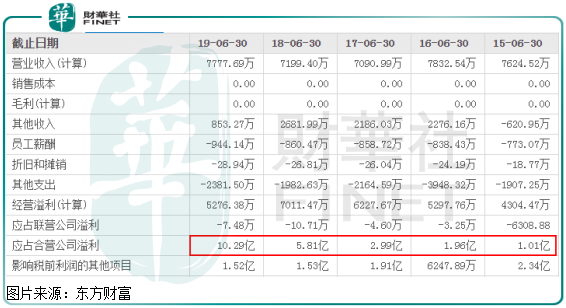

如果我們再來看他的淨利潤就會大致明白,2019財年中華汽車的歸母淨利潤12.24億元人民幣,但其營業收入卻只有0.78億元人民幣,淨利潤是收入的十多倍,這確實很少見,我們再來看他歷史業績,那就感覺更不可思議,2019財年至2015財年公司營業收入分别為0.78億元人民幣、0.72億元人民幣、0.71億元人民幣、0.78億元人民幣和0.76億元人民幣;2019財年至2015財年歸母淨利潤分别為12.24億元人民幣、7.95億元人民幣、5.45億元人民幣、2.99億元人民幣和3.67億元人民幣,近五年公司收入基本不變,淨利潤持續大增,這也是公司股價在二級市場持續創新高的核心原因。

這是什麽原因呢?從歷史數據看,中華汽車的收入不光是淨利潤很多倍,且出現持續攀升。

財華社在中華汽車的報表中找到了原因,這家公司每年都有一些大額的營業額外收入,尤其是應佔合營公司的淨利潤在這幾年出現爆發式增長,在2015財年中華汽車應佔合營公司淨利潤為1.01億元人民幣,到2019財年已經高達10.29億元人民幣,五年增長了九倍還多,這也是帶動公司利潤增長,股價走高的主要原因。

具體看,2019財年中華汽車淨利潤中佔比最高的一項利潤是,公司的全資附屬公司與獨立第三者簽約,以港幣23.75億元(可調整),出售了該全資附屬公司所持有50%Island Land Development Limited的權益,所以,中華汽車2019財年的淨利就出現大幅增長。

另外,我們發現該公司賬上有巨額的聯營、合營企業投資,這部分企業旗下又持有很多物業、地產,而這部分資產以前年份還總是增值,所以,近幾年中華汽車通過不斷的出售資產或者資產重估增值,使淨利潤保持大幅增長。

但是,話說回來,靠這種模式使公司淨利潤能保持持續增長?畢竟公司的主營業務是收租。

看看市場給的估值就知道可能性不大,根據東方財富數據顯示,截至2019年10月4日收盤,中華汽車在港交所的市盈率只有3.2倍,市淨率0.43倍,比經營不善的高槓桿銀行股估值還低,難道是市場錯了?

三倍出頭的市盈率,意味著公司如果未來三年每年可以賺到12.24億元人民幣的淨利潤,投資者基本可以收回成本,這是多麽劃算的買賣,可現實基本不可能,為什麽呢?

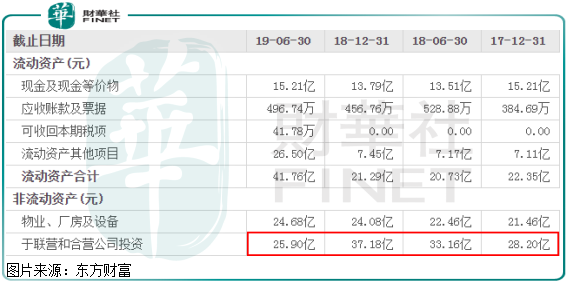

首先,上面我們也已經提到了,2019財年公司的淨利潤大部分是賣資產所得,未來公司再也沒法通過賣資產使淨利潤保持增長或持平,因為,2019財年公司的淨利潤基數已經比較高,對聯營、合營企業投資的資產價值僅剩25.9億元,又怎麽還可以指望未來幾年他的淨利潤保持增長或者持平呢?

這也是市場給他低估值的原因,但如果從清算角度來看,中華汽車截至2019財年末,淨資產有88.9億元人民幣,而市值才不到40億元人民幣,公司淨資產中以現金和投資物業等硬資產為主,所以從這個角度來看,中華汽車估值也不貴,但如果動態看,公司的主營業務賺錢能力差,看不到公司新的可持續盈利點,似乎又不劃算?

總體來看,像中華汽車這種公司很少見,他雖然是物業公司,但是靠收租賺的錢又支撐不了他的市值,淨利潤增長也主要是靠資產重估增值和賣資產保持,這有點像個人買了很多房子等增值,收租並不是主要目的,增值才是結果。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)