1月24日,hth登录入口网页智云健康(09955.HK)高开低走,盘中一度大跌逾10%至4.88港元/股,刷新历史新低。25日,智云健康高开后震荡,最终当日收涨2.62%报5.48港元/股,总市值32.17亿港元。

回顾往昔,在摩根士丹利、摩根大通共同保驾护航下,智云健康于2022年7月6日登陆港交所。上市首日开盘于30.5港元/股(与发行价持平),随即便破发,当日最终收跌7.54%,开启了其在二级市场上的漫漫熊途。迄今,仅仅一年半多的时间,该股累计下跌超8成,市值蒸发逾百亿港元。

智云健康市值不断走低,股价跌跌不休的背后透露何种隐忧,不招投资者待见的原因又在哪?

国内慢病管理SaaS龙头,深陷盈利困局

回望过去十年,我国互联网医疗产业历经导入、瓶颈和回暖三个发展时期。以2014年为行业发展重要节点,在资本加持下,互联网医疗产业迈入狂热发展阶段。

在时代浪潮之下,一批又一批的互联网医疗平台相继崛起。

其中,智云健康的前身杭州康晟健康管理咨询有限公司便于2014年注册成立,随后推出掌上糖医APP,不足一年时间服务糖尿病患者突破100万。2016年,公司以医院为先,推出智云医汇,是中国首款助力医院慢病管理数字化和标准化的SaaS系统。

据官网介绍,目前,智云健康正通过自主研发的医院SaaS系统、药店SaaS系统以及先进的互联网医疗平台,为全国数万家医院、超过18万家药店提供服务,辐射5亿慢病患者。

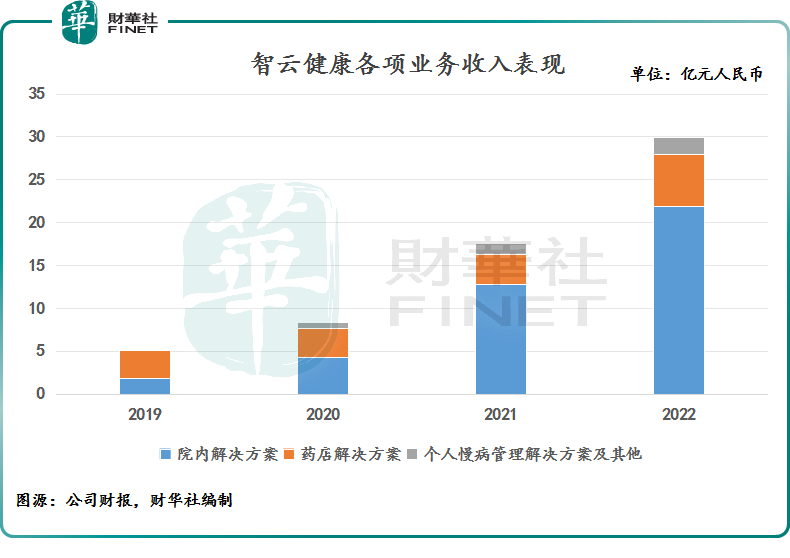

作为中国慢病管理数学化的开拓者之一,智云健康捷足先登,迎来发展黄金期。财报数据显示,公司营收规模从2019年的5.24亿元一路狂飙至2022年的29.88亿元,4年期间足足增长了4.7倍。

不过,伴随营收规模持续高增,智云健康依旧无法逃脱“盈利难”困局,这亦是公司市值及股价不断走低的原因之一。2019年至2022年,智云健康录得净亏损分别为5.65亿元、28.97亿元、41.53亿元、16.92亿元。

来到2023年上半年,智云健康盈利能力有所好转,但依旧未能摆脱亏损现状,期内实现净亏损同比收窄87.08%至1.6亿元。

事实上,在企业发展初期,产品知名度以及市场份额未起来之前,SaaS企业往往通过烧钱模式打天下,尤其是医疗类SaaS赛道,巨亏、盈利难等问题普遍存在。除智云健康外,京东健康、阿里健康都曾深陷盈利困局,平安好医生当前亦未能扭亏。

高成本买卖,盈利空间承压

从经营指标看,营业成本居高不下,是导致智云健康持续亏损的直接原因。

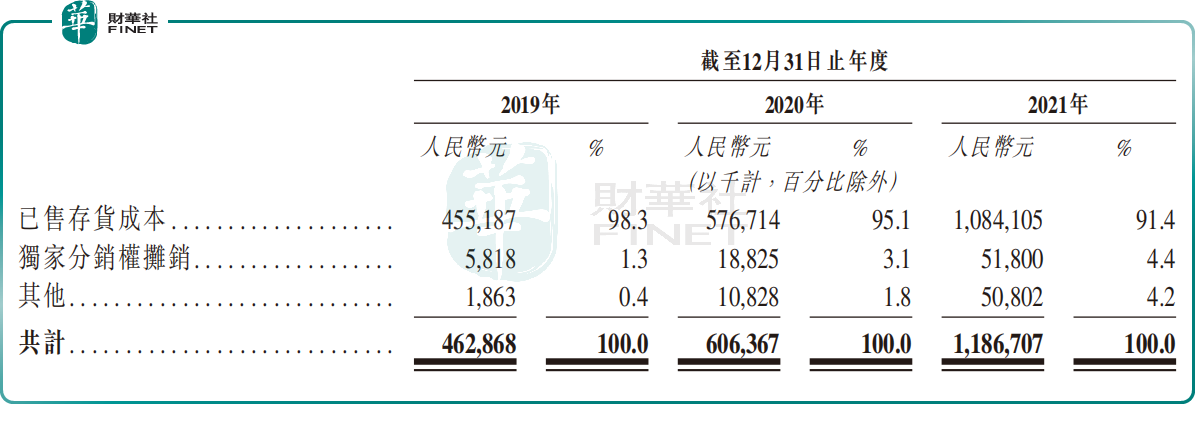

财报数据显示,2019年至2022年,智云健康的销售成本为4.63亿元、6.06亿元、11.87亿元、21.96亿元,分别占当期收入的88.3%、72.3%、67.6%、73.49%。

细分项目来看,销售成本占比最高的并非数字营销成本(即独家分销权摊销),而是已售存货成本,常年占据总成本的9成之多。

换而言之,虽然智云健康表面上是一家数字化慢病管理解决方案提供商,但本质还是离不开卖药。

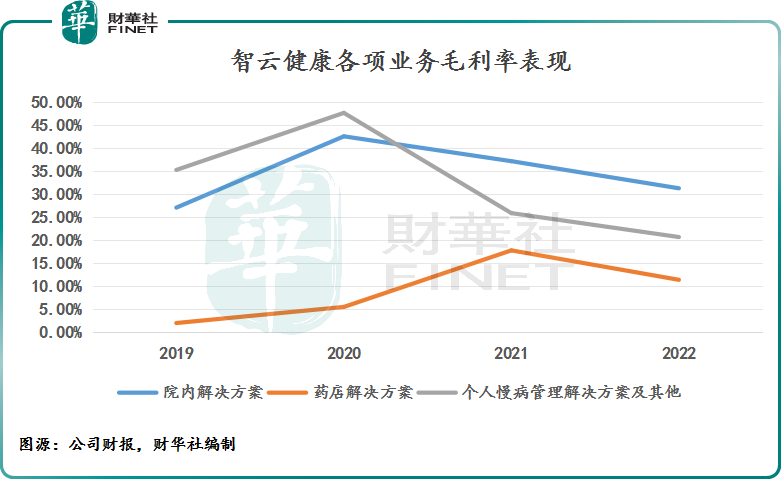

在高昂成本之下,智云健康核心盈利指标近年来也发生剧烈波动。以毛利率为例,2019年至2022年,公司毛利率分别为11.74%、27.74%、32.45%、26.51%。

其中,个人慢病管理解决方案及其他业务收入占比最小,但毛利率下滑最快。据悉,于往绩记录期间,智云健康主要通过销售个人慢病管理解决方案的慢病产品产生收益。

院内解决方案业务常年占据公司收入大头,其毛利率亦于2021年调头下滑,截止2022年仅剩31.3%。对于院内解决方案毛利率的下降,智云健康曾在招股书披露,主要由于医院用品业务的快速增长,其利润率相对低于医院SaaS和数字营销服务。

除此外,智云健康每年所产生的大额营销费用支出进一步加剧了公司业绩亏损。

2019年至2022年,智云健康销售及营销开支分别为1.49亿元、6.26亿元、7.87亿元、9.33亿元,呈现逐年扩大态势。

相比之下,智云健康近年来的研发投入较小。2019年至2022年,智云健康实现研发开支分别为0.24亿元、1.32亿元、2.36亿元、1.15亿元。

外部强敌环伺,智云健康如何冲出重围?

除了自身经营情况不乐观外,智云健康还面临来自外部对手的夹击。

作为互联网医疗热门赛道之一,慢病管理不仅是资本眼中的“香饽饽”,还是各大互联网平台觊觎的对象。

据Frost&Sullivan数据显示,中国65岁以上人口比例将由2020年的13.5%上升至2030年的21.9%。人口结构转变下,慢病管理需求激增。2020年,中国患者在慢病管理方面的支出约为人民币4.1万亿元,预计到2025、2030年,市场规模将进一步增长至8001亿元、18085亿元。

面对万亿市场蓝海,智云健康的业务又横跨医院端、药店端、医生/患者端,面临极其复杂的竞争环境。

在终端环节,智云健康不仅面临来自平安好医生、微医等在线问诊平台的冲击,还有主打药品外卖“叮当健康”市场份额的侵蚀。

药店端口,京东健康、阿里健康的医药电商平台,依靠集团完善的生态体系,本身便自带“流量”,为业务壮大发展提供便利。再加上数字医疗营销市场方面医脉通等企业夹击,智云健康可谓强敌环伺。

然而,在激烈的市场竞争面前,智云健康的优势并不明显,这或是公司在二级市场上不招待见的关键因素。

作为慢病管理第一股,市场显然给予了高预期,智云健康未来如何杀出重围成为关注焦点。

值得一提的是,伴随AI浪潮席卷而来,智云健康已开发出AI医疗技术平台智云医疗大脑,推出ClouD GPT、ClouD DTx两个医疗大模型。

据2023年半年报披露,智云健康大力加强医疗人工智能技术,并基于ClouD GPT及ClouD DTx两大行业模型加速人工智能应用。前者支持临床决策,后者用于协助药物和医疗器械开发。

凭借对新兴业务的加速布局,智云健康能否扭转经营困局,进而冲破外部对手的夹击呢?且行且看吧。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com)

現代電視 (http://www.fintv.com)