歲末年終,回顧2023年全球IPO市場,既有令人欣喜的亮點,也有出乎意料的轉折。

這一年,疫情的影響逐漸消退,但是全球宏觀經濟形勢依然受到眾多其他因素的影響,包括地緣不確定性、美聯儲加息周期是否終止的預期、貿易的潛在問題、重大經濟體實際經濟表現等等。

這些因素從年初一直延伸到年末,並未得到明確的解答。

不確定性推動著全球經濟每個齒輪的運行:有時候可能因為一個小小的齒輪缺失,而令這艘巨輪出現颠簸,也有可能因為一個小齒輪的潤滑,而讓這艘巨輪加速,未來的未來難以預測,但是通過回顧過去一年的表現,或許我們能夠厘清脈絡,對大勢有一個更清晰的判斷。

相信今年最讓投資者耿耿於懷的是:相對於美股的屢創新高,中資股的表現令人大失所望,然而,新股市場卻是另一番境況。

A股籌資規模全球第一

在歐美高利率環境下,歐美股市持續創新高,但與2020年和2021年低息時期相比,美股市場的融資規模已經顯著縮減。

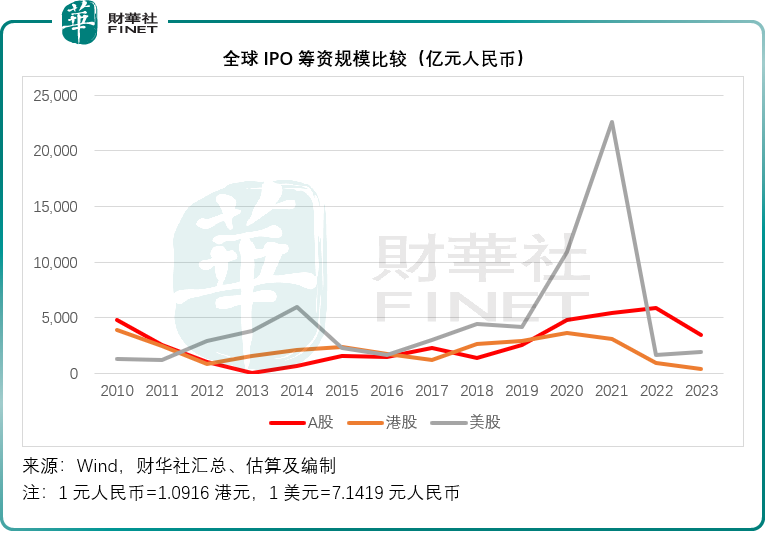

根據Wind數據,今年以來(截至2023年12月18日)美股IPO籌資規模為267億美元,合約人民幣1,907億元。這一數據明顯低於2020年的1,533億美元和2021年的3,158億美元,但仍稍高於加息周期開始的去年235億美元。

其中,納斯達克交易所的IPO籌資規模為138.4億美元,但紐交所的籌資規模已回到127.68億美元,與納斯達克交易所的差距終於在今年有所縮小。

值得留意的是,美股今年的IPO籌資規模遠低於A股。

根據Wind數據,A股(包括北交所在内)的新股籌資規模達到3,497億元人民幣,是美國股市的1.84倍。然而,hth登录入口网页的新股市場表現依然疲弱,IPO籌資規模僅為430.21億港元,約合人民幣394億元。

美股今年的IPO籌資規模遠低於A股,與加息周期存在很大關系。

具體而言,在經歷了2020年和2021年低利率環境下的SPAC(特殊目的收購公司)熱潮後,美股市場逐漸恢復正常。這一變化的主要原因是利率水平的上升,使得高風險SPAC不再受到投資者的青睐。在利率高企的背景下,投資者更傾向於投資無風險且具有較高利率的美國國債,而不是選擇高風險的投資產品。

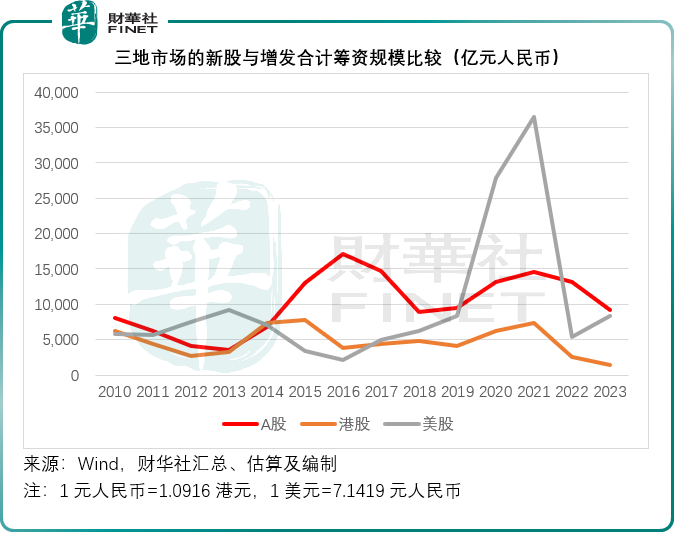

再融資方面,美股略微領跑,A股緊隨其後,hth登录入口网页位居末位。

根據Wind數據,A股在2023年的增發規模為人民幣5,667億元,這一數字低於疫情三年每年的再融資規模。hth登录入口网页的再融資規模為1,111.09億港元,折合人民幣約為1,018億元。而美股的再融資規模為910億美元,折合人民幣約為6,502億元,稍高於A股的規模。

合計IPO與增發,2023年總籌資額最高的市場為A股市場。

2023年A股總籌資額規模達到9,164億元人民幣,遠高於美股的1,177億美元,約合8,409億元人民幣,而hth登录入口网页市場的總融資規模僅相當於去年的一半。

今年新股市場的一些變化

今年以來,A股市場不僅持續保持全球新股市場籌資規模前列的地位,而且中概股與中資股也在國際資本市場中保持了活躍的表現。

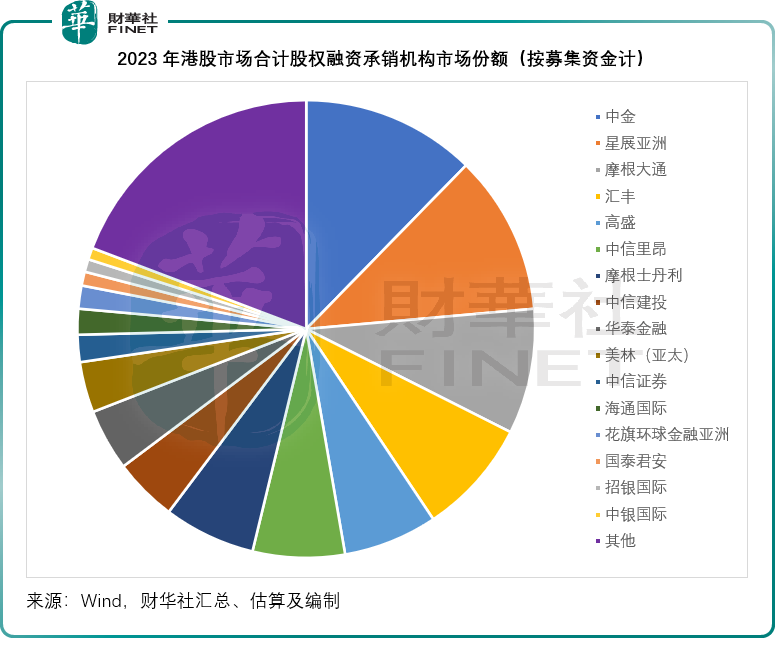

今年的一些變化包括:在面向世界、連接内地的hth登录入口网页市場,中資投行的作用在提升。

Wind的數據顯示,今年合計股權融資承銷機構市場份額佔據榜首的是中金,按募資金額計算,中金的承銷規模達到93.22億港元,市場份額為12.31%;

第二是星展亞洲,募資規模85.44億港元,市場份額為11.28%;

第三、第四和第五分别是外資投行摩根大通、匯豐和高盛(亞洲),募資規模分别為67.02億港元、62.02億港元和50.35億港元,市場份額分别為8.85%、8.19%和6.65%。

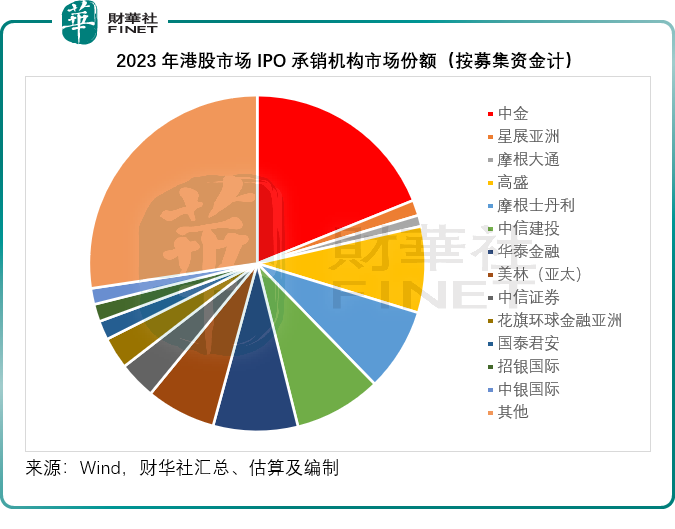

IPO承銷規模最大的依舊是中金,募資資金為76.47億港元,市場份額達18.88%,已遠超外資投行如高盛和摩根士丹利,後兩者的IPO募資規模所佔的市場份額分别為8.29%和7.98%。

值得注意的是,在疫情之前,hth登录入口网页市場的承銷機構一直是外資投行佔據優勢。

以2019年為例,Wind的數據顯示,摩根士丹利摩根大通分别佔據了前二大承銷商的位置,包括新股和增發在内的股權籌資規模市場佔有率分别達到14.45%和10.93%,中金只排到第三,市佔率還只有5.43%。新股市場也是一樣,摩根士丹利和摩根大通在IPO承銷中分别佔據14.77%和11.17%的市場份額,分列第一和第二,與今年的表現天壤之别。

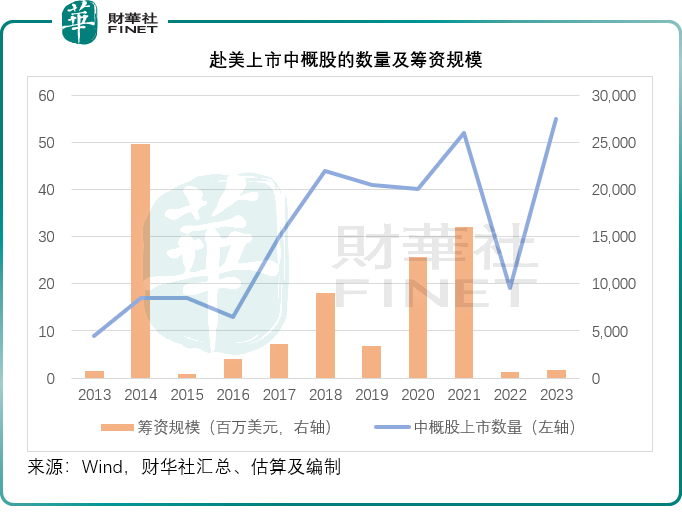

財華社經過觀察發現,今年新股市場出現了一個新的變化,即赴美上市的中概股在數量和籌資規模上都有所回升,且表現尚可。

中概股赴美上市數量有所回升

自2020年起,歐美市場將利率調低至接近零的水平,並發放無限流動性,此舉推動了全球股市的上漲,並吸引了眾多中概股赴美上市。然而,隨著瑞幸咖啡造假事件發酵及美國加強監管等因素影響,2022年赴美上市的中概股數量顯著下降。不過,隨著形勢的稍微改善,2023年赴美的中概股數量有所回升。

根據Wind數據統計,財華社對2013年至2023年中概股上市情況進行了分析。結果顯示,2023年赴美上市中概股數量為55家,較去年的19家顯著增加,創下自2013年以來的新高。同時,籌資規模也由去年的6.49億美元回升至8.32億美元。然而,與2020年和2021年甚至2014年阿里巴巴(BABA.US)與京東(JD.US)上市時的盛況相比,仍存在較大差距。

從上表可以看到,2014年中概股的籌資規模最大,因為那一年是阿里巴巴(09988.HK)與京東(09618.HK)兩家大型電商平台赴美上市,分别籌資214.56億美元和17.8億美元,規模可謂史無前例。

即使2018年有拼多多(PDD.US)、愛奇藝(IQ.US)、蔚來(NIO.US)、騰訊音樂(TME.US)上市,也難以撼動分毫,這幾家大型企業當時的籌資規模分别為15.73億美元、21.76億美元、9.55億美元和10.16億美元。

而到現在,這幾家中概股的境遇卻各有不同,其中當年籌資規模比愛奇藝還小的拼多多一躍成為今年表現最出色的中概股之一,上市至今股價累計上漲681.11%,而騰訊音樂(01698.HK)和百度(BIDU.US)旗下的愛奇藝,上市至今股價分别累跌32.69%和74.28%。

不僅如此,曾在2021年榮膺美股表現最佳(上漲11倍)的蔚來(09866.HK),累計漲幅已縮小至33.39%。

再回首,曾經風光的中概股有的一落千丈,例如2019年轟轟烈烈上市的鬥魚(DOYU.US),如今淪為仙股,股價累跌93.22%;有的則越挫越勇,並笑到了最後,例如今年的拼多多,股價表現遠好於其大股東騰訊(00700.HK),並且超越京東與阿里巴巴;有的甫一上市即退市,例如滴滴出行,在2021年可是攜43.32億美元的籌資規模上市,最後黯然離場;有的反而在退市後紅紅火火,例如瑞幸咖啡(LKNCY.US),財務造假被罰離場,但經過整頓之後已今非昔比,當前在粉單市場的股價比IPO時還要高出67.65%。

今年的中概股IPO又是怎樣呢?

今年赴美上市的中概股,籌資規模比較大的包括自動駕駛解決方案供應商禾賽(HSAI.US)和臨床生物制藥公司碩迪生物(GPCR.US),籌資規模分别為1.74億美元和1.67億美元,與前輩動辄數十億的規模相距甚遠。

今年美股的新股表現,首日漲幅最大的是從事房地產AI平台解決方案的reAlpha Tech(AIRE.US),漲幅達到49.83倍。

只不過,上市首日表現只是昙花一現。據數據顯示,年初至今,reAlpha Tech累計跌幅已達到71.25%。

其次為高爾夫公司Sacks Parents Golf(SPGC.US),首日漲幅為6.24倍,但年初至今累計跌幅已達到81.85%。

第三是中概股優品車(UCAR.US),首日漲幅達到6.20倍。但與reAlpha Tech和Sacks Parents Golf一樣,上市即巅峰,年初至今累計跌幅達95.92%。

如此不難看出,美股已變成大型翻車現場,新股首日表現好不代表一切。

那麽,美股市場今年以來能維持造好的新股有哪些呢?

財華社留意到,累計漲幅前十大的新股有四家是中概股,包括排名第一的中進醫療(ZJYL.US),這家從事醫療器材業務的常州企業今年3月末上市,累計漲幅達到11.73倍;第二大是工業公司Crane(CR.US),累計漲幅為7.23倍。

另外累計漲幅排進前十的三家中概股包括從事電子元件銷售的拍明芯城(IZM.US)、碩迪生物和從事虛擬内容生產及數字營銷的環球墨非(GMM.US),累計漲幅分别為1.34倍、1.26倍和1.25倍。

AH股新股表現

截至2023年12月19日,A股今年以來共有304家上市公司。在上市首日,有245家新股股價上漲,佔比達到80.59%。而在上市以來,有206家新股股價持續上漲,佔比達到67.76%。這些數據表明,A股市場的新股表現整體上較為穩健,大部分新股在上市後能夠實現股價上漲。

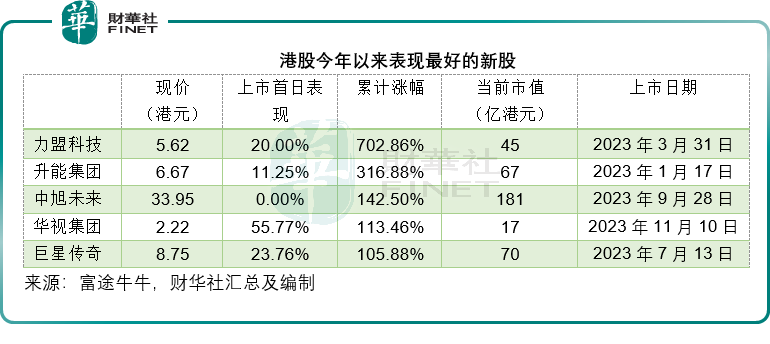

hth登录入口网页方面,今年首日上市表現最好的中天湖南集團(02433.HK),首日漲幅達1.26倍。但是,在羸弱市場環境及基本面缺乏增長點的影響之下,中天湖南集團已經淪為仙股,目前股價僅有0.24港元,年初至今累計跌幅已達79.66%。

排名第二的是從事廣告營銷業務的華視集團(01111.HK),首日漲幅高達55.77%。相較於其他新股上市即達到巅峰的情況,華視集團的股價表現相對穩健。截至目前,年初至今的累計漲幅已達到113.46%。

從累計漲幅來看,表現最好的是從事跨境數字營銷服務的力盟科技(02405.HK),累計漲幅達7.03倍;第二是從事石墨電極生產的升能集團(02459.HK),累計漲幅3.17倍;第三是從事網絡遊戲發行的中旭未來(09890.HK),累計漲幅1.43倍;第四是前文提到的華視集團;連周傑倫概念股巨星傳奇(06683.HK)也擠進了前五,累計漲幅達1.06倍,見下表。

寫在2023年的最後

資本市場不相信眼淚,沒有永遠的赢家,如蔚來;也沒有永遠的輸家,例如瑞幸。

成功的因素可能包括天時、人和、地利和運氣。

天時可能是指在特定時期内存在有利於成功的市場環境和政策因素,例如2020年至2021年全球大放水的時期所造就的財富神話。

人和則是指成功需要依靠優秀的人才和團隊,例如特斯拉(TSLA.US)的成功離不開馬斯克的領導。

地利則是指成功需要依靠所處的市場和地域優勢,例如外資投行在中國市場的表現可能會受到中國市場的巨大影響。

而運氣則是指成功需要一定的機遇和運氣,例如守住了首日表現最好的新股未必能保不失,眾多表現好的新股其後市值都大幅度蒸發。

誠然,無論今年的結果如何,都不能預測未來是否會繼續走運。

根據歷史數據,許多起初表現優秀的公司或市場最終未能保持領先地位,而那些經營穩健、管理出色的企業則能夠經受住各種考驗。因此,不能簡單地以一年的成績來評判一個公司或市場的未來。

關於明年演變趨勢,目前尚無法準確預測。然而,可以肯定的是,世界仍在不斷發展和進步,資本市場也將繼續運作。儘管短期内可能會經歷一些困難和挑戰,但就像熬過寒冬之後,暖春總會如期而至。因此,我們有理由相信,隨著時間的推移,政經局勢將逐漸明朗,資本市場也將迎來新的機遇和發展。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)