近年來,我國家電龍頭企業們為了尋求新增長曲線,戰略方向出現較大變化。

其中,美的(000333.SZ)在家電多元化的同時,積極往工業技術、機器人等領域探索,格力(000651.SZ)則切入綠色能源和智能裝備等賽道。海爾(06690.HK)(600690.SH)則沒有選擇「不務正業」,依然定位在智慧家庭生態平台領域,在該領域橫向縱向發展。

但這三家家電巨頭在轉型方面都有一個共同點,那就是加碼B端業務,以尋求更多新增量。

美的和格力在B端領域的轉型卓有成效,海爾的B端佈局略顯落後。近幾年,海爾向「高端品牌→場景品牌→生態品牌」的智慧家庭方向轉型。海爾的這些戰略,仍主要是聚焦在C端市場。

近日,海爾宣佈重資佈局非智慧家庭的B端業務,以拓寬其「大冷鏈戰略」的實施。

6.4億美金拿下商用制冷業務

12月14日,海爾發佈公告稱,擬以約6.4億美元(折合約45.59億元人民幣)現金收購開利集團(CARR.US)旗下商用制冷業務。

此舉也意味著,海爾的制冷業務進一步拓寬至B端領域,將從「家庭制冷」進一步拓展到零售、冷庫等「商用制冷」領域,同時也成為海爾全球化戰略下的重要一步。

海爾表示,依託於全新的技術支持、端到端的服務安裝能力、良好的客戶資源,海爾可由C端家用標準化產品向B端商用定制化產品及服務拓展,打造新的業務增長點。

資料顯示,開利集團是全球領先的建築和冷鏈解決方案提供商,向客戶提供供暖、通風和空調、制冷、消防、安保和樓宇自動化技術。開利集團的商業制冷子公司Carrier Refrigeration Benelux B.V注冊地在荷蘭鹿特丹,其主要產品包含在食品零售行業(如商超)使用的制冷櫃、制冷機組,以及在冷庫使用的CO2制冷機組及配套服務。

為降低槓桿率,提升資本配置,開利集團早前就宣佈計劃在2024年剝離消防與安全和商用制冷業務。作為開利集團多年的合作夥伴,海爾成為了開利集團的商用制冷業務出售對象。

實際上,海爾早在2001年就與開利集團攜手佈局商用制冷業務。當年,開利集團與海爾集團共同出資組建青島海爾開利冷凍設備有限公司(簡稱「海爾開利」),其中海爾持股49%。海爾開利主打產品有超越系列立櫃、卡西娅前衛系列、小型店鋪系列、開利v系列機組等,可滿足大、中、小型超市、商場、便利店、飲料銷售商等各類客戶對冷凍冷藏設備的需求。

成立以來,海爾開利拿下了家樂福、沃爾瑪(WMT.US)、易初蓮花、大潤發、好又多、迪亞、聯華(00980.HK)等商超客戶。

不過,相對於冰箱、洗衣機和空調等品類,海爾的冷櫃業務,特别是商用冷櫃板塊業務規模較小,對公司的收入拉動有限。企查查資料顯示,海爾開利目前的人員規模為400-499人,而海爾2022年員工總數接近11萬人。

另根據海爾2022年年報,海爾對海爾開利的權益法下確認的投資收益僅2200餘萬元,宣告發放現金股利或利潤為-1790萬元。海爾12月14日的公告則顯示,海爾開利2022年稅前利潤率為7.1%。

而開利集團商用制冷業務具備全球競爭力,在全球十餘個主要國家和地區擁有約4000名員工,其中研發人員約200人,配備了2300餘名技術服務工程師。目標業務擁有大量合作長達數年的企業客戶群,同時在二氧化碳制冷領域積累了豐富技術經驗以及商業應用案例。將開利集團商用制冷業務收入囊中,海爾的商用制冷業務也將迅速擴充,不再只局限於中國市場。

商用制冷賽道前景如何?

作為全球頗具競爭力的商用制冷賽道參與者,開利集團該業務的盈利能力如何?

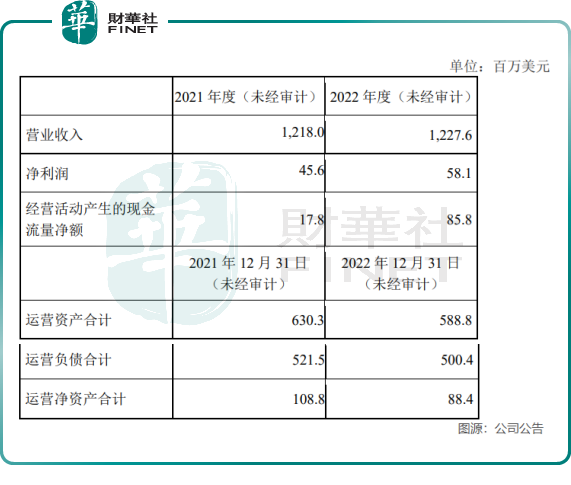

此次交易的目標公司近兩年的成績單表現並不出眾。2022年,該目標公司收入為12.28億美元,同比小幅增長0.79%,淨利潤5810萬美元,同比增長27.41%。

進入2023年,受全球市場消費疲弱影響,該目標公司經營業績表現欠佳。

根據開利集團季報,於2023年前三季,開利集團制冷業務銷售額和營業利潤分别同比下降5%及12%。其中,商用制冷板塊業績下降16%,主要原因是歐洲的銷售量下降,因為經濟狀況和通貨膨脹的成本壓力影響了終端市場的需求。此外,亞洲的業績受到中國終端市場需求減少的影響。

制冷系統按照應用場景劃分可以分為家用、商用和工業用,其中商用制冷市場包括冷庫、冷鏈物流、產地預冷及冷凍冷藏等品類。當前,我國家用冰箱冰櫃產品的需求增速正在放緩,而商用需求顯著擴大,海爾此次收購或是看重商用領域的潛在增長前景。

對於中國商用制冷市場來說,政府對包括通道網絡佈局、冷鏈集配中心等在内的冷鏈物流的支持力度較大,同時,預制菜、中央廚房等新應用場景正在加速擴容,未來增長可觀。根據中研網報告預計,2030年我國冷庫庫容或將翻一番,達到1.5億噸左右。

開利集團商用制冷業務重點佈局的歐洲市場,近兩年來受通脹、經濟增長乏力等因素影響,增長動力欠佳。海爾在公告中表示,得益於新鮮和冷凍食品消費的增加,以及在線食品零售業務日益受歡迎,預計歐洲、亞太及北美商用制冷市場中的冷庫市場在2023年至2028年間年復合增長率約為13%。

海爾的整合術

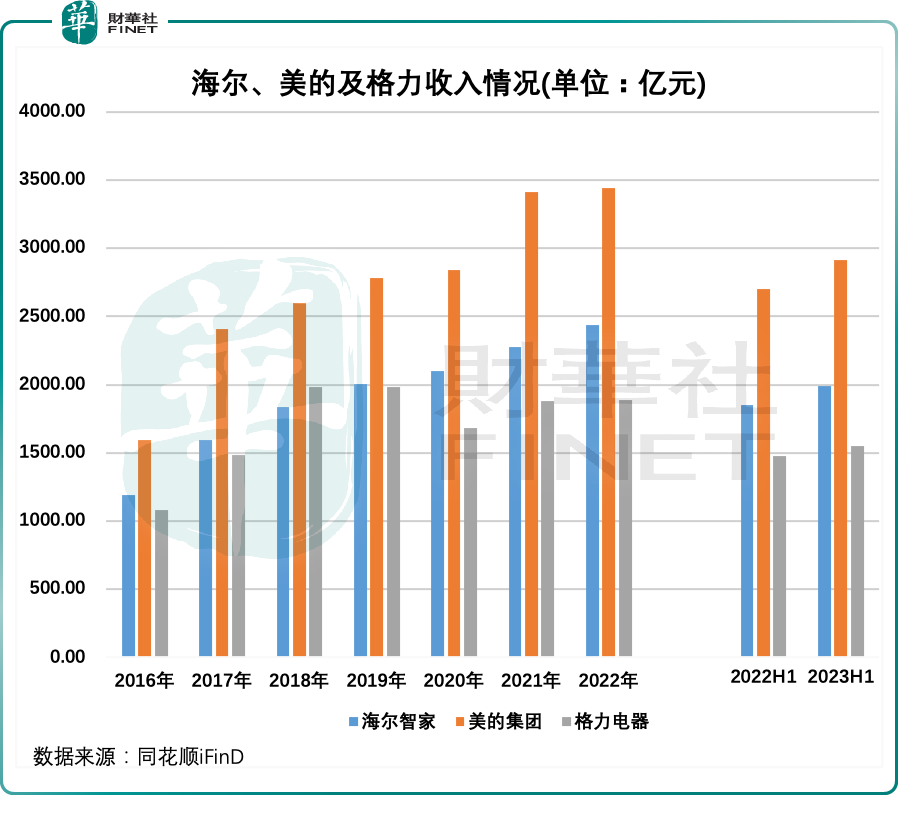

下圖所示,相較於格力和美的,海爾過去六七年時間里的收入增長持續性更加穩定,並且不斷拉開了與格力的距離。

從目前的格局看,我國白色家電三巨頭格局正在生變,以美的和海爾為代表的「雙寡頭」格局基本形成。

縱觀海爾的成長歷程,收並購加持下的多品牌戰略,是海爾成功把握了各細分市場增長機會的主要原因。海爾善於利用其全球平台,在戰略、研發和採購等方面賦能被並購企業,同時支持被並購企業建立靈活的自主管理機制,促進整合效果。

從過往對外收並購成果來看,海爾對收並購標的的業務整合能力成效顯著,並購帶來的協同效應突出。

2011年以來,海爾先後收購日本三洋電機、新西蘭斐雪派克、美國GEA、意大利Candy等企業,佈局全球化品牌戰略。從收購後的表現上看,公司收購的三洋電機、斐雪派克和GEA業績都得到了改善。如,三洋電機被海爾並購後,僅用8個月就實現扭虧為盈;GEA被海爾並購後,連續四年保持兩位數增長,為美國增長最快的家電公司。

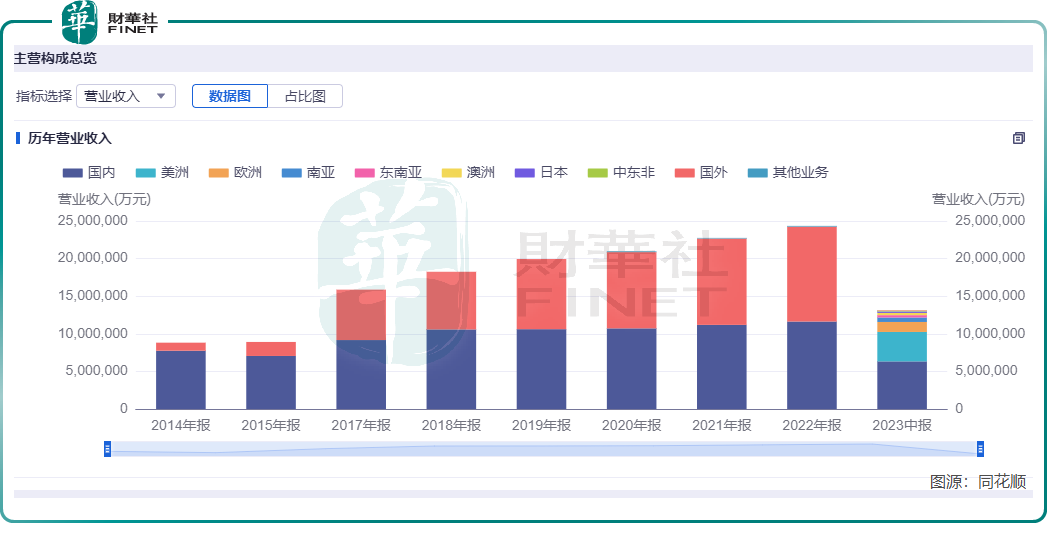

經過多年的並購及整合,海爾在海外市場的擴張成績明顯優於美的和格力。

過去十年來,海爾智家來自海外市場的收入比重不斷提升。在2023年上半年,海外市場收入佔總收入比重進一步增長至51.89%,成為推動海爾收入逐年增長的主要推動力。同期,美的海外收入比重為40.88%,格力外銷業務收入佔比則為12.92%,均不及海爾。

得益於在海外收並購帶來的影響,海爾發展成為全球大家電行業龍頭,冰箱、洗衣機的市佔率位列前茅,擁有「海爾、卡薩帝、Leader、GE Appliances、Fisher&Paykel、AQUA、Candy」七大世界級品牌,業務覆蓋亞、歐、美、澳、非等五大洲。

根據歐睿數據統計,2022年海爾在全球主要區域大家電市場(零售量)份額如下:在亞洲市場零售量排名第一,市場份額21.4%;在美洲排名第二,市場份額15.6%;在澳大利亞及新西蘭排名第二,市場份額12.8%;在中東及非洲排名第三,市場份額7.5%;在歐洲排名第四,市場份額8.3%。

因此,此次收購開利集團商用制冷業務,是否能大力推動海爾在海内外B端市場實現增長,也值得我們持續關注。海爾在公告中表示,通過本次交易,標的公司可借助海爾智家在歐洲地區的資源,加快業務發展,提升競爭力。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)