2023年12月13日晚,美聯儲連續第三次議息維持利率不變,並預計在2024年及之後會有多次降息。

美聯儲維持利率不變之舉符合市場預期,不過美聯儲放軟立場,預計2024年可能降息不下三次,則讓華爾街大受鼓舞。

受此消息帶動,美股大漲,道瓊斯工業平均指數(DJI.US)大漲1.40%,收報37,090.24點,創下新高;納斯達克指數(IXIC.US)大漲1.38%,收報14,733.96點;而反映中國概念股走勢的納斯達克金龍中國指數則上漲0.42%,收報6,217.23點。

其中全球市值最高的上市公司蘋果(AAPL.US),股價再創新高,上漲1.67%,收報197.96美元,市值3.079萬億美元。

與此同時,受加息周期行將結束的預期影響,美國國債收益率顯著下降(債券收益率與價格呈反方向走勢),債券價格上漲,其中十年期美國債券收益率單日從大約4.20%跌至3.975%的水平,顯示出債券投資者對於未來降息的期待。

總之,美聯儲的議息結果讓華爾街股債齊歡,那美聯儲主席鮑威爾到底說了什麽?

鮑威爾官方聲明要點

鮑威爾強調:促進最大就業和穩定物價依然是美聯儲的首要職責。通脹已由高位回落,同時失業率並沒有出現顯著的上升。但是通脹仍然較高,不保證是否會採取進一步措施將通脹率降低,而未來的路徑尚不明確。展望明年,鮑威爾表示會全力將通脹率控制在2%的目標水平。

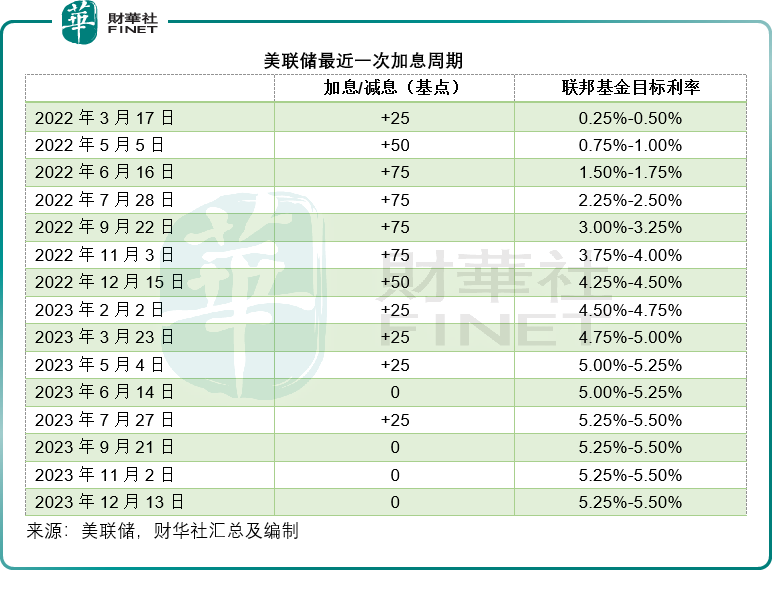

從去年初開始,FOMC(聯邦公開市場委員會)就一直大幅度地收緊貨幣政策。至今為止,美聯儲已經將政策利率向上提高了5.25個百分點,並繼續大幅度減持所持有的證券(縮表),縮減規模超過1萬億美元。其舉措已經將政策利率推進到限制性區域,意味著緊縮性政策正對經濟活動和通脹帶來下調壓力,其緊縮性政策的全面影響或尚未體現。

這一次,美聯儲決定維持政策利率不變,聯邦基金利率仍維持5.25%-5.50%水平,並會繼續減持證券(縮表),每個月獲準最多減持950億美元證券,但會採取謹慎的態度推進。未來會基於額外政策的廣度以及政策需要多長時間獲全面反映的考慮,並根據經濟數據、不斷演變的經濟前景,對風險進行評估,再作出決策。

最近指標顯示,第3季的經濟活動增長已顯著放緩。儘管如此,全年來看,GDP仍以大約2.5%的速度擴張,主要得益於強勁需求以及供應狀況的持續改進。在夏季稍微上升後,房屋市場活動大致持平,且遠低於上年水平,反映了較高的按揭利率。加息也對商業固定投資構成壓力。

勞動力市場仍然緊張,但供求平衡繼續改進。在過去三個月,平均每月的新增職位數為20.4萬,是今年初以來難得一見的強勁幅度。失業率仍然低至3.7%。新增職位數強勁,而勞動力供應也有所增加:勞動力參與度自去年以來持續上升,尤其是25-54歲勞動人口,移民也恢復到疫情前水平。名義工資增長率有所放緩,職位空缺數下降。儘管職位與勞動力之間的差距已經縮小,但勞動力需求仍超越可用勞動力的供應。FOMC預計,勞動力市場的再平衡會持續,舒緩對通脹的上升壓力。

鮑威爾預計,截至11月末的12個月PCE物價指數上升2.6%,扣除波動較大的食品和能源價格後,核心PCE或上漲3.1%。

難得的是,鮑威爾在會後聲明中提到,他們相信政策利率可能到達或接近這次緊縮性周期的頂位。美聯儲準備好在必要時進一步收緊政策,不過更受華爾街歡迎的是他暗示明年降息的預期。

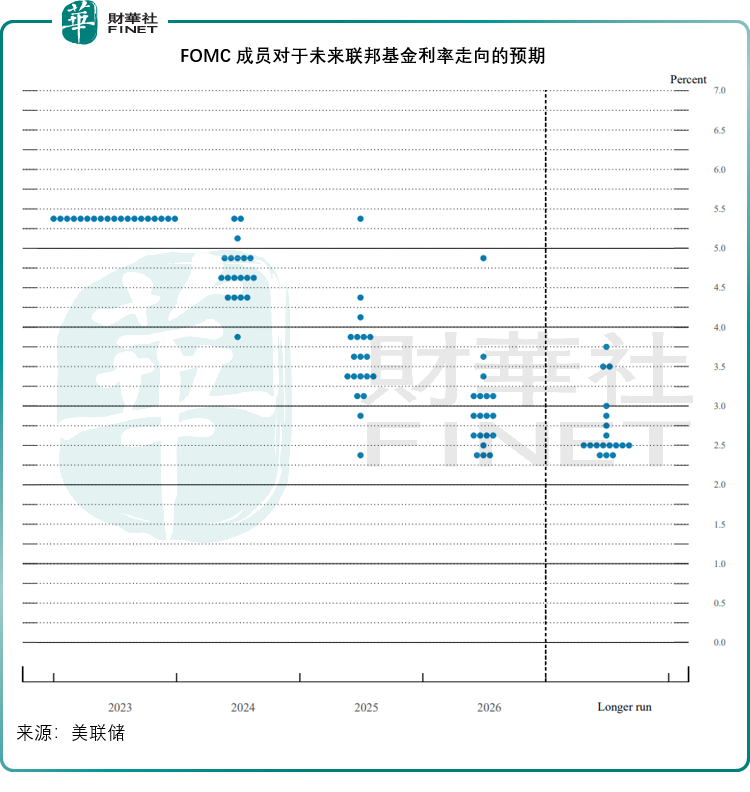

從下方的點陣圖來看,公開市場委員會的成員似乎傾向於在2024年至少降息三次,假設每次降息幅度為0.25個百分點,則2024年很有可能降息0.75個百分點,這低於市場預期的四次降息,但仍遠比之前官方所表示的進取。此外,公開市場委員會的成員傾向於在2025年至少再降息四次。在會後聲明上,鮑威爾表示,如果經濟一如預期發展,到2024年末,聯邦基金利率的預期水平或為4.6%,到2025年或到3.6%,到2026年末或到2.9%,仍高於較長期利率的中位數。

結論

最近一次議息顯示,加息周期走近尾聲的可能性很大。儘管鮑威爾一再強調維持長期通脹目標依然是首要任務,但是在會後聲明中他也提到,前期的加息累積影響逐漸體現在經濟活動上,商業活動固定資產投資有放緩迹象,經濟增長預期也被下調。

接下來,大家關心的將是降息的時間與幅度了。美股已累積了一定漲幅,此前在零利率與無限流動性推動下的經濟繁榮已全面反映在上市公司的財務表現上,也反映在它們的股價上。

正如鮑威爾所說的,加息的累積影響尚未完全體現,當這些影響全面反映在企業的融資與經營活動上時,它們的業績增長將受到影響,屆時,它們當前的高估值未必能維持。另一方面,對降息周期的預期也會掀起股市的波動。

華爾街永不眠,加息周期的落幕,並不代表美股就沒有向下的動機,反而增加了下跌勢能,接下來的波動將會更大,潛在風險也更大。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)