前沿科技從來不缺乏「弄潮兒」,只是在發展的潮起潮落間,浮沉相伴。

汽車新四化行至下半場,智能化成為競逐焦點,其集中體現就是自動駕駛。而隨著L3級自動駕駛相關政策在部分國家的出台,自動駕駛曙光初現,行業「提檔加速」已肉眼可見。

近日有兩條消息代表著自動駕駛行業發展進入新的里程碑。其一,我國政府發文啓動L3、L4上路準入和上路通行試點,同時明確了事故責任歸屬,意味著自動駕駛行業迎來重要催化;其二,消息稱特斯拉(TSLA.US)中國版FSD(自動駕駛)已準備就緒,在國内自動駕駛商業化加速落地方面具有重大意義。

創新與安全平衡門正打開

自動駕駛,指通過搭載傳感器、雷達等裝置,運用人工智能、機器視覺、定位及車路協同等技術,使汽車具有環境感知、路徑規劃和自主控制的能力,自動駕駛能夠大幅減少人為錯誤及道路事故。

根據中國公安部的資料,中國超過90%的致命交通事故主要歸因於司機。因此,成熟的自動駕駛技術,對於大幅減少交通事故、解放司機雙手具有重要意義。

2021年8月,由工信部提出、全國汽車標準化技術委員會歸口的我國《汽車駕駛自動化分級》出爐,規定了自動駕駛功能的分級,最高為5級(即L5),L5即為達到完全自動駕駛,在車輛控制、目標探測與相應等方面均由系統執行。

當前,我國已實現了L2+級輔助駕駛,達到了緩解駕駛員疲勞的目的,但L2+級稱不上真正意義上的自動駕駛。而到L3/L4階段,除了設計運行範圍受到一定限制外,車輛可以自行行駛,此時駕駛員的時間將被充分釋放。

在人工智能技術的驅動下,當前自動駕駛已無限接近L3,達到了有條件自動駕駛,自動駕駛行業正處於重大變革前夕。特别是算力能力更強大的大模型推動下,有望加快L3及以上自動駕駛落地。而L3級别的智能駕駛系統被認為輔助駕駛與自動駕駛的分水嶺,L3級别之後,駕駛的主導權逐漸從駕駛員轉移至自動駕駛系統。

特斯拉最高級别的自動駕駛系統FSD,於特斯拉官網的名稱為「完全自動駕駛能力」,雖仍屬L2+產品,但已初步具備L3能力。除了特斯拉外,小鵬(09868.HK)(XPEV.US)、華為、比亞迪(01211.HK)(002594.SZ)及理想(02015.HK)(LI.US)等車企都在推進L3級技術,多家本土車企已做好量產L3級車輛的準備。

在過去,對於車企而言,L3/L4級自動駕駛存在法律、成本、事故風險、責任劃分等一系列掣肘,導致車企對於L3規模化量產的動力不足,「自動駕駛」更多停留在人們的話題層面。另一方面,由於技術不夠成熟等因素限制,國内車企也均未獲得L3級車輛上路的資格,截至目前,全球範圍内拿到L3級上路許可證的主要有奔馳(美國、德國)、豐田(日本)。

為給L3/L4級自動駕駛帶來良好的環境土壤,我國政府正持續為行業釋放出紅利,智能汽車技術創新、產業生態、汽車基礎設施、法規及網絡安全實施與等政策密集落地。工信部曾在今年6月表示,支持L3級及更高級别的自動駕駛功能商業化應用。

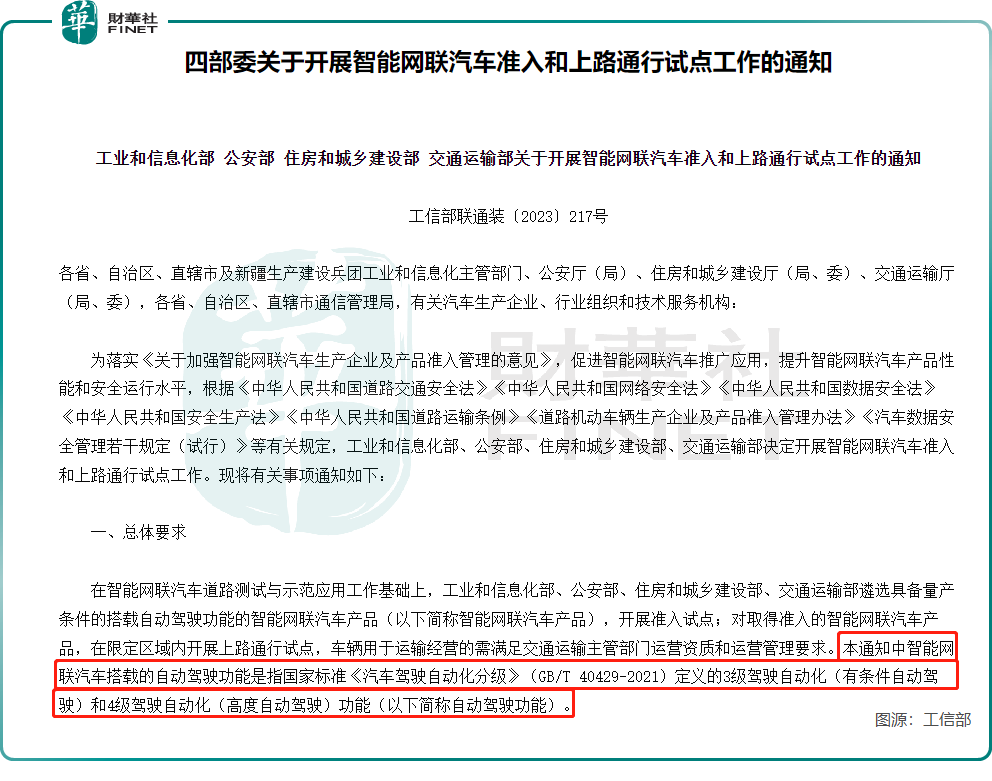

近日印發的《關於開展智能網聯汽車準入和上路通行試點工作的通知》(以下簡稱「通知」)則是自動駕駛行業政策大禮包,為符合資質的L3、L4自動駕駛汽車上路開啓了準入通道,意味著國内自動駕駛兌現期正加速到來。

通知提到,對由車企和使用主體組成的聯合體行審核並開展產品測試與安全評估,遴選具備量產條件的搭載自動駕駛功能的智能網聯汽車產品開展準入試點;對取得準入的智能網聯汽車產品,在限定區域内開展上路通行試點。

通知中智能網聯汽車搭載的自動駕駛功能是指國家標準《汽車駕駛自動化分級》定義的3級駕駛自動化和4級駕駛自動化功能,標志著我國L3級和L4級自動駕駛汽車即將迎來合法上路。

得益於技術的進步,以及成本的降低(如激光雷達成本),自動駕駛正成為越來越多消費者的核心購車決策之一。伴隨著L3級車型的加速商業化,未來高階自動駕駛市場有望快速增長。

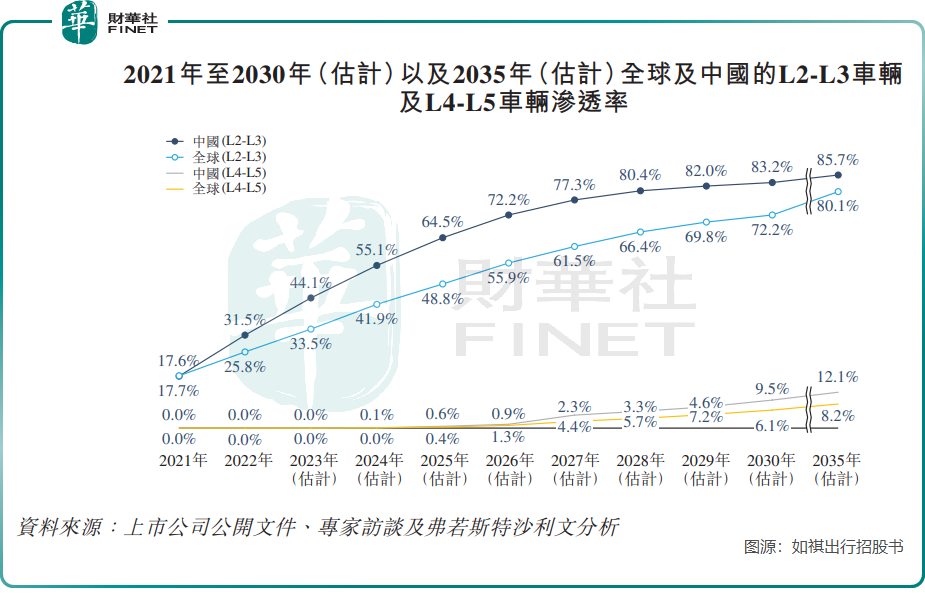

根據弗若斯特沙利文數據,2022年中國L2-L3級車輛滲透率達到了31.5%,較2021年的17.6%有大幅提升,預計到2035年將進一步提升至85.7%。此外,L4-L5級車輛預計在2027年左右開始加速滲透,2035年滲透率預計達到12.1%。

L4-L5車輛可在無人類駕駛的情況下實現車輛駕駛。然而,由於技術難度高,L4-L5車輛尚處於測試階段或僅在若幹限定區域進行商業化試運營階段。

各賽道選手力爭卷到終點

自動駕駛賽道廣闊且後勁十足,但對於賽道各路參與者來說,這條賽道其實並不平坦,並非每家企業都能最終到達「黃金坑」。

眾所周知,自動駕駛產業鏈龐大,需要整車制造商、零部件供應商、車載平台開發商、出行服務供應商等多方主體參與。自動駕駛技術包括環境感知、行為決策及控制,其中行為決策是核心環節。這些自動駕駛技術是一個充滿挑戰的跨學科工程項目,需要有強大的研發實力做支撐,因此可以看到,很多自動駕駛企業因高昂的研發成本陷入虧損旋渦之中。

此外,安全性是自動駕駛技術的核心,因此對這些技術的要求極高,包括基於真實場景大數據和模擬進行長期培訓和學習的過程。

我國汽車產業鏈完善且成熟,在自動駕駛行業並不缺乏各領域的企業,整個產業鏈已進入百家爭鳴的階段。

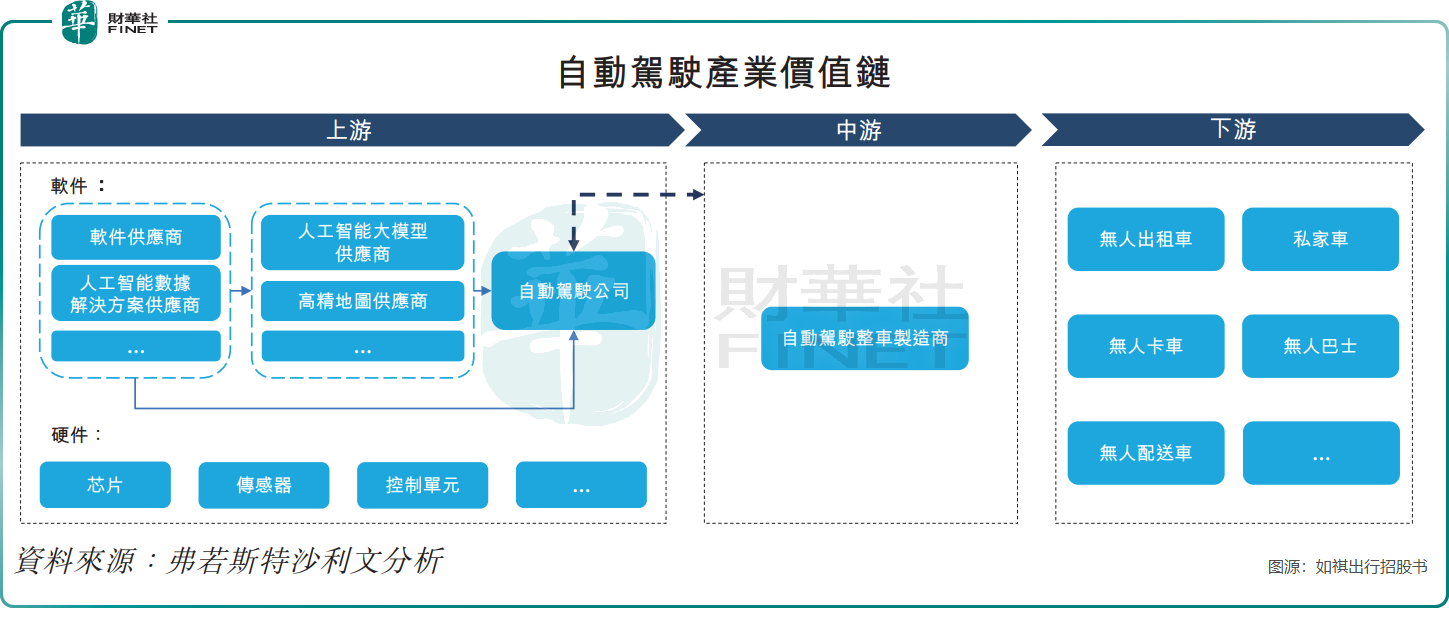

在上遊,自動駕駛產業可分為軟件及硬件供應商,其中軟件包括人工智能數據、人工智能模型、高精地圖等,硬件則包括芯片、傳感器及控制單元等。行業中遊為自動駕駛整車制造商,下遊則是應用場景。

相較於中遊產業,上遊產業更為分散,涉及細分領域眾多,這也為多家企業帶來成長的空間。在自動駕駛逐漸走向商業化的背景下,產業鏈當中有多家企業紛紛衝刺資本市場以進行「輸血」,其中以上遊產業參與者居多。

根據財華社統計,上述十多家自動駕駛相關企業中,涉及到多個領域的業務,其中以自動駕駛解決方案、自動駕駛芯片和激光雷達為代表。除了激光雷達龍頭禾賽科技(HSAI.SU)成功登陸納斯達克外,其餘多數公司處於排隊中,部分公司處於計劃上市階段。

值得留意的是,無論是在哪個細分領域(包括硬件領域的激光雷達),上述自動駕駛企業沒有一家已知實現盈利的企業,絕大部分企業均產生虧損,反映出行業離成功的商業化階段還有較長的路要走。不僅如此,這條新興賽道也出現了熬不下去的企業,如從小馬智行脫胎而來的擎天智卡就走到了清算注銷的地步,如今公司人去樓空;由福特和大眾汽車投資的自動駕駛公司Argo AI在去年宣佈破產。

為何虧損成為自動駕駛行業的常態?主要有兩大因素:

1)商業化難題下規模化尚未到來,鮮有企業產生正現金流。實際上,發展了多年,除了少部分硬件企業外,不少自動駕駛企業尚處商業化變現初期,離理想中的規模化效益還有很長的路要走。

例如知行汽車,其目前雖然擁有已商業化的L2級至L2+級自動駕駛解決方案,並正為整車廠開發L2至L4級自動駕駛解決方案,但公司商業化表現不佳,營收高度依賴吉利集團,採供渠道也較為單一。不難看出,知行汽車還未真正打開市場,爆發前還需時間繼續沉澱,因為軟件企業面臨的問題非常實際,就是基於算法及解決方案來證明自身具備商業落地能力,並實現持續性的造血能力。

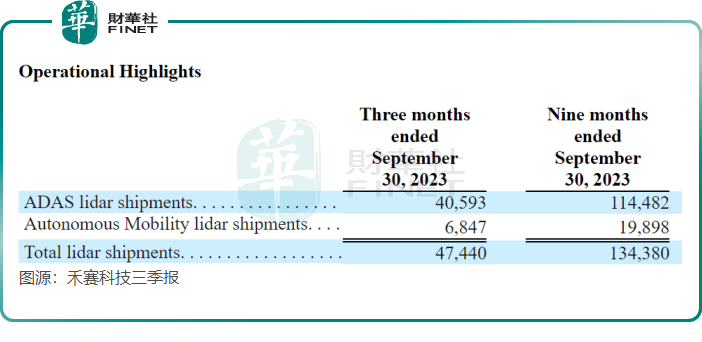

在商業化方面漸入佳境的領域主要是激光雷達,原因在於激光雷達「落地」相較於軟件以及硬件領域的芯片更為容易,企業有產能做支撐,下遊廣大車企需求龐大。作為全球激光雷達行業龍頭,禾賽科技主流車企客戶範圍不斷擴大,近些年來經營業績走上了正軌。於今年三季度,禾賽科技收入同比增長33.5%至4.5億元,淨虧損大幅收窄至1.42億元,激光雷達交付量同比大增125.5%倍至4.74萬台,並且連續三個季度實現正向經營現金流。

激光雷達賽道另一個龍遊速騰聚創在商業化落地層面也表現不賴,其已成功取得21家汽車整車廠及一級供應商的52款車型的前裝量產定點預期訂單,位居全球第一,且已交付的激光雷達產品及解決方案客戶數量多於禾賽科技。

2)自動駕駛市場故事雖好講,但在高昂的支出下,缺錢成為行業常態,當下行業主題並非「擴張」,而是「活下來」後再謀擴張。

今年以來,資本對自動駕駛行業的熱度有所降溫,自動駕駛企業能融到的資金顯著減少。由於自動駕駛行業需要長時間、大規模的投入,對資金鏈要求極高,小金額、多輪次融資往往無法從根本上解決自動駕駛企業的資金短缺問題。因此,能熬過苦日子並不易,從目前來看,多數自動駕駛企業還處在黎明前的黑暗之中。

自動駕駛和高級駕駛輔助系統技術及產品供應商縱目科技深陷虧損旋渦中,背後原因是芯片採購價格高昂,同時公司研發投入甚至超過營收,經營活動現金流也持續為負,導致賬面現金根本不夠看,嚴重影響公司經營擴張之路。

今年9月,縱目科技和其保薦人分别提交了撤回科創板上市申請,上市融資之夢折戟。

廣汽集團(02238.HK)(601238.SH)旗下的如祺出行正大力發展開放性運營科技平台Robotaxi(指内置L4級和L5級自動駕駛技術的無人駕駛共享出行汽車),以打造L4級的Robotaxi解決方案。但受制於智能硬件和軟件、安全員以及大量安全冗餘配置的成本支出,Robotaxi造血能力不佳。弗若斯特沙利文的資料預計,Robotaxi要到2026年才能實現廣泛商業化。

對於那些股東背景不雄厚,融資渠道不暢通的自動駕駛企業來說,一旦陷入現金流緊張的困境,企業將會被迫降低技術投入,在關鍵時期難以建立技術壁壘。同時,商業化能否順利實施也面臨較大挑戰。

麥肯錫全球董事合夥人方寅亮曾表示,「商業化表現將成為自動駕駛初創企業當前能否拉來融資的關鍵因素。早期大家都看企業成長性,但在產業脫離萌芽階段後,投資方更加看重實際落地的表現,要求企業有更加清晰的盈利邏輯,對自動駕駛企業提出了更高要求。」

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)