諾貝爾獎的頒獎周開鑼,到現在為止已經頒發了醫學獎和物理學獎,還有化學獎、文學獎、和平獎以及瑞典央行資助的經濟學獎即將頒佈。

有意思的是,由於財務寬裕,2023年每個諾貝爾獎項類别的獎金由去年的1000萬瑞典克朗(約合659萬元人民幣或90萬美元)提高至1100萬瑞典克朗(約合725萬元人民幣或99萬美元)。

就諾貝爾基金會的2022年末數據來看,2022年頒獎後基金的總市值為57.99億瑞典克朗,扣除基金會直接持有的物業後,投資本金為55.15億瑞典克朗,約合36億元人民幣,僅相當貴州茅台(600519.SH)2022年全年派息額325.49億元人民幣的11.1%左右,實在算不上高。

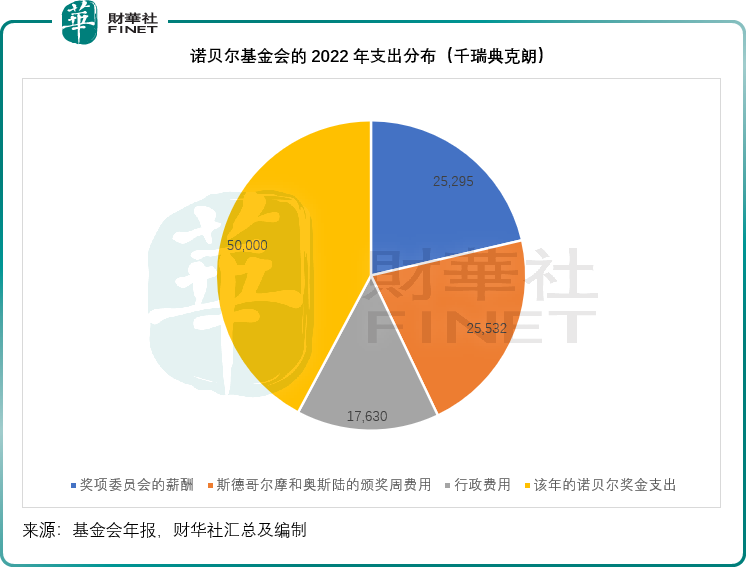

2022年,諾貝爾基金會最大筆開支是頒發諾貝爾獎項的5000萬瑞典克朗,其次為獎項委員會的薪酬開支2529.5萬瑞典克朗,以及頒獎周的費用2553.2萬瑞典克朗,還有1763萬瑞典克朗的行政費用,合起來大約1.18億瑞典克朗,相當於其資金規模的2.04%、扣除自有物業後資金規模的2.15%,見下圖。

從其提供的數據來看,經通脹調整,當前諾貝爾基金會的合計資產規模是一百多年前開啓頒獎時本金的3.16倍。

何以歷經百年,諾貝爾基金會的資金不但不枯竭,還持續擴大呢?

諾貝爾基金會的背景

諾貝爾基金會是按照瑞典化學家、發明家、軍工裝備制造商艾爾弗雷德·諾貝爾(Alfred Nobel)的遺願於1900年設立的一個私人機構,該基金會的主要任務是管理諾貝爾遺囑分配的資產,以及多年發展起來的與諾貝爾獎有關的知識產權。

1895年11月27日,阿爾弗雷德·諾貝爾簽署了他最後的遺囑和遺願——將他財產的最大份額捐贈出來,用以頒發物理學、化學、生理學或醫學獎、文學獎以及和平獎等一系列獎項。1968年,瑞典央行設立了紀念阿爾弗雷德·諾貝爾的瑞典央行經濟學獎。

以上獎項是為了獎勵在各自領域對人類作出重大貢獻的人。

第一個諾貝爾獎項於1901年頒發時,每個界别的獎項金額為15.08萬瑞典克朗,(經通脹調整後)相當於現在的876萬瑞典克朗(約合577.6萬元人民幣)。

在最近的15年,獎項金額進行了多次調整:2012年,諾貝爾獎的規模從1000萬瑞典克朗減少到800萬瑞典克朗,同時啓動了一項全面的增強財務狀況計劃。2017年,獎金金額從800萬瑞典克朗增加到900萬瑞典克朗。到2020年,這一數字提高到1000萬瑞典克朗。到2023年,每個獎項類别的獎金將進一步增加到1100萬瑞典克朗。

到2022年,諾貝爾獎已走過了121年,合共頒獎給989位獲獎者(包括瑞典央行的經濟學獎)。獎金不僅有所提高,基金會的可投資本金也在不斷擴大,還要支付相關的管理和投資費用,諾貝爾基金何以用之不竭,其資金來源是什麽?

諾貝爾基金的資金來源

財華社留意到,諾貝爾基金的資金來源主要包括:

1)艾爾弗雷德·諾貝爾的遺贈,從基金會提供的數據來看,1901年的金額或為3158.7萬瑞典克朗,相當於如今(經通脹調整)的18.36億瑞典克朗;

2)1968年瑞典央行為紀念艾爾弗雷德·諾貝爾設立經濟學獎,並為此提供捐贈;

3)來自其他社會捐贈,例如最近兩年,諾貝爾基金會收到了已故丹麥高級講師尼爾斯·克里斯蒂安·託斯特魯普的遺贈,他將一半以上的剩餘資產留給了該基金會,遺產總額為4170萬瑞典克朗,其中2130萬瑞典克朗在2021年支付,2040萬瑞典克朗在2022年支付;

4)投資。

財華社認為,投資回報才是該基金會維持日常運作與每年頒發獎金的主要財務來源。

諾貝爾基金會的投資與回報

該基金會在2022年設定的年投資回報目標為3.0%,而在之前幾年,其設定的年投資回報目標為3.5%。不過3.0%只是其指導性回報目標,該基金會表示會與基準指標進行對比,換言之跑赢基準指標即可,3.0%只是參考。

值得留意的是,諾貝爾基金會對其投資範圍設定了較為嚴格的限制。

諾貝爾基金會投資活動的目標是隨著時間的推移獲得足夠高的回報,以資助這些獎項和活動,並保證諾貝爾獎頒發機構在遴選諾貝爾獎得主時的獨立性。該基金會的資產管理必須考慮到與金融市場活動相關的各種風險。

近年在選擇投資項目時,該基金會重點考慮ESG議題的標的,並強調不會投資具有爭議性涉武的公司,並且表示不投資收入有5%以上來自煤炭勘探或煤炭發電的公司。

該基金特别強調負責任投資,也因此不投資石油公司,在前兩年石油公司不論利潤還是股價均有不俗的表現時,該基金並沒有得益。

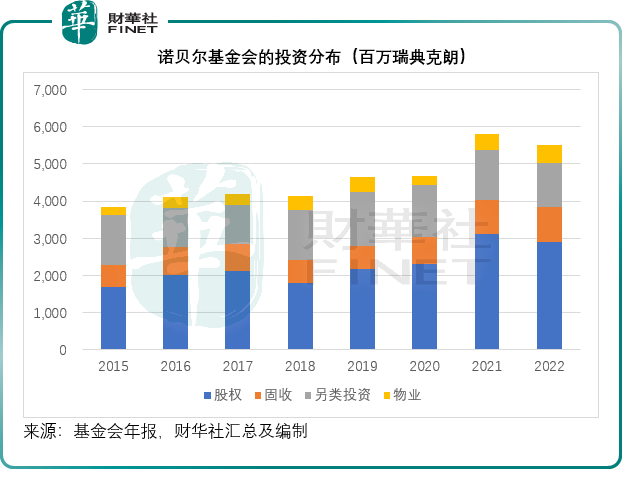

根據對風險和回報的評估,審計委員會規定了基金會持有股票、固定收益資產、另類資產和物業的資產佔比。其目標區間為:55%(區間為-15至+10個百分點)投資於股票,10%(區間為- 5至+45個百分點)投資於固定收益資產,10%(±10個百分點)投資於房地產,25%(±20個百分點)投資於另類資產。董事會會根據情況進行適當調整。

其績效的對比基準指數構成包括:55%的股票(44%為摩根士丹利資本國際全球指數,11%為反映納斯達克斯德哥爾摩證券交易所表現的SIX Return index,兩者均包括股息)、10%的債券(Handelsbanken All Bond index)、10%的房地產(諾貝爾基金會自有房地產投資組合的回報)和25%的另類資產(HFRI Fund of Funds Composite index)。

財華社留意到,諾貝爾基金最主要的投資為對符合其負責任投資要求的基金進行投資,其中最大類的投資資產類别為股權基金的投資,包括私募股權基金;其次為另類投資,標的大部分為對衝基金;第三才是風險較適度、回報更可控的固收基金投資。

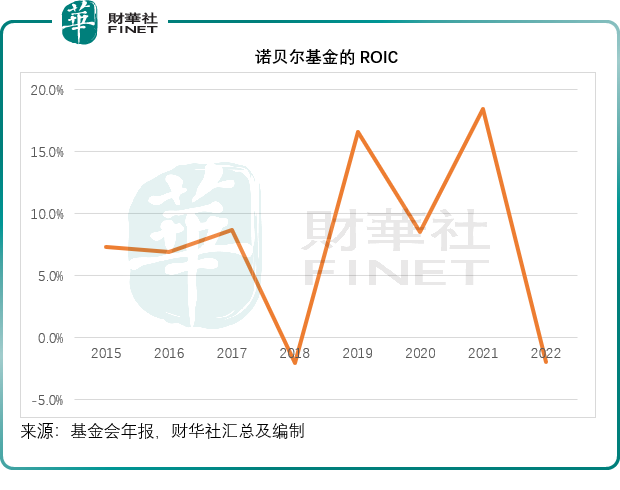

可見諾貝爾基金的投資風格還是頗為進取,也因此其投資回報的波動較大——2021年的投入資本回報率高達18.4%,到2022年變為-2.0%。最起碼比巴菲特進取多了,巴菲特不會將這麽多的資金投放到私募股權與對衝基金。

截至2022年末,諾貝爾基金會的總投資資本市值為57.99億瑞典克朗(2022年初為61.03億瑞典克朗)。扣除基金會直接持有的物業,投資資本金為55.15億瑞典克朗,其中有53%為股權基金(年初為55%),9%為物業和基建基金(期初為8%),17%為固收資產和現金(期初為16%),22%為另類資產(期初為24%),應計貨幣對衝收益為0(期初為-2%),見下圖。

2022年,包括直接持有物業在内的ROE(股本回報率)為-3.8%(上年為19.1%)。投入資本回報率(ROIC)為-2.0%(上年為18.4%),基準指數的回報率為-6.2%。

在過去的五年,其投入資本的年增長率為7.5%,而基準指標為6.5%。該基金會認為,2022年的回報跑赢基準指標主要是因為持有的風險資產相對較少。其中匯兌對衝、股權基金貢獻了-4.9%的收益,固收投資貢獻-0.7%的收益,地產基金提供1.0%的收益,另類投資提供2.6%的收益。

但財華社認為,不包括貨幣對衝影響(即外國)的股權與另類投資的高回報是其跑赢(主要為)北歐基準指標(訂立的基準指標中,北歐權重較高)的主要原因,2019年和2021年的牛市大年,其私募股權投資的回報率分别高達34.7%和50.7%,另類投資也有13.1%和12.0%的回報。而在2022年,其私募股權投資的回報高達28.4%,另類投資回報也有26.1%。

股權投資的市值為29.04億瑞典克朗,佔了53%,其中私募股權基金的市值為6.31億瑞典克朗,佔21.73%。對比以往的數據,財華社留意到,該基金會於2022年增加了在私募股權領域的投資,而縮減了在瑞典和美國的股權投資,在新興市場的股權投資則大致持平。

如果不考慮股權投資組合的匯兌對衝影響,股權投資組合的回報為-7.7%(2021年為+34.1%)。私募股權基金的全年瑞典克朗回報為28.4%(上年同期為+50.7%)。

固收資產方面,市值為9.3億瑞典克朗,其中流動資產為4.45億瑞典克朗。對比以往的數據,2022年增加了持有的現金和未上市債券基金,而縮減了瑞典的固收資產和外國企業的信用資產。固收投資的回報為-4.4%,優於基準指數的-7.9%,主要原因是基金會持有的固收資產久期要比基準指數短。扣除貨幣對衝前的固收證券回報為0.9%,未上市債券基金的全年瑞典克朗回報(不考慮貨幣對衝)為+9.2%。

另類投資方面,該基金會的投資全為對衝基金,金額為12.01億瑞典克朗,佔其總投資的22%。2022年,對衝基金投資組合(包括貨幣對衝在内)的價值上升了11.0%(上年為+1.4%),而基準指數的瑞典克朗回報率為-6.4%(上年為6.4%)。對衝基金投資組合不包括貨幣對衝影響的回報率為26.1%(上年為12.0%)。

物業方面,基金會持有的物業和基建基金的市值為4.87億瑞典克朗,佔投資資本的9%。2022年,地產基金(包括貨幣對衝在内)的價值上升了12.4%(24.1%),直接持有物業的市值為2.84億瑞典克朗(上年為3.84億),主要包括基金會在斯德哥爾摩和奧斯陸持有的兩套物業,佔總資本的4.9%(上年為6.3%)。

2022年末,諾貝爾基金會決定出售其奧斯陸物業予挪威諾貝爾協會。挪威議會已撥款3億挪威克朗購買該物業,並為新成立的阿爾弗雷德·諾貝爾挪威紀念基金會提供初始資金。新的紀念基金會將管理這筆資金,並將收益用於諾貝爾研究所的運作和未來財產的維護。有關交易於2023年初進行。

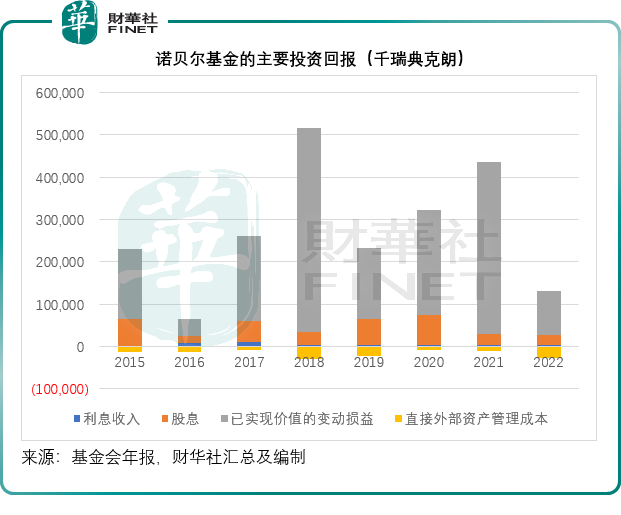

諾貝爾基金的投資回報主要分為三部分:1)利息收入;2)股息收入;3)買賣標的產生的已實現價值的變動損益。其中已實現變動損益是主要的收益來源,見下圖。

從上圖可見,在大部分年期,利息、股息以及已實現價值變動損益的總額足以抵消資產管理成本支出。

就2022年而言,投資回報扣減資產管理支出後的資產管理報告收益為1.05億瑞典克朗,再扣減前文提到的獎金支出和頒獎周費用、行政費用等經營業務開支後,諾貝爾基金會於2022年實際錄得淨虧損1379萬瑞典克朗。

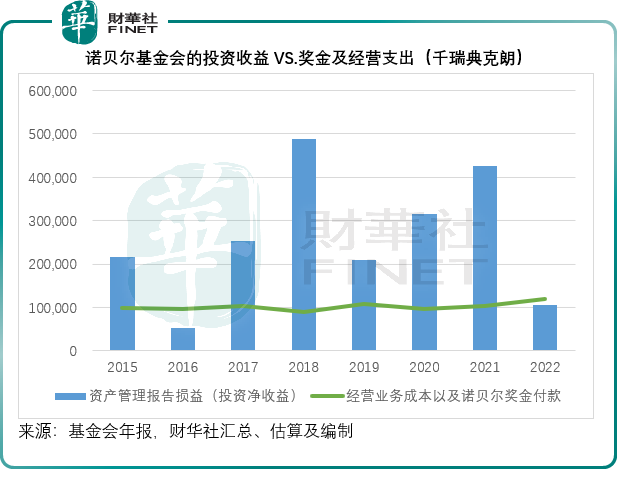

見下圖,由於2022年的投資回報較低,其經營費用支出要高於投資收益。但需要留意的是,包括獎金支出在内的經營費用規模相對較為穩定(綠線較為平緩),以往的投資回報雖波動較大,但是整體上仍足以覆蓋,這是諾貝爾基金會得以長盛不衰的原因。

總結

正如前文所述,諾貝爾基金會的費用加獎金支出佔其投入資本的比例大約有2%,而基金會訂立的長遠投資目標是3%,這意味著其有1%的利潤盈餘,加上免稅的優惠,諾貝爾基金會因此能夠傳承百年而歷久不衰。

這對於投資者有何啓示?首先要客觀評估自己的短期及長期流動性狀況(收入增長潛力與未來支出需求),再訂立合理的投資目標(如何平衡短期財務支出與長期投資目標),然後根據目標選擇風險與回報匹配的投資標的。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)