近日,卓勝微(300782.SZ)公告稱,諾安成長混合型證券投資基金(以下簡稱「諾安基金」)於今年9月8日通過集中競價交易增持公司股份合計51.95萬股,此次權益變動後,諾安基金持股2672.21萬股成為公司第六大股東,持股比例達5.0065%,已超過舉牌線。

在此消息的刺激下,該股的股價(以下均指前復權)於9月14日放量上漲5.84%,並於9月15日逆勢再漲3.28%。

諾安「瘋狂」加倉只為自救?

值得注意的是,同花順數據顯示,2021年一季度末,諾安基金僅持有440.55萬股卓勝微,佔比為2.38%,此後通過股份分紅以及購買,諾安基金進行了持續加倉,到了2022年9月8日,持股數就達到了2672.21萬股,佔比約5.01%。

而一些投資者認為諾安基金如此「瘋狂」加倉卓勝微直至高調舉牌其實是一種自救的行為。

據悉,諾安基金及其管理者蔡嵩松這兩年在資本市場的名聲不小。具體來說,該基金以「梭哈單一賽道式」投資而聞名,風格那是相當激進。

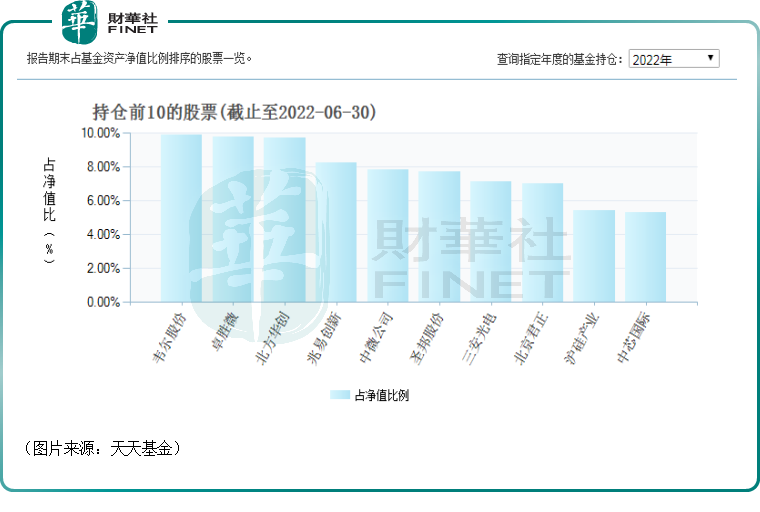

如下圖所示,截至2022年6月30日,諾安基金的前10大持倉股分别是韋爾股份(603501.SH)、卓勝微、北方華創(002371.SZ)、兆易創新(603986.SH)、中微公司(688012.SH)、聖邦股份(300661.SZ)、三安光電(600703.SH)、北京君正(300223.SZ)、滬矽產業(688126.SH)、中芯國際(688981.SH)。

這10大持倉股均屬於半導體產業鏈,且10大持倉股佔基金淨值的比例高達78.04%,由此可見集中度之高。

而在過去一年多的時間里,整個半導體概念的股價表現都不怎麽好,其中卓勝微從2021年7月1日的上市高點算起至今,已經累跌69%。

重倉股的這種走勢也使得諾安基金最近一年多的收益率比較難看。

之所以有投資者認為諾安基金加倉卓勝微至高調舉牌是一種自救行為是因為對於公募基金來說,如果真的特别看好一家公司完全可以通過旗下多只基金分散買入,避免買夠5%不得不舉牌的情況。事實上,這樣做才是業内通常的做法。

一些投資者和研究人員認為諾安基金如此高調舉牌一方面是為了通過低位補倉降低成本,另一方面或許也是本來就想將自己的加倉動作廣而告之,對股價起到一個刺激作用。

不過,這樣做有一個比較明顯的弊端就是,個股被舉牌之後,所持有的股票在6個月後才能賣出,這期間的流動性相當於被鎖住了。

明明可以規避這個弊端的同時買到足夠的股份,如今卻非要高調舉牌,從這個角度來看,上述關於諾安基金舉牌的猜測有一定道理。

中期業績遭遇下滑,卓勝微前景如何?

從卓勝微9月14日、15日的股價走勢來看,諾安基金舉牌這則消息的確具有短期刺激效果。

不過,長期而言,上市公司股價的走勢還是得看其經營情況以及前景發展。

據了解,卓勝微上市於2019年6月,專注於射頻集成電路領域的研究、開發、生產與銷售,主要向市場提供射頻開關、射頻低噪聲放大器、射頻濾波器、射頻功率放大器等射頻前端分立器件及各類模組產品解決方案,同時公司還對外提供低功耗藍牙微控制器芯片。

其中,射頻前端分立器件和射頻模組產品主要應用於智能手機等移動智能終端產品,客戶覆蓋全球主要安卓手機廠商,包括三星、華為、小米等,同時還可應用於智能穿戴、通信基站、汽車電子、無人飛機、藍牙耳機、VR/AR設備及網通組網設備等需要無線連接的領域;低功耗藍牙微控制器芯片主要應用於智能家居、可穿戴設備等電子產品。

從業務結構來看,射頻前端分立器件和射頻模組產品幾乎貢獻了全部的營收和利潤,其中前者於2022年上半年貢獻了近68%的營收和69%的利潤。

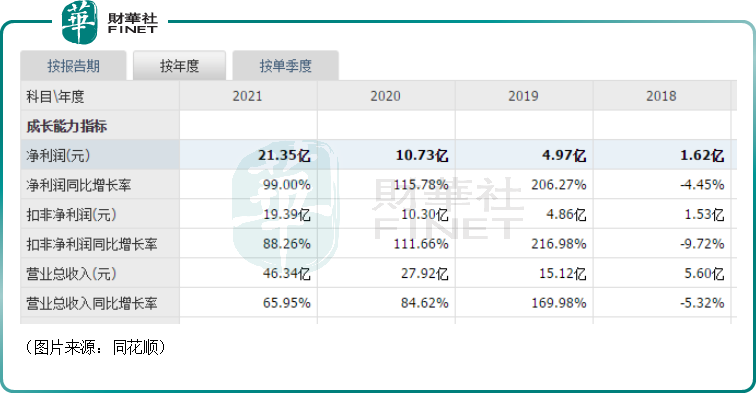

在2019年-2021年期間,卓勝微的業績表現不錯,雖然營收、歸母淨利潤的增速一直在下滑,但業績畢竟在持續增長,且整體增速依然很可觀。

不過,在2022年上半年,該公司實現營收22.35億元,同比下降5.27%;實現歸母淨利潤7.52億元,同比下降25.86%。

另外,期内的毛利率和淨利率分别為52.55%、33.63%,分别同比下降5.08個百分點、9.33個百分點。

其中,第二季度實現營收9.05億元,同比下降23.08%,環比下降31.97%;實現歸母淨利潤2.93億元,同比下降43.93%,環比下降36.27%。

由此可見,卓勝微2022年上半年的業績表現並不好,該公司稱這主要是因為手機行業的市場需求不景氣。

眾所周知,這兩年,全球智能手機的銷量都不是特别好,且這個趨勢短期内或許還將延續下去,這或許會繼續影響卓勝微的業績表現。

不過,5G手機滲透率的提升有望抵消一部分手機整體銷量萎靡的影響。

從數量來看,通常2G時代一部智能手機平均需要開關2個,濾波器2-4個,放大器2個。而進入4G尤其是5G時代,頻段數量激增至40多個,同時射頻模組競爭下,所需射頻前端各分立器件物料數量大幅增加,一部智能手機平均需要開關約30個,放大器7-12個,而濾波器器件直接大幅增加至近80個,成為整體射頻前端數量增幅最大的器件。

此外,在價值方面,5G時代射頻前端分立器件數量的增加也帶來價值量的增加,一部智能手機射頻前端價值量從2G時代的不到1美金增長至5G時代的15-50美金。

而根據IDC數據,2022年1月全球智能手機5G滲透率達到51%,首次超過4G。隨著通信運營商5G持續推進,預計在2025年超過70%。

值得一提的是,與手機行業相比,新能源汽車蓬勃發展,由此帶來的車聯網對射頻前端的需求或許更具有想象力一些。

區别於傳統汽車,新能源汽車主要依靠車聯網技術的發展,即乘客可以在汽車行駛過程中體驗各種多媒體應用。針對射頻前端這塊,部分應用場景與手機消費類類似,而汽車電子則提出更為嚴苛的要求。

汽車智能化與電動化趨勢推動下,汽車電子市場規模整體爆發式增長,根據佐思汽研預測,到2025年,中國車載無線通信模組市場規模可望達到90億元,2020-2025年平均年復合增長率超過30%。

不過,目前汽車芯片主要供應商為高通、Skyworks、Qorvo、Murata等國際龍頭廠商。而卓勝微的射頻SW和LNA產品已在汽車領域批量出貨,未來其他分立器件和射頻模組類產品(如Wi-FiFEM、5GFEM、BTFEM等)也將陸續導入。

結語

就現在的情況來看,卓勝微短期業績表現一般,諾安基金的舉牌對該公司的股價也只能起到一個短期的刺激作用,想要就此止跌大幅回暖只怕也很難。

不過,從長期來看,卓勝微在業内還是有不錯的地位,後續需要注意手機銷量以及產品在汽車電子領域的開拓情況。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)