編者按

激光雷達被譽為自動駕駛的「眼睛」,是一種通過發射激光來測量物體和傳感器之間距離的不可或缺的裝置。

與其他雷達相比,激光雷達探測角度更廣,障礙物識别能力也較強。因此,激光雷達也被稱為是實現高級别自動駕駛的關鍵傳感器。

自動駕駛離不開激光雷達,高等級的自動駕駛更是如此。

近期各大車企發佈的新車型,均在激光雷達上面做足文章,將激光雷達作為一大賣點。

比如小米的第一款汽車具體激光雷達配置是以1 顆禾賽混合固態雷達 AT128為主雷達,以數顆禾賽全固態雷達作為補盲雷達。

有專業人士表示:全固態激光雷達比混合固態雷達視角更大、盲區更小,適於用作補盲,小米的這一配置優於目前一些車型用混合固態雷達補盲的方案。

理想的新車L9搭載的激光雷達——AT128,也是由禾賽科技提供的,128代表著它有128組激光發射單元,也就是128線。

蔚來的新車ES7搭載了來自Innovusion的Falcon激光雷達,作為ES7所搭載的Aquila超感系統的重要組成部分,將助力其實現高速、城區、泊車、換電等場景下的自動駕駛體驗。

小鵬的新車G9則搭載兩顆激光雷達——速騰聚創M1,佈置在前保險槓左右兩邊,以形成更大的視場角,同時在車輛正前方的ROI區域内聚集更為密集的點雲。

除了造車新勢力之外,比亞迪、長城、吉利等傳統車企旗下的車型均搭載激光雷達以提高產品的競爭力。

車載激光雷達的產業帷幕早已拉開,正在迎來「閃耀時刻」。

01行業現狀與前景

根據全球知名咨詢機構ICV發佈的《Global automotive LiDAR market forecast-2022》的報告,2021年,全球車載激光雷達安裝量達18.0萬顆,均搭載於L3級别智能駕駛車輛。

該機構還預測,到2026年,全球車載激光雷達出貨量將達到693.6萬顆,其中L3級别和L4-L5級别搭載的出貨量將分别增至538.5和155.1萬顆。2021-2026年的CAGR分别為97.4%和62.9%,增長速度驚人。

性能、可靠性、成本,這是決定車載激光雷達發展的三個因素。

其中,性能包括遠測距、高點頻、高精度等探測能力;

可靠性要求激光雷達通過車規認證具有較好的一致性、穩定性;

成本包含了物料成本、生產成本等,是制約車載激光雷達大規模量產應用的關鍵因素。

東西好用,價格厚道,下遊車企能夠承受得住,這是車載激光雷達能大規模推廣的關鍵所在。

激光雷達内部一直存在分水嶺,ICV認為,全固態式是未來趨勢,但五年内仍以機械式和半固態為主。機械式難符車規要求,固態、半固態更適乘用車。

激光雷達根據結構,可以分為機械式激光雷達、半固態激光雷達(MEMS)和 固態激光雷達(OPA & FLASH)。

機械式激光雷達技術雖相對成熟,但由於其成本較高、裝配復雜同時存在光路調試等過程,同時由於不停旋轉,在行車環境下可靠性不足,導致發展初期難以符合車規要求。

半固態激光雷達更加小巧,可隱藏在外殼中,使用 MEMS 等半導體器件來代替機械掃描的選準裝置,兼具固態和機械的特性。同時由於減低了機械的旋轉幅度,有效降低了行車過程中出現問題的幾率,又大大降低了成本,目前發展基本成熟,後續或將更多被選用。

相比於半固態激光雷達,全固態激光雷達在結構中去除了旋轉部件,實現了較小的體積的同時保證了高速的數據採 集以及高清的分辨率。固態激光雷達包括光學相控陣(OPA)和 FLASH 兩種。

因此,相比之下,半固態、固態激光雷達由於精度更高、體積更小、成本更低,將成為激光雷達長遠發展的技術方向。

具體到企業層面,Velodyne、禾賽科技、速騰聚創等激光雷達廠商,選擇從機械式方案起步,逐漸向固態過渡;相比之下,Luminar、Innoviz、華為、大疆等廠商則比較激進,直接進行半固態、固態方案的研發。

具體到全球層面,歐美企業憑借機械式激光雷達起步較早,優勢明顯,仍然佔據目前全球車載激光雷達市場的70%以上;

國產廠商(速騰聚創、禾賽、華為等)則依靠固態激光雷達力圖實現彎道超車,極有可能加速提升中國供應商在全球市場的佔有率。

據ICV數據顯示,2021年,機械式激光雷達數量達16.9萬顆,佔據全球市場的94%,而在2020年其佔比為95%,可見其佔比呈微弱下降形式。ICV預測至2026年,機械式和固態-半固態式激光雷達數量將分别增至5.7和1.2百萬顆,21-26,五年的CAGR高達102.0%和158.7%。

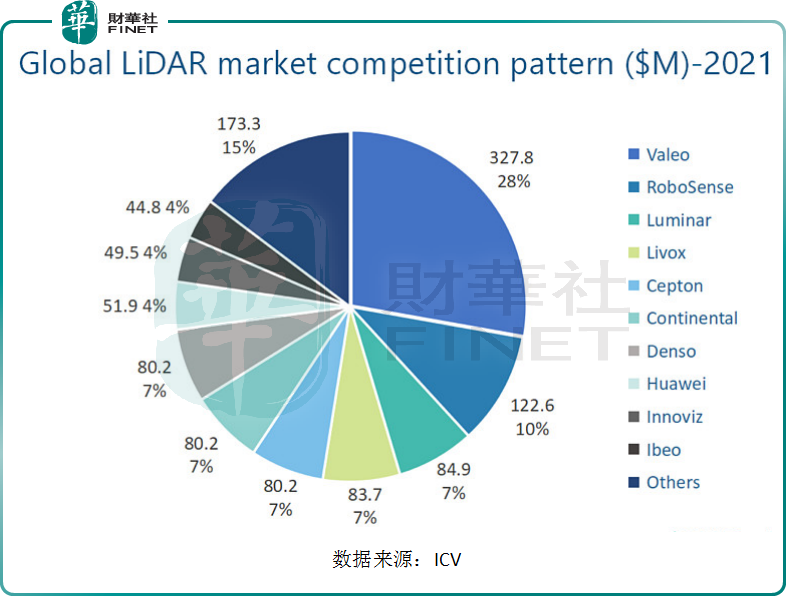

市場格局方面,根據ICV統計的2021年全球TOP10激光雷達廠商的的市佔比情況(如下圖所示)。

其中,Valeo全球市場佔比28%,位居第一;RoboSense(速騰聚創)全球市場佔比10%,排名第二。

綜上看出,車載激光雷達產業正處於方興未艾的階段,朝氣蓬勃,積蓄力量,上下遊產業鏈以及核心部件情況更值得關注。

02激光雷達上下遊產業鏈,核心部件

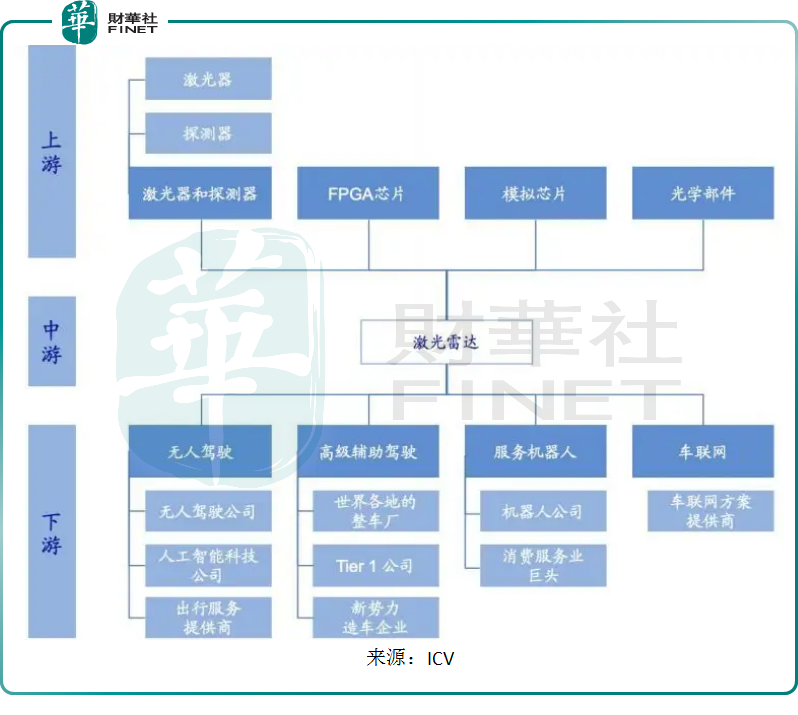

激光雷達產業鏈上遊包括激光器、探測器、FPGA、模擬芯片、光學部件等;中遊為激光雷達和軟件系統;下遊應用於汽車、機器人、工業、測繪、軍事等領域。

產業鏈上遊,上遊廠商激光器和探測器基本為外企主導,國產光學器件經過多年不斷發展,性能與外企不相上下且成本更具優勢。

激光器和探測器:作為激光雷達的重要部件,激光器和探測器的性能、成本、可靠性與激光雷達產品的性能、成本、可靠性緊密相關。

同時激光雷達的設計會針對激光器和探測器的規格參數提出定制化需求,與上遊供應商合作定制激光器和探測器,有助於提升產品競爭力。

FPGA芯片:通常被用作激光雷達的主控芯片,國外主流的供應商有 Xilinx, Intel 等。國内廠商主要有西安智多晶微電子有限公司、紫光國芯股份有限公司等。

目前國外廠商的產品性能相比國内供應商有所領先,國内產品的性能目前尚處於能夠滿足激光雷達的要求的初級階段。

模擬芯片:模擬芯片用於激光雷達系統中發光控制、光電信號轉換,和電信號實時處理等關鍵過程。

國際模擬芯片廠商主要有TI,ADI 等;國内模擬芯片的供應商主要為矽力傑、聖邦微等公司。國際巨頭在該領域積累已久,相對領先。

國内供應商相比之下起步較晚,無論是產品豐富程度還是技術水平均存在一定差距,尤其車規類產品差距會更大。

光學部件:激光雷達公司一般自主研發設計光學部件,然後選擇加工公司完成生產和加工步驟。

光學部件國内廠商的技術水平已經達到或超越國外廠商的水平,且具有明顯的成本優勢,已能實現替代國外產品滿足生產加工的需求。

產業鏈中遊,主要是各種形態的車載激光雷達,包括機械式激光雷達、半固態激光雷達和固態激光雷達。

全球知名戰略咨詢公司Yole Intelligence發佈了一份名為《激光雷達2022-聚焦汽車與工業》的報告。該報告主要展示了全球領先的十餘家激光雷達製造商在汽車和工業應用方面的市場份額。

Yole Intelligence的分析師Pierrick Boulay分析稱,中國激光雷達產業的擴張並不局限於激光雷達公司本身:「中國已經發展了一個關鍵的(如果還不完整的話)激光雷達生態系統。在各種各樣的激光雷達公司中,有幾家專門盯上了提供組件、設計和軟件的蛋糕。」

產業鏈下遊,激光雷達下遊產業鏈按照應用領域主要分為無人駕駛、高級輔助駕駛、服務機器人和車聯網行業。

無人駕駛行業:國内無人駕駛技術研究發展迅速,不斷有應用試點和項目落地,與國外公司的差距在不斷縮小。

高級輔助駕駛行業:該行業下遊企業主要包括世界各地的整車廠、Tier 1 公司及新 勢力造車企業。激光雷達用於量產車項目,通常需要激光雷達公司與車廠或 Tier 1 公司達成長期合作,一般項目的週期較長。

激光雷達的核心三部件:激光器+掃描部件+感光芯片。

先看激光器方面的發展動態,VCSEL(Vertical-Cavity Surface-Emitting Laser 垂直腔面發射激光器)有望取代EEL(Edge-Emitting Laser 邊發射激光器)。

由於激光器發射的光線需要投射至整個 FOV 平面區域内,除了面光源可以直接發射整面 光線外,點光源則需要做二維掃描覆蓋整個 FOV 區域,線光源需要做一維掃描覆蓋整個 FOV 區域。其中點光源根據光源發射的形式又可以分為 EEL和 VCSEL兩 種,二者區别在於 EEL 激光平行於襯底表面發出,VCSEL 激光垂直於襯底表面發出。

VCSEL 優勢:相比於 EEL 結構,VCSEL 具有易實現光纖耦合、電流閥值低、調制頻率高等優點,國盛證券認為 VCSEL 未來或將逐漸取代 EEL。

掃描部件方面,通常分為運動式和非運動式掃描兩種,MEMS體積小、成本低是首選,國内MEMS半固態激光雷達頭部公司是一徑科技。

接收器方面,激光雷達接收器主要可以分為 PIN、APD(雪崩光電二極管)、SPAD(單光子雪崩二極管)、 SiPM(矽光電倍增管)幾種,其中SPAD是當前主流。

通過分析產業鏈以及核心部件,然後我們再來看二級市場相關個股,這樣就有了較為深入的認知。

03掘金機遇,激光雷達概念股梳理

目前國内激光雷達概念股主要有萬集科技(300552)、中海達(300177)、永新光學(603297)、福晶科技(002222.SZ)、炬光科技(688167.SH)等。

萬集科技,戰略層面從感知和網聯兩側出發,開始進軍智能網聯和汽車電子賽道。

感知側,公司已有十年積澱的激光產品業務開始進入發力期。公司製造的激光雷達可以用於智能汽車、工業、機器人、交通等多個行業,近三年CAGR超70%,且在智能駕駛方面已經獲得東風和宇通兩個機械式激光雷達訂單。2021年,公司通過定增募資擴建了北京亦莊基地的產能,進一步彰顯了公司對激光雷達產品未來放量的信心。

網聯側,從「雙智」城市出發,車聯網開啓規模化部署。

業績方面,2022上半年,公司實現營業收入3.15億元,同比下滑24.62%;歸母淨利潤虧損8329萬元,同比下滑278.75%,扣非歸母淨利潤虧損8758萬元,同比下滑313.59%。

中海達,主打業務為車載端軟硬件產品,包括高精度定位天線、車載組合型(4G/5G+GNSS)天線、高精度定位單元、慣性測量單元、地圖定位傳感器(IPM)、高精度定位算法服務等。

2022年半年,公司智能駕駛車載高精度業務進一步取得顯著進展,公司車載端軟硬件產品已定點應用在小鵬汽車、上汽集團、長城汽車、一汽紅旗等汽車製造企業、智能駕駛方案商的多款量產車型。

公司在智能駕駛車載高精度業務領域的產品技術研發方面已形成了「阿基米德」硬件定位平台、ATP330高精度定位天線平台、GINS衛慣緊組合算法平台。

業績方面,公司 2022 年半年度實現營業收入 5.63億元,較去年同期下降 32.69%;實現歸屬於上市公司股東的淨利潤 0.60億元,較去年同期下降 11.50%。

永新光學,在激光雷達光學業務佈局方面,公司積極把握激光雷達車載應用的行業機遇,並將激光雷達客戶群體從乘用車、商用車領域擴展至軌道交通、工業自動化、智能安防、車聯網、機器人等領域,產品從以零部件為主擴展至整機代工。

激光雷達光學業務方面,公司與 Quanergy、禾賽、Innoviz、麥格納、Innovusion、北醒光子等激光雷達領域國内外知名企業保持穩定良好的合作關系,並成功新開拓數家重要客戶。

業績方面,2022上半年,公司實現營收 4.12 億元,同比增長 11.81%,扣非歸母淨利潤 1.09 億元,同比增長 45.85%。

炬光科技,主營業務包含半導體激光、激光光學產品、汽車應用(激光雷達)和光學系統四大業務。全球首創線光斑激光雷達技術,其高功率半導體激光器業務已位列國内龍頭。

公司擁有車規級激光雷達元件設計生產能力,目前,公司已與國内外多家知名廠商簽訂合作協議。

業績方面,公司2022上半年實現收入2.64億元,同比增長21.13%;實現歸母淨利潤0.69億元,同比增長107.53%;實現扣非歸母淨利潤0.46億元,同比增長107.61%。汽車領域收入0.17億元,其中上遊元器件和中遊模塊分别實現447.61萬元和0.13億元營收。

福晶科技,擁有全球規模最大的 LBO、BBO 晶體及其元器件生產基地,在非線性光學晶體領域市場佔有率全球第一,已逐步成為業内少數能夠為激光客戶提供「晶體+光學元件+

激光器件」一站式綜合服務的龍頭供應商,部分精密光學元件產品可應用於激光雷達、AR/VR領域。

業績方面,2022 年上半年公司實現營業收入 3.93 億元,同比增長 11.48%,實現歸母淨利潤為 1.19億元,同比增長 17.33%,實現扣非後歸母淨利潤 1.14 億元,同比增長 15.81%。

一級市場方面,也是火爆異常,據央視網報道,去年全球激光雷達領域融資138億,我國獨佔50.89億,同比增長155.15%。

今年以來,激光雷達公司融資密度更是驚人,多家激光雷達產業鏈國内企業宣佈獲得新融資,比如速騰聚創、杭州溫米芯光、蘇州璇光半導體等。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)