6月24日,快狗打車(02246.HK)成功赴港上市,成為同城物流第一股,站在了資本市場的聚光燈下。

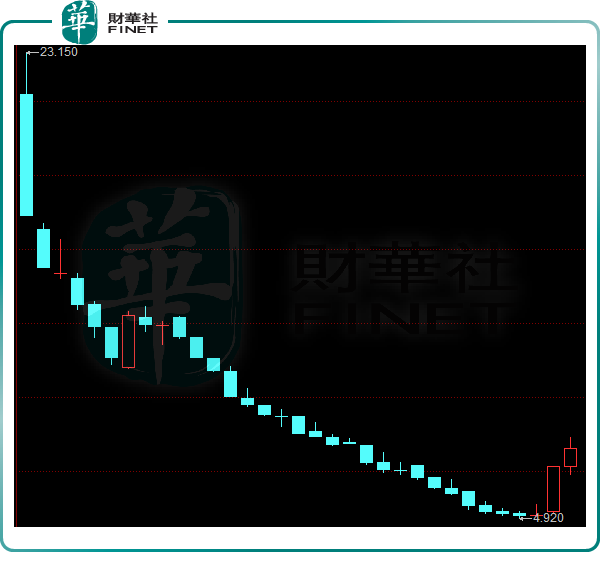

然而,快狗打車上市即巅峰,上市當日便破發,此後股價一路跌跌不休。股價從最高點23.15港元/股最低跌至4.92港元/股,跌幅接近80%,市值蒸發超百億港元。

近兩日,快狗打車股價上演了「物極必反」的一幕。8月9日及10日,其股價突然大幅反彈,收盤漲幅分别達37.15%及8.21%,兩日翻了近50%。

有媒體指,快狗打車此番股價大幅反彈是受益於公司月活用戶的增長。

在今年上半年,國内整個貨運行業形勢大好。據交通運輸部數據,2022上半年,全國網絡貨運企業訂單同比增長超50%。而中銀證券匯總通聯數據顯示,6月份,快狗打車月活接近140萬,環比實現單位數增長。

若數據屬實,140萬的活躍用戶對快狗打車來說可謂是逆天了。

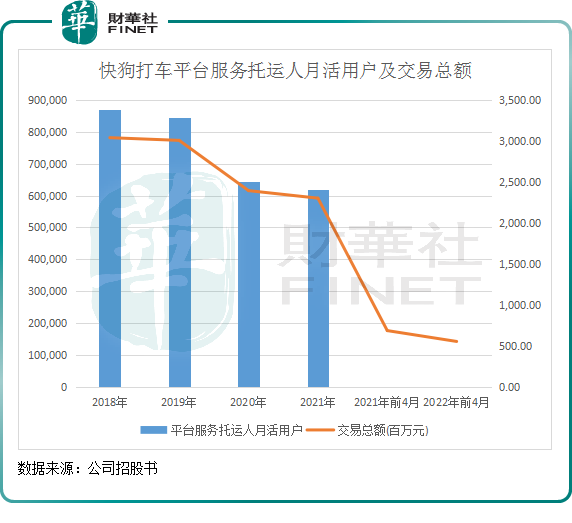

在2018年-2021年,快狗打車平台服務的平均託運人月活用戶由86.9萬人不斷下滑至62萬人;同時,公司企業服務的平均託運人月活用戶在2021年也僅為4581家。若到了今年6月份公司月活用戶真達到140萬人,意味著公司僅用半年時間的月活用戶規模翻了超過一倍。

因此,我們對快狗打車6月份的月活用戶數據持謹慎態度。

在激烈的競爭環境中,行業低價競爭加劇了行業參與者的運營成本,快狗打車亦不能幸免。在加大用戶補貼力度的前提下,快狗打車仍面臨著訂單數量下滑和「黑戶」司機增加等諸多困難。

燒錢博未來

快狗打車前身是58集團旗下的58速運,後來因獲得獨立運行而更名。

但快狗打車和兄弟公司安居客、天鵝到家一樣,面臨著經營難題,後兩者因經營問題無緣IPO。快狗打車雖說是國内第三大線上同城物流平台,但日子也並不好過。

2018年-2021年,快狗打車因持續開拓市場,收入實現了平穩上升,由4.53億元增至6.61億元。但因期間行業入局者來勢洶洶,行業陷入「内卷」,快狗打車不得不在渠道擴張和營銷上加大投入,以避免市場份額被瓜分,由此公司產生了巨額虧損。

上述期間,快狗打車「血流」不止,淨虧損分别為10.71億元、1.84億元、6.58億元及8.73億元,四年合計虧損27.86億元。

國内的同城貨運是一個萬億級的大市場,2021年有超過1.3萬億的規模。

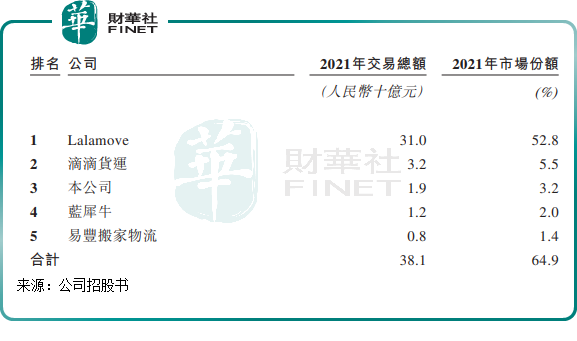

水大魚大,市場發展至今,已誕生了不少重量級的參賽選手。2021年,行業一哥貨拉拉交易額達到310億元,市場份額高達52.8%,其次是2020年剛入局的滴滴貨運,市場份額為5.5%。快狗打車位居第三位,以19億元的交易額獲得3.2%的市場份額。

除了前三強,藍犀牛、滿幫和順豐同城等平台的崛起,讓整個市場變成了一片紅海。

同城貨運平台面對的客戶無非有兩類,To B(企業)和To C(個人)。但無論是哪個類型的用戶,對高性價比服務的熱愛都是永恒不變的真理。而對於平台選手來說,大肆燒錢補貼用戶來耗死競爭對手後,再漲價獲取利潤,是它們的終極目標。

如今,整個行業正處於「買流量」的方式進行擴張,即燒錢換份額。而這也是行業變數最大,風險最高的發展期,十分考驗企業的承受能力。

快狗打車作為58系中物流板塊的骨幹,不會輕易在市場中停下腳步。面對咄咄逼人的競爭對手,快狗打車在國内的業務受到前所未有的衝擊。為此,快狗打車大方對用戶「撒錢」,以求獲得更多的流量。

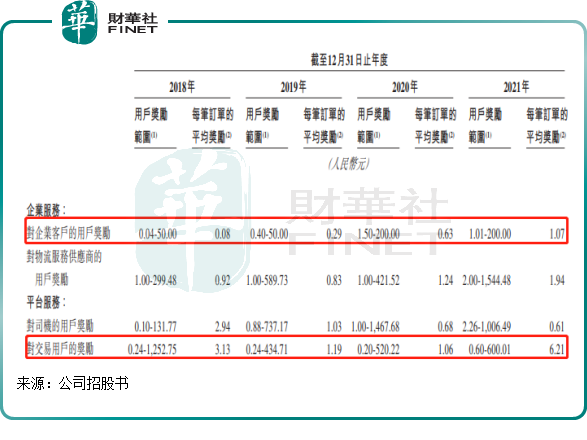

2018年-2021年,快狗打車面向企業的每筆訂單平均獎勵由0.08元增至1.07元,面向個人用戶的每筆訂單平均獎勵由3.13元增至6.21元。2021年度,是快狗打車砸錢補貼用戶最為兇猛的一年,當年對用戶補貼總額就高達1.86億元。彼時隨著滴滴貨運的入局以及其他新勢力的加碼,行業在獲客上陷入白熱化的競爭局面,快狗打車祭出了巨額補貼武器來迎戰。

此番補貼戰也推高了快狗打車的成本支出,2021年,包括用戶獎勵支出在内的銷售及營銷費用為3.35億元,佔公司營收比重就達到了50.7%,同比提升14個百分點。

高昂的費用支出,正是快狗打車遲遲未能扭虧的原因之一,同時也是公司負債高企的原因。2021年其總負債達37億元,但總資產僅16.24億元,這意味著資產負債率超過100%。

但快狗打車並沒有因此退出補貼大戰的意思,在招股書中,公司表示:我們的同城物流業務尚處於初期階段,需作出大量投資以推動業務增長,考慮到業務投資計劃,我們預計至少2022年-2024年仍將繼續產生虧損。

從整個市場看,貨運平台都燒錢補貼,其實用戶才是赢者,貨運平台因陷入内卷都反而都成為了輸方,甚至還引來了監管的關注。

去年以來,交通運輸部以多次約談數家主要互聯網貨運平台。最近一次是今年的7月8日,交通運輸部約談了貨拉拉、滿幫、快狗打車、滴滴貨運等4家互聯網貨運平台,事涉壓價競爭、多重收費、違規運營等損害貨車司機合法權益的問題。

「量」做大了,司機卻快樂不起來

在這場市場競爭較量中,快狗打車取得了些成績,這主要體現在營收有所強化上。

在企業服務方面,過去幾年快狗打車燒錢補貼帶來的成效顯著,託運人月活用戶、訂單量和交易總額整體穩步增長。企業服務業務,可是快狗打車的營收擔當,2021年營收比重達到56.41%。

平台服務板塊,快狗打車的訂單數量在2021年的競爭環境中亦有所上升,内地平均抽佣率進一步提升至12%,較2018年提升了6.2個百分點。抽佣率的提升,有助於提升公司的利潤水平。這可以在毛利率方面反映出來,公司毛利率逐年提升,在2021年達到了36.6%。

值得關注的是,雖然效益有所提升,但快狗打車的平台月活用戶卻增長乏力,託運訂單數量下滑,以及面臨越來越多的「僵屍戶」司機,這不利於公司長遠發展。

公司平台服務託運人月活用戶及交易額的逐年下滑,反應了行業競爭加劇帶來的衝擊。特别是滴滴貨運憑借其品牌影響力入局貨運市場,導致行業分流至滴滴貨運。從另一個角度看,快狗打車的品牌影響力還有待增強,而燒錢引流起到的效果是微弱的,這是公司不得不面對的問題。

斥重資向用戶發補貼,卻很難換來用戶的增長,問題不僅僅是競爭的原因,我們可以找出快狗打車的内部因素。

上文提到,快狗打車的平均抽佣率近些年來快速上升,很明顯是公司在用戶交易額的基礎上提高了自身的抽佣比例。但這個成績,是建立在降低司機收益的基礎上的。

過去幾年,快狗打車對平台服務司機的獎勵不增反降,同時還不斷提升抽佣比例和會員費,在一定程度上減少了司機的收益,影響了司機的積極性。

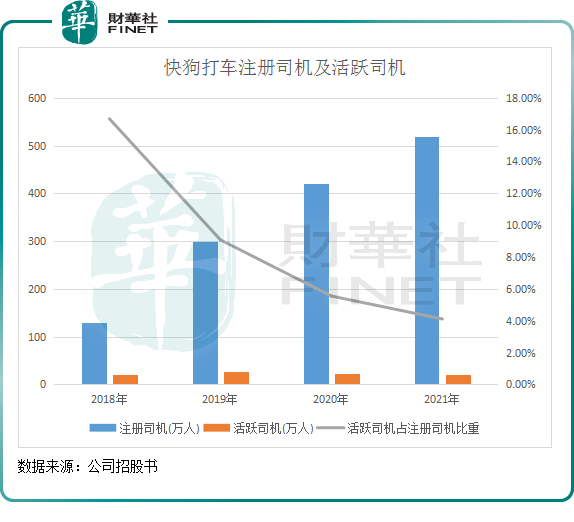

上圖可以看到,在快狗打車平台注冊的司機越來越多,但活躍的司機卻越來越少,2021年只有4.11%的司機活躍在平台上,表明有超過95%的注冊司機在期内未在平台上接單。進入2022年前四月,公司的活躍司機數量進一步下降。

貨運平台司機的收入的增長與否,將決定整體同城貨運平台的市場滲透進度。在黑貓投訴平台中,不少投訴快狗打車的司機都聲稱「接單難」、「保證金不退還」、「抽成不合理」等。

同時,黑貓投訴平台上也有用戶表示運輸貨物損壞、客服處理不及時等問題。

不難看出,很多司機因快狗打車平台不夠關照,由此退出平台,該問題是關系平台能否繼續運營的關鍵。因此,牢牢守住合規經營這一點,才能在日益激烈的市場競爭中穩紮腳跟,尋求進一步發展。

同城貨運並不存在行業壁壘,因此除了服務質量的比拼之外,目前的行業現狀在很大程度上是靠拼資金投入。隨著湧入同城貨運賽道的玩家越來越多,這一領域的市場競爭正變得日益激烈,利潤空間也被大幅擠壓。

因此,是否有較為充足的資金、規範的服務、以及如何吸引新用戶和新司機在很大程度上決定著平台的發展。從活躍用戶、活躍司機以及交易額等運營數據看,快狗打車儘管很燒錢,但綜合競爭實力明顯還有待提升,有點「虛胖」的意味。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)