国际“新动力”特斯拉(TSLA.US)与中国“新势力”蔚来(09866.HK, NIO.US),最近都不约而同被看空。

前两年狙击过跟谁学(GSX.US)、怼过斗鱼(DOYU.US)的做空机构灰熊研究(Grizzly Research)最近发布研报,指蔚来可能正通过一家非合并的关联公司夸大收入和盈利能力,并质疑蔚来主席兼首席执行官李斌的一些交易操作。

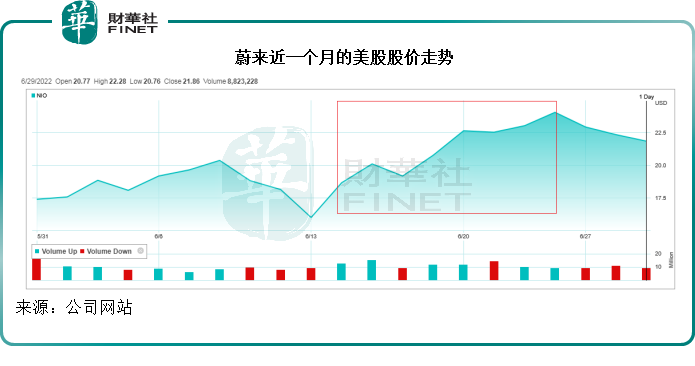

受此影响,蔚来的美股股价在当日大跌11%。

随后,蔚来发布公告,表示这份报告并无依据,对该公司存在许多错误、无根据的推测及误导性结论和诠释,并表示考虑采取适当行动来保护所有股东的利益,而且会按照交易所的规则和要求作进一步披露。同时,蔚来强调其保持高标准公司治理和内部控制以及遵守规则披露的态度。

在发出公告后,蔚来的美股股价续跌,但hth登录入口网页反弹。

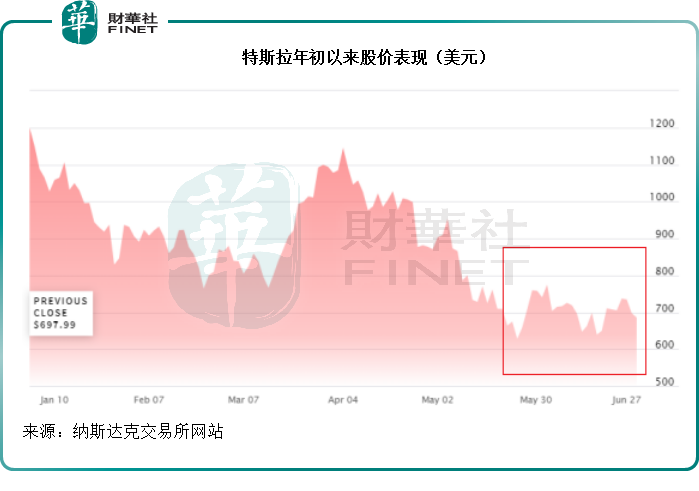

无独有偶的是,国际同行特斯拉也遭遇华尔街大行的唱空。瑞穗、大摩和花旗银行相继在特斯拉发布第二季汽车交付数据前夕,下调对特斯拉的预测,主要考虑到其国内超级工厂因为地区疫情而短暂停产以及成本上涨对利润率的影响。

受此影响,特斯拉股价继续在短期低位震荡。

蔚来:股价累涨,披露存疑?

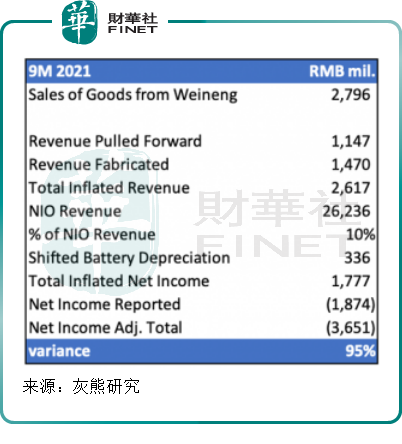

做空蔚来的灰熊研究认为:蔚来通过一家非合并的关联方武汉蔚能(Wuhan Weineng),夸大了10%的收入和95%的净收益——即在截至2021年9月末的九个月,虚报了大约17.77亿人民币的亏损,见下图,报告净亏损为18.74亿元人民币,而灰熊估算的净亏损为36.51亿元人民币。

电池一直以来是电动汽车优先考虑的事项,例如比亚迪(01211.HK,002594.SZ)开发出刀片电池,除了因为安全考虑外,目的还在于降低电池在整车中所占的面积同时又能解决电池的续航难题;特斯拉等领先的电动车生产商,都致力于电池的革新来解决续航问题。

对于电动汽车,用户最关切的还是续航和电池成本。

相对于其他“新势力”,蔚来有两个区别于同行的独特服务:换电系统(Battery Swap System)和电池即服务(BaaS)分部。

蔚来的车主购车时可选择两个方案:一个是购车购电池,一个是购车和购买BaaS方案(即租用电池),后者每个月需缴纳一定的费用租用电池。

灰熊的数据显示,截至2022年6月,蔚来设置了981家换电站。

笔者从蔚来车主了解到,不论车主选择的是哪种购车方案,都可以通过换电站更换电池,车主可以提前预约就近的换电站完成换电,大约只需10多分钟。

蔚来与政府投资主体,以及包括“宁王”宁德时代(300750.SZ)在内的私人投资者,于2020年8月成立蔚能电池(武汉蔚能电池资产有限公司),蔚来持有19.8%权益,因此对该公司按权益入账。

灰熊从蔚来的招股书了解到,蔚能是持有蔚来用于租电(BaaS)业务电池的实体,负责管理电池租赁业务。当用户订购BaaS项目,蔚能收取订购付款,而电池租赁项目的用户每个月需支付预先议定的款项。

蔚来将电池销售给蔚能,获取电池出售收益,能即时入账确认到业绩中,而蔚能则通过出租电池,获取每个月的用户租金,这笔收入将划分为每个月入账,大大延长到账的时间。

结果就是蔚来以电池销售收入的形式,从蔚能提前回笼了资金,蔚能则逐个月向用户收取电池租金。

灰熊指,通过这种方式,蔚来可提前若干年(电池租赁计划的期限一般为7年)确认收入,并通过将实物资产换成现金,降低折旧支出。

笔者认为,这样的会计手法虽有提前确认收入及降低账面折旧开支之嫌,却并无不妥,这是众多大型企业的运营方式,将业务外包给联属公司,或是进行类似的资产操作进行会计处理,全球很多大型企业每天都在进行同样或类似的交易。

灰熊诟病的是:蔚能最近披露有1.9万电池租用用户,但蔚能在2021年9月30日却持有4万块电池,质疑蔚来向蔚能额外销售的2.11万块电池(价值11.47亿元人民币)。

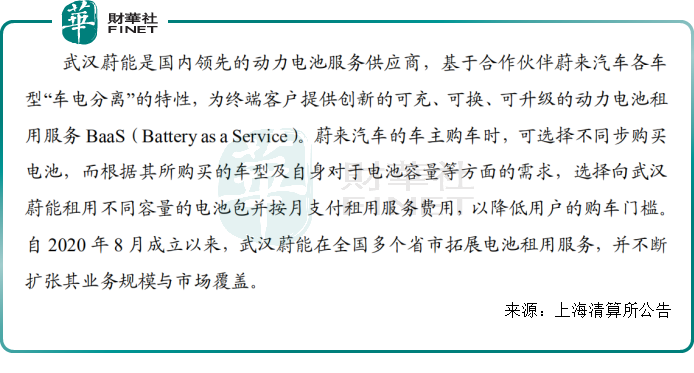

笔者翻查了蔚能的票据发行文件,了解到蔚能“为终端客户提供创新的可充、可换、可升级的动力电池组用服务BaaS”,见下方截图。

但翻遍了这份发行文件,笔者并没有找到蔚能与其换电系统的关联性。从其披露的信息来看,蔚能看似仅与蔚来的BaaS业务有关,不涉及换电业务。

按此逻辑,比租电用户还要多出一倍的电池存货确实有点说不过去。不过,如果蔚能也涉及蔚来的换电业务,以及基于潜在交付量大增的预期,而超量留库存其实也说得过去。

所以笔者认为,灰熊的研究或许浑水摸鱼,也或许是无中生有,但蔚来的披露确实并不全面,这才给予其可乘之机。

灰熊的第二个质疑点:蔚来的主席兼CEO李斌,与瑞幸咖啡造假案的核心参与者愉悦资本及瑞幸创始人之一刘二海关系密切。并指出,尽管被誉为“中国的马斯克”,李斌过去的风险投资都出现崩塌,且私有化价格仅相当于高位估值的零头。

2019年1月,李斌将5000万股转移到“蔚来用户信托”,以便让蔚来用户能对该公司的企业管治发挥更大影响力。灰熊指出,李斌将这些股份质押给瑞银,以取得个人贷款,有违“用户”信托的初衷。自质押以来,蔚来的股价已腰斩一半,该机构相信股东在不知不觉中面临着用户信托股份被追加保证金的风险。

另外,政府实体已经从蔚来赎回20亿美元的投资,而且可能还会再赎回67亿美元。当前蔚来的现金余额只有82亿美元,该机构相信股东风险被摊释至未来一段时间。

这第二个质疑点,笔者认为有诛心之嫌,对于李斌的论述纯属主观评价,而蔚来的用户信托理事长也即时发文表示灰熊的描述严重不符合事实。

综上所述,蔚来的理亏,在于披露不足,没有说明蔚能与蔚来的关联交易详情,以及电池销售数量的理据。

但是,笔者认为除了披露漏洞之外,还有两个重要原因引发灰熊的做空之举:第一是股价短期上行,第二是基本面不确定增加,第二个原因属于系统性风险。

股价,时点与交付

蔚来于2022年6月15日发布ES7后,股价涨了一波,由6月14日时的美股收盘价18.66美元,涨至6月24日的短期高位24.08美元,在不到五个交易日累计上涨29%,这为做空机构提供了可乘之机。

笔者认为,还有一个时点的问题——新势力即将在7月1日公布6月份的汽车交付量。主要产能位于长三角的蔚来,或受到局部地区疫情防控以及供应链的影响,而可能导致6月产量低于预期,这将对其股价构成压力。

这些可以预见到的因素增加了灰熊的做空胜算。

特斯拉的问题也类似:全球芯片短缺,电池供应紧张,已令其中国、美国和欧洲的超级工厂生产进度出现问题。

据媒体透露,马斯克曾表示其刚刚在今年投产的德州和德国工厂简直是“巨大的资金熔炉”,因为它们难以在全球供应链面临瓶颈之际,确保零部件的供应到位,而熬过产量爬坡期,有可能招致数十亿美元的损失。

另一方面,马斯克在推特上对于员工生产力的焦虑也引发不满,并已开启大裁员以缩减成本。这就引发了华尔街大行对于其产量跟不上进度,生产成本大增蚕食利润的担忧,正是特斯拉业绩遭到下调的主要原因。

总结

特斯拉和蔚来遭看空,算得上是意料之中。

就今年下半年以及明年而言,特斯拉的德国和德州新产能若能跟上进度,应能为其带来可观的收入,但真正的超越可能要到明年才看得到,前提是供应链瓶颈得到解决。

蔚来今年交付三款基于第二代技术平台NT2的全新车型,包括今年3月28日开启交付的ET7,将于9月开始交付的ET5,以及刚刚发布、计划在今年第3季开启交付的SUV车型ES7。

最近的意外涉及ET5,尽管蔚来第一时间澄清并非车辆问题,但仍未知是否会对其销量造成影响。不过,三款新车铺垫,在正常生产的情况下,要超越去年的表现应不成问题。

最大的问题依然是芯片和电池等重要零部件的供应是否跟得上,这决定了其实际的业绩表现。

供应链、电池和芯片紧缺,不仅仅是特斯拉和蔚来面对的问题,新能源汽车厂商都面对相同的问题,上市新能源汽车厂商的短期震荡或在所难免。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com)

現代電視 (http://www.fintv.com)