射频芯片阵营迎来一员悍将。6月20日,铖昌科技(001270.SZ)放量一字板,报收80.97元/股,换手率27.8%,成交金额6.3亿元。

该股自6月6日上市以来,已经连续11个涨停,若以发行价21.68元计算,总涨幅超270%,在近期新股中表现相当强势,中签的投资者获利颇丰。

射频芯片翘楚

资料显示,铖昌科技于2010年11月成立,是一家微波毫米波射频芯片研发商,同时是国内少数能够提供相控阵T/R芯片完整解决方案的企业之一。

公司主营业务为微波毫米波模拟相控阵T/R芯片的研发、生产、销售和技术服务,主要向市场提供基于GaN、GaAs和硅基工艺的系列化产品以及相关的技术解决方案。致力于推进相控阵 T/R 芯片的自主可控以及打破高端射频芯片长期以来大规模应用面临的成本高企困局。

公司主要客户为军工部门、军工集团及下属单位等,对企业有较高的技术和资质要求。目前,产品已应用于星载、机载、舰载、车载及地面相控阵雷达等多种型号装备中。

有源相控阵雷达凭借其独特的优势,渗透率不断提升,成为目前雷达技术发展的主流趋势。美国已全面将现役 F-15C、F-15E、F-18E 战斗机雷达升级为有源相控阵雷达,并已在下一代驱逐舰上装备有源相控阵雷达。

据 Forecast International分析,2010 年-2019 年全球有源相控阵雷达生产总数占雷达生产总数的 14.16%,总销售额占比25.68%,整体来看,有源相控阵雷达的市场规模仍较小,替代市场空间巨大。

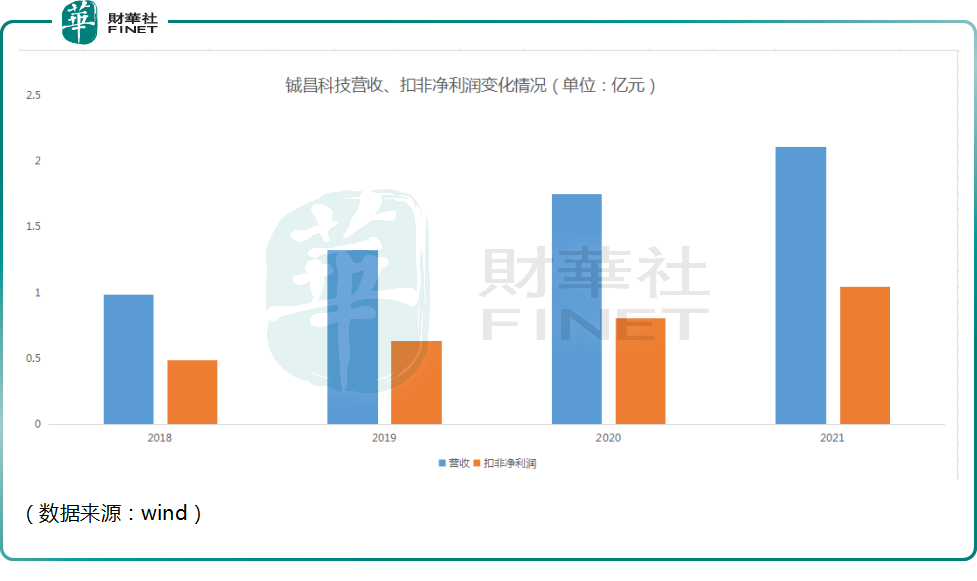

铖昌科技近些年营收稳定增长,客户稳定,盈利能力可观,扣非后净利润率高达50%左右。

值得一提的是,2022年4月7日铖昌科技过会,5月6日即获得发行批复,6月6日就正式挂牌交易,进展神速,丝毫未受前段时间资本市场低迷的影响。

上市公司和而泰入主

2018 年和而泰收购铖昌科技80%股权成为其控股股东。

2018年4月20日,和而泰发布公告,以6.24亿元的对价收购铖昌科技80%的股权,铖昌科技整体估值为7.8亿元,股权转让价款分五期支付,最后一期于2022年初支付。同时,和而泰有权利在12个月内以同样的估值继续收购剩余的20%股权。

和而泰收购时,曾公告表示,公司向上游产业链核心芯片(集成电路)环节延伸,进一步提升公司智能控制器主业的核心竞争力,抓住航天军工与武器装备领域的巨大市场机遇。

目前铖昌科技已经独立上市,和而泰仍为公司控股股东,持股比例变为 47.22%。随着公司股价的大涨,估值继续水涨船高,当时和而泰的投资自然也是赚得盆满钵满。

为何选择“分拆上市”?

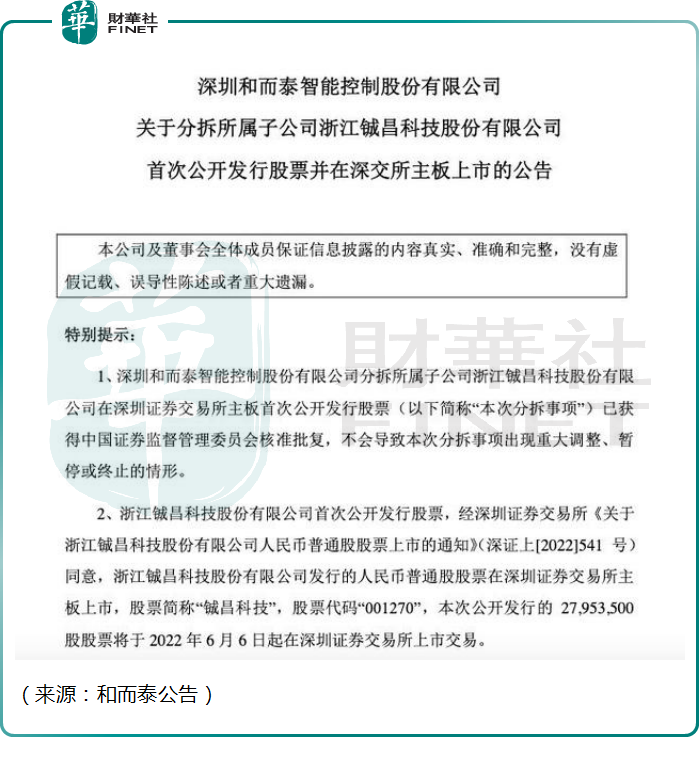

6月5日,上市公司和而泰发布公告,分拆所属子公司浙江铖昌科技股份有限公司首次公开发行股票并在深交所主板上市。

分拆上市某种程度上有利于公司的资本运作,在为子公司、新业务获取资金资源的同时,也有助于完善子公司激励机制,满足不同投资人诉求,帮助子公司价值发现,并降低上市公司财务风险。

事实上,在分拆上市先行落地的hth登录入口网页市场,不乏“多段分拆”做大做强的成功案例,比如信义玻璃、京东集团、威高股份等。

信义玻璃先后分拆出3家上市公司,并在hth登录入口网页形成“信义系”;京东集团亦分拆了京东健康、京东物流在港上市;威高股份则在分拆威高骨科至科创板上市后,近日再度披露拟分拆血液板块谋求境外上市,并有意分拆旗下爱琅医疗器械上市。

A股分拆上市的政策开闸之后,上市公司从此前分拆至境外上市转向境内,“A拆A”计划络绎不绝。同时,从科创板到创业板再到北交所,全面注册制改革稳步推进、多层次资本市场逐步完善,为各类创新子公司提供了资本化沃土。

此番铖昌科技分拆上市,由于其顶尖的芯片高科技含量,以及军工的成长属性,有望获得资本市场高估值,从而继续推升母公司和而泰整体实力的提升。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com)

現代電視 (http://www.fintv.com)