塑料製品給生活帶來便利的同時,也給環境造成了重大的負擔。

在「限塑令」實施前,我國每天光買菜用掉的塑料袋就高達10億個,成為白色污染難題的「罪魁禍首」。

自2008年6月1日起,我國「限塑令」開始實施。在「限塑令」實施的前10年里,我國商超塑料袋使用量從每年1000億個減少至301億個。此後,在2020年國内加速普及「禁塑令」的背景下,我國生物降解塑料行業迎來了春天。

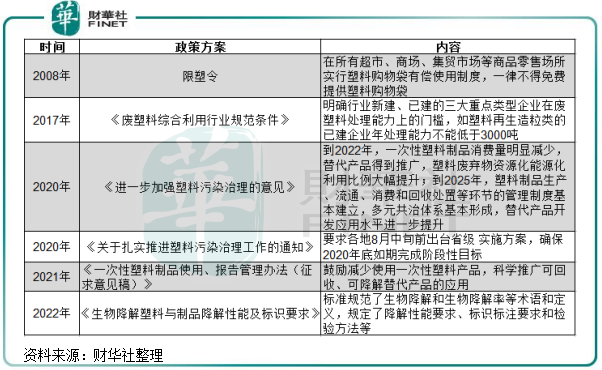

當前,國家還在持續加碼降解塑料市場的健康發展,治理塑料污染的步伐逐步加快。

在政策的紅利下,一家東北地區生物降解塑料龍頭企業擬趁勢敲開資本市場大門,這家公司名為「中寶新材」。中寶新材此次上市募資的用途則是開門見山:在東北和華南地區擴大產能,將觸角伸至全國地區,在分散的行業里攫取更多的市場份額。

可降解塑料乘上政策東風

在招股書中,中寶新材向市場表明了其宏大的使命:通過提供生物降解塑料產品,助力中國肩負責任,以公平的方式過渡至淨零碳排放(指碳中和)未來。

由於不需要進行人工焚燒等處理方式,生物降解塑料可以減少碳排放,因此是環保與碳中和的一環。

中寶新材的生物降解塑料產品包括我們熟知的購物袋、連卷袋等,主要是面向連鎖超市、百貨商店和賣場,供終端個人消費者使用。購物袋和連卷袋這兩款產品,是中寶新材的收入大頭,過去幾年收入比重保持在90%左右。

從主營產品可知,中寶新材搭上了我國可降解塑料市場的政策東風。從近年來的「限塑令」,到「禁塑令」,再到支持降解塑料的推廣使用,中寶新材的產品踩上了時代的風口。

為解決白色污染問題,自2020年以來,我國在「限塑令」和「禁塑令」的基礎上,加大力度鼓勵傳統塑料的替代產品,即可降解塑料。

其中,2020年頒佈的《進一步加強塑料污染治理的意見》,為我國未來5年可降解塑料替代傳統塑料指明了方向;同年《關於紮實推進塑料污染治理工作的通知》的推出,為可降解塑料在省級範圍内的方案實施和推廣打下了基礎。這一系列的政策方案,目標只有一個,就是鼓勵減少不可降解塑料產品,推廣使用可回收生物降解替代產品。

根據前瞻產業研究院,目前市面上佔有率最高的為化石來源塑料,佔有率高達75%,而生物降解塑料僅佔1%,其佔有率仍有較大的提升空間。

可見,一方面是國内生物降解塑料市佔率極低,另一方面是政策正加碼塑料產品替代,生物降解塑料市場有望開啓一輪成長期。

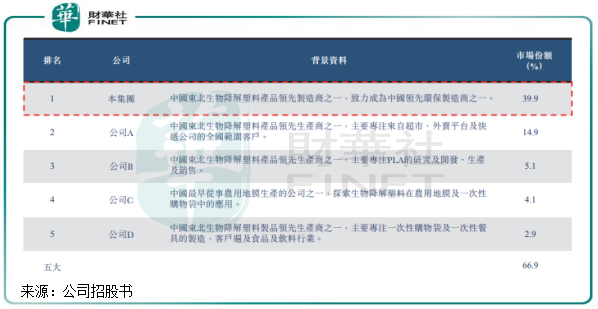

縱觀中寶新材的發展歷程,公司頗有長遠意識。在2015年,中寶新材就將業務重心轉移至生物降解塑料領域,其還自稱是「東北地區生物降解塑料產品的先驅製造商之一」。因此,中寶新材趕上了近兩年來行業快速發展的這波紅利。根據招股書,在2020年,中寶新材是東北所有生物降解塑料產品生產商中排名第一,分别約佔東北2020年總產量及銷售收益約39.3%及39.9%。

同時,因國内生物降解塑料行業目前還處於初期發展階段,市場競爭格局分散,尚未有全國性「大哥」級别的企業出現。作為區域性的龍頭企業,中寶新材在全國市場也佔據了自己的一席之地,以2020年生物降解購物袋的銷售收益計算,中寶新材佔全國一次性生物降解購物袋銷售收益總額約3.5%。

業績兩連跳,還是一位控本好手

相較於全國性生物降解塑料企業金發科技(600143.SH),中寶新材的資本市場之路顯得姗姗來遲。

不過,中寶新材選擇在了政策密集期以及公司業績爆發期上市,也不失為好時機。

財華社發現,儘管中寶新材在生物降解塑料產品產能以及整體營收規模上與金發科技不在一個等級上,但其成長性並不比金發科技弱,業績甚至實現了兩連跳。

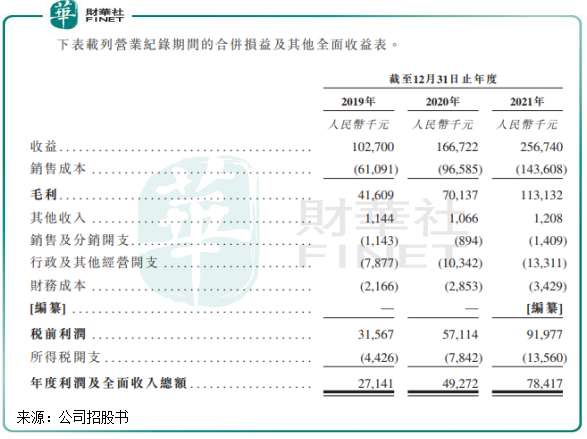

2019年-2021年,中寶新材分别實現營收1.03億元、1.67億元及2.57億元,兩年時間營收翻了1.5倍;同期,公司的年度利潤及全面收入總額分别約為2714萬元、4927萬元及7842萬元,同樣翻了近2倍。

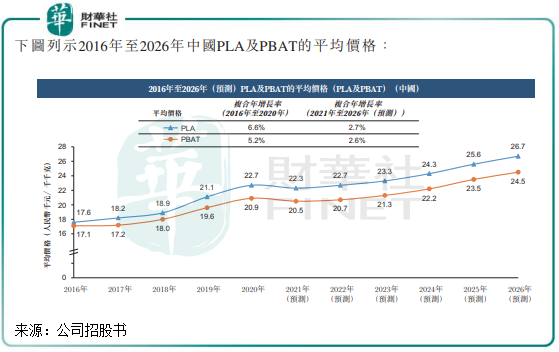

同時,中寶新材毛利率較高,2019年-2021年整體毛利率分别為40.5%、42.1%及44.1%,且處於上升趨勢。對於毛利率逐年提升的原因,中寶新材稱主要是其生物降解塑料產品有能力控制平均單位成本以及產品主要原材料價格下跌所致;此外,公司另一個品類——不可生物降解汽車塑料部件業務推出了毛利率更高的產品,進一步帶動了公司毛利率的提升。

通過對比金發科技的降解塑料板塊以及行業的平均毛利率,中寶新材的毛利率顯然更高。金發科技生物降解塑料業務2018年及2019年的毛利率分别為26.26%及38.43%(其2020年及2021年未披露該業務毛利率情況),Wind降解塑料板塊的平均毛利率在2019年-2021年期間在30%上下浮動。

中寶新材不但有高毛利率,還保持著高淨利率。2019年-2021年,中寶新材的淨利率分别為26.4%、29.6%及30.5%,盈利能力較強。

原材料成本是中寶新材最主要的成本,過去兩年因原材料價格上漲,原材料成本佔銷售成本比重逐年上升,2021年該比重達到87.2%,較2019年提升近10個百分點。

原材料方面的支出大幅增加了,淨利率反而提升,很明顯是中寶新材在日常運營中的成本控制方面下了不少功夫。

招股書顯示,2019年-2021年,公司銷售及分銷開支分别僅為114.3萬元、89.4萬元及140.9萬元,佔總營收比重低到幾乎可以忽略不計。而同期,Wind降解塑料板塊平均銷售費用率分别為2.8%、1.6%及0.9%,雖然也處於低位,但顯著高於中寶新材。

在2021年公司156名團隊中,僅有3名銷售員,銷售員比例低得讓人驚歎。同時也應注意到,公司過去兩年的產品產銷兩旺,成倍增加,而區區3名銷售員就能拿下如此大單?

順藤摸瓜,財華社發現中寶新材這一現象的背後有兩大因素,其中一個因素反映出公司存在潛在的風險。

其一,還是回到上文所指,中寶新材踩中了政策東風,因此近兩年不愁沒訂單。

中寶新材的大本營吉林省,是國内「禁塑令」的先鋒隊,2015年在國内首次實施全面禁止生產和銷售及使用不可降解塑料製品。此外,吉林省規劃將於2025年前逐步淘汰不可降解快遞塑料包裝。

而根據《中國塑料的環境足迹評估》數據,目前吉利省大型商超一次性塑料購物袋替換率已達90%。

不難看出,以吉林省為主的東三省在普及降解塑料購物袋和連卷袋方面,已走在了全國前列,因此市場增長速度明顯更快,給了中寶新材很大的成長空間。根據弗若斯特沙利文資料,中國東北的生物降解塑料產品市場於2016至2020財政年度持續增長,復合年增長率高於中國整體增長水平。

此外,中寶新材的客戶和收入都集中在東三省,其中東三省地區的收入比重接近80%。因此,中寶新材獲得了「天時」和「地利」,且作為東三省市場降解塑料市場的老大哥,良好的外部條件已為公司的渠道端鋪好路了。

其二,中寶新材存在依賴大客戶的情形。過去兩年,中寶新材的前五大客戶帶來的銷售額比重分别為55.4%及51.8%,佔比較高。此外,2019年-2021年,公司有約96.7%、99.4%及94.5%來自常客,表明公司近兩年來幾乎沒有開發新客戶。

依賴大客戶和常客,是一把雙刃劍,政策來了,來自大客戶和其他常客的訂單可謂源源不斷,帶動產品銷量提升;但在這塊賽道上,市場競爭格局集中度提升是大勢所趨,外地品牌進來與本地品牌「扳手腕」也是常有的事。

所以從長遠看,中寶新材仍需擴充銷售渠道,去尋找更多的下遊客戶才能避免未來潛在的風險。

試圖走出東北,將面臨怎樣的挑戰?

可以預見,未來國内商超等場景的購物領域對可降解塑料的需求將繼續提升。對於行業參與者來說,這是一場盛宴。

中寶新材此番上市的主要目標,也正是要走出東三省,走向全國。

根據招股書,中寶新材募資擬用於擴建長春生產基地的生物降解塑料產品生產線;用於在中國東南地區建立惠州生物降解塑料產品生產基地;用於進一步加強公司的研發能力、升級公司現有的研發設備等。

當前,中寶新材生物降解塑料產品的設計產能為6440噸,僅為金發科技的約1/10。同時,公司生物降解塑料產品產能使用率在2021年達到了96%,不利於支持公司將業務覆蓋至全國地區。

對於要進軍全國市場的中寶新材來說,產能規模已不足以支撐公司走出東三省,因此擴產對於公司來說尤為重要。

擴建計劃完成後,公司長春生產基地新的生物降解塑料產品(不包括生物降解母粒)由約6440噸增至2.88萬噸,惠州生產基地生物降解產品的年設計總產能(不包括生物降解母粒)預期約為1.75萬噸,兩個生產基地累計產能將達4.63萬噸,較現有產能大幅提升6倍。

不過,在大幅擴產的同時,中寶新材也將面臨更加嚴峻的競爭壓力。

當前,不少化工上市企業已紛紛瞄準生物降解塑料賽道,嘗試從中分一杯羹。這些企業也正在大力建設生物降解塑料產能,且部分企業正在建設的產能規模並不比中寶新材小。

根據統計,目前金丹科技(300829.SZ)和彤程新材(603650.SH)都在建設達到10萬或以上的生物降解塑料產能。此外,萬華化學(600309.SH)、瑞豐高材(300243.SZ)和莫高股份(600543.SH)等企業亦在投建數萬噸的生物降解塑料產能。

一時間,生物降解塑料市場風起雲湧,激烈的競爭環境將很快來臨。這其中,有不少企業在國内華南、華東和中部等地有較強的銷售渠道優勢,對於在非東三省地區並無渠道沉澱的中寶新材來說,競爭壓力也將如影隨形。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)