前言:

「5.19」成為美國零售商板塊「黑色星期三」。其中,美國兩家最大的零售商沃爾瑪(WMT.US)和塔吉特(TGT.US)因一季度業績不及預期,股價出現不同程度大跌。

尤其是,美國零售商板塊「黑色星期三」罪魁禍首塔吉特,股價更是罕見的暴跌24.93%,為1987年以來最大的單日跌幅。

圖1:塔吉特2021年至今股價日線走勢圖

塔吉特周三糟糕的股價表現,引發市場對包括梅西百貨(M.US)、柯爾百貨(KSS.US)等在内多家未披露2022Q1財報零售商,業績預期持負面態度,進而促使「多米諾骨牌效應」發生,出現大量投資者抛售該板塊股票。

帶來零售商板塊負面影響還遠不如此。因為以零售商板塊未代表消費風向突然倒下,激起了人們對通脹膨脹和供應鏈壓力的擔憂。疊加早前以「FAANG」為代表科技股業績也不及市場預期。諸多利空消息疊加,分析師及投資者開始對大型企業全年盈利產生了擔憂。最終,導致美國股市周三遭遇了自新冠肺炎疫情初期以來最大的單日跌幅。

美國零售商板塊遭遇「黑色星期三」,很大程度與目前「内憂外患」市場環境有關。

1.美國通脹「高燒」不斷,消費端壓力陡增

目前,美國的通脹「高燒」不斷,讓當地居民帶來生活及消費帶來極大壓力及恐懼。

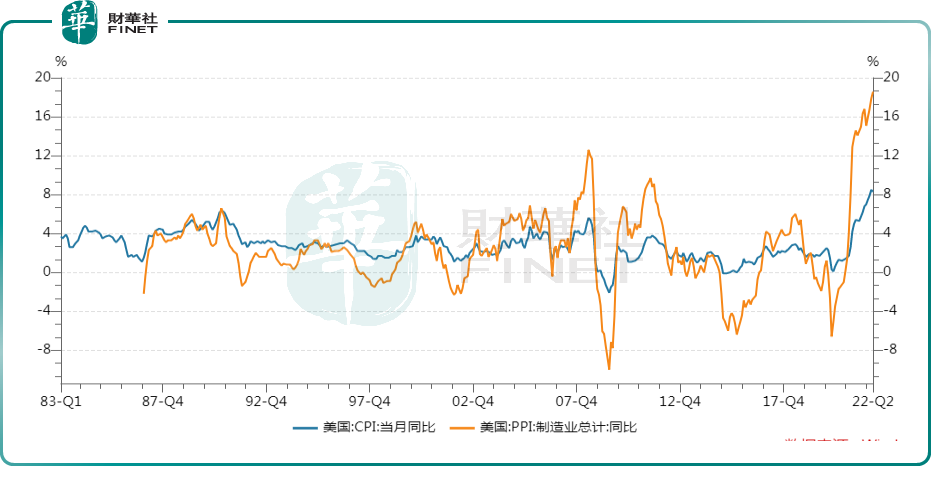

圖2:1983年至今美國CPI以及1987年至今美國PPI(制造業)單月同比表現

美國勞工統計局公佈的數據顯示,3月份美國CPI和PPI為8.5%和11.2%,分别創下40年來歷史新高;4月份同比漲幅分别為8.3%和11%,繼續處於歷史高位水平。分品種看,美國食品、能源、二手車、公共交通價格分别上漲9.4%、30.3%、22.7%、21.8%。

通脹壓力給當地居民帶來的不小生活壓力。例如,幾個月前,過去可以買一加侖牛奶的現金,現在只能買到1/2加侖。

持續高漲的物價,讓靠固定工資收入為主的工薪階層苦不堪言,甚至出現恐慌的情況。

目前,部分人為了抵禦後市不明朗的通脹壓力及應對不明朗的疫情局勢,付出更多的錢用於囤積商品,而減少在其他領域開支。也有不少居民選擇價格更實惠的自有品牌或其他非品牌類的商品。

美國的通脹「高燒」不斷也給亞馬遜(AMZN.US)、沃爾瑪及塔吉特等零售巨頭帶來不小經營壓力。

塔吉特表示,從3月開始,服裝和家居用品的銷售迅速放緩;而沃爾瑪在周二表示,消費者正轉向更便宜的自有品牌商品,而不是品牌商品。

2.就業壓力大,零售業内卷搶人

新冠肺炎疫情帶來勞動力短缺問題還在不斷侵擾著美國零售業勞動市場。

目前,受疫情影響,以及隨著美國失業率回落至極低水平,導致零售業更難找到人手填補崗位空缺。根據數據顯示,美國零售商在3月份發佈了15.5萬個新職位,使零售業空缺職位總數達到130萬個。此外,為減輕不斷上漲通脹壓力帶來物價壓力,勞動者對高薪酬工作熱更高。這不得不迫使零售商提供薪酬待遇挽留老員工或吸引求職者。

但是,由於零售商提高工資幅度並沒有私營企業高,漲薪吸引求職者或挽留老員工之舉也是杯水車薪。

據就業報告顯示,4月美國零售業工資同比上漲4.9%,低於美國私營部部門員工5.5%的平均漲幅。

以沃爾瑪和塔吉特兩大為例,2021年沃爾瑪就兩次提高時薪,使得140萬名員工平均工資漲至16.40美元/小時(折合人民幣110.87元。);而塔吉特更狠,今年3月份表示,將支出3億元用於提供40.9萬名員工的工資福利,根據工作地點不同,起薪在15美元至24美元每個小時之間。

除了漲薪外,還有不少企業想出各種激勵措施吸引求職者。例如,簡化應聘流程,縮短培訓流程,加快錄用時間等等。

以家得寶為例,該公司直接宣佈將面試後第二天就開始發佈工作錄用函,極大縮短招聘者等待時間。而這在過去是很難見到的。

而沃爾瑪、塔吉特和亞馬遜也積極參與了職工激勵計劃,為小時工推出學費福利。

一邊是招工難,一邊是各種加薪、激勵措施層出不窮。這也導致很多美國人自動跳槽人數創了新高。據外媒數據,美國3月份自願辭職的人數達450萬人,已經創了過往的紀錄。

雖然,漲薪酬造福了服務業工人以及工資較低傳統行業的工人,是值得慶祝的。

但是對於發薪水的零售商則是一種壓力。

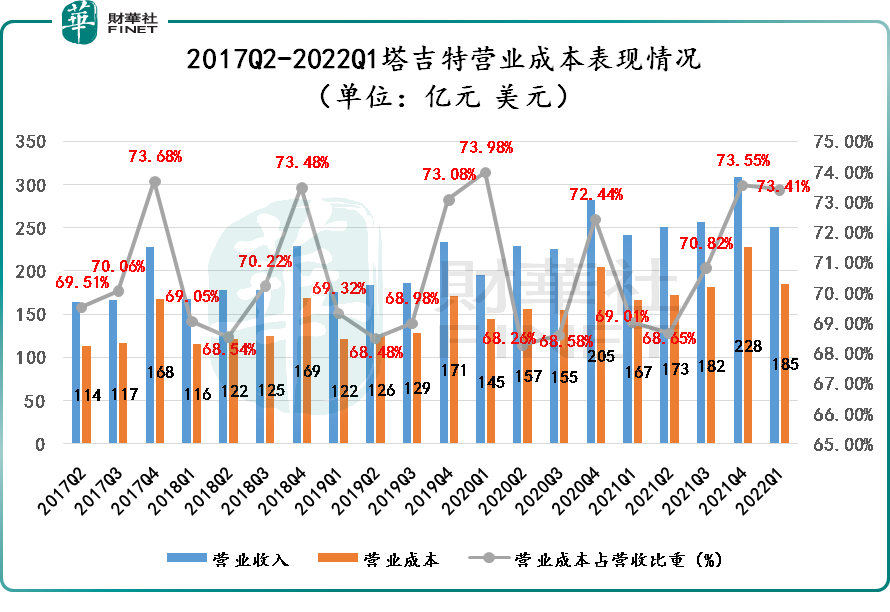

以暴跌的塔吉特為例,2022年一季度,塔吉特營收為252億美元,同比增長4%;

塔吉特營業成本為185億美元,同比增長10.4%;營業成本佔營業收入比重為73.4%,同比上升4.4個百分點,基本回到了自新冠肺炎疫情初期的高點。

圖3:塔吉特2017Q2-2022Q1營業成本表現情況

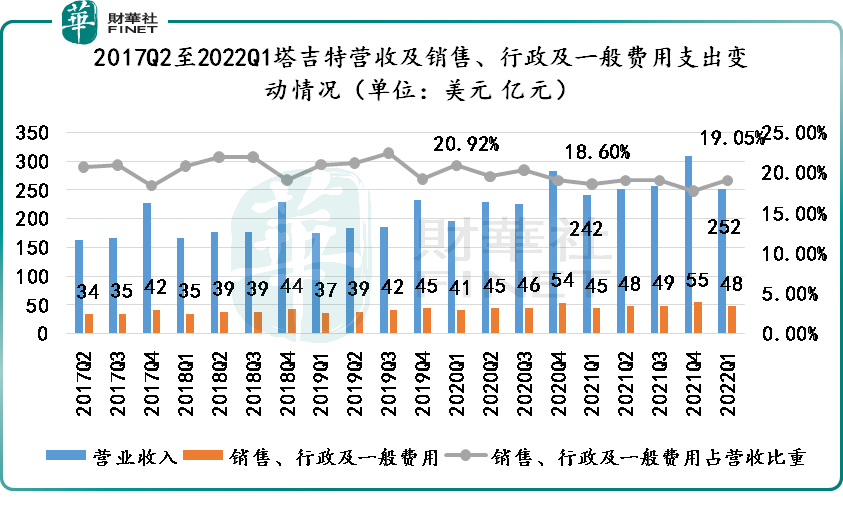

2022年一季度,塔吉特銷售、行政及一般費用為48億美元,同比增長5.6%;銷售、行政及一般費用佔營收比重為19.05%,同比上升了45個基點。

營收成本及銷售而銷售、行政及一般費用,增速均高於當期收入增速和去年同期,成本壓力可見一斑。

圖4:塔吉特2017Q2至2022Q1營收及銷售、行政及一般費用支出情況

受銷售成本陡增影響,塔吉特盈利能力驟降,一季度淨利潤表現出現「腰斬」。截至2022年一季度,塔吉特淨利潤為10.09億美,同比下滑51.9%;毛利率為25.7%,同比下滑4.3個百分點;淨利率為5.3%,同比下滑4.5個百分點。

對於一季度淨利潤變臉,塔吉特解釋,受貨運、供應鏈中斷以及配送中心的薪酬和員工人數增加影響。

美國市場零售業老大哥沃爾瑪亦是如此,成本壓力也是陡增。只不過,抗壓力能力比塔吉特好些。

2022年一季度,沃爾瑪營收為1416億美元,淨利潤為20.5億美元,增速分别為增長2.4%及同比下滑24.8%。一季度營收及淨利潤表現均低於市場預期。

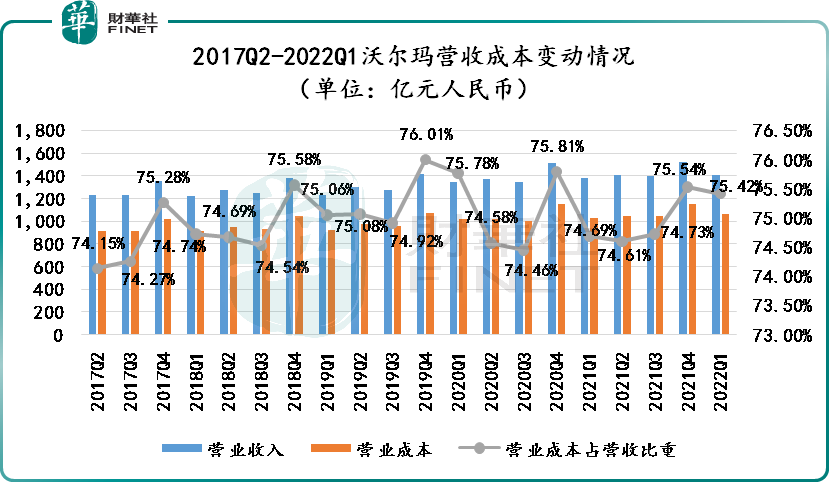

淨利潤下滑背後,與成本增速高於業績增速和資本開支增長有關。2022年一季度,沃爾瑪營收成本同比增速3.4%,營收成本佔營收比重為75.42%,上升了73個基點。

圖5:沃爾瑪2017Q2-2022Q1營收成本變動情況

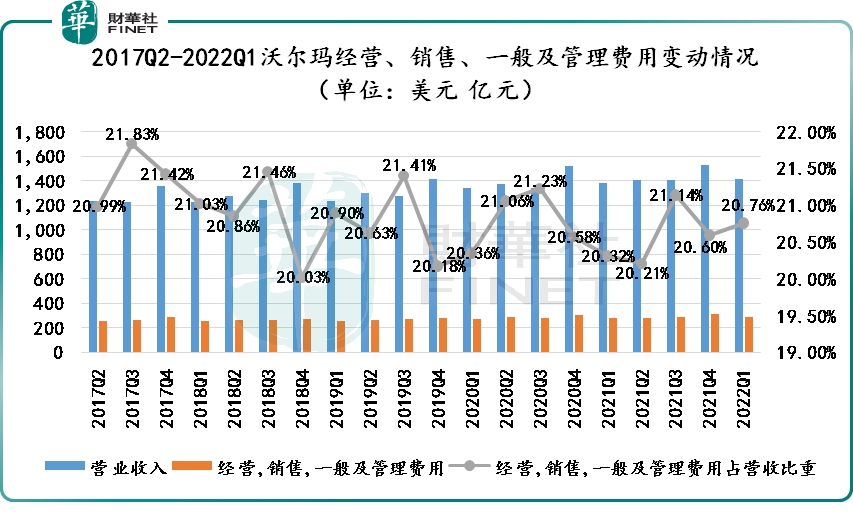

2022年一季度沃爾瑪經營、銷售、一般及管理費用為294億美元,同比增長4.6%,經營、銷售、一般及管理費用佔營收比重為20.76%,同比上升了44個基點。

圖6:沃爾瑪2017Q2-2022Q1經營、銷售、一般及管理費用變動情況

3.疫情紅利消散,庫存壓力陡增

目前,受近兩年疫情反復影響,大部分消費者已經將電子產品、家居用品和家具已經在去年或前年購置完畢,短時間内無需再次更換,自然會減少這方面開支。隨著疫情紅利消失,以及通脹壓力提升,消費者對大型商品需求逐步減少,進而給零售商帶來不小的經營壓力。

目前,以沃爾瑪、塔吉特為代表的頭部零售商,除了受外部成本壓力陡增影響外,庫存攀升所帶來内部壓力,同樣引發市場擔憂。

ARK Invest首席執行官「木頭姐」凱西伍德(Cathie Wood)表示,沃爾瑪和塔吉特(TGT.US)等主要零售商的庫存「爆炸式」增長,加上美國消費者信心的下降,預示著通脹即將放緩。

木頭姐強調到,沃爾瑪名義庫存同比增長33%,實際或單位庫存增長20-25%,相比之下,塔吉特的名義庫存和實際庫存分别增長了42%和30-35%。她驚歎到,「在我45年的職業生涯中,從未見過這樣的庫存過剩。」

塔吉特與沃爾瑪糟糕的一季度業績表現,也讓不少投行選擇修正對零售商業績預期,並下調了目標價。

塔吉特方面,D.A. Davidson將塔吉特目標價從293美元下調至205美元;加拿大皇家銀行將塔吉特目標價從294美元下調至239美元;摩根大通將塔吉特目標價302美元下調至188美元。

沃爾瑪方面,Baird分析師 Peter Benedict將沃爾瑪的目標價從160美元下調至155美元;Stephens將沃爾瑪目標價從170美元下調至160美元。

某種層面上看,兩大頭部零售商一季度業績變臉,只不過是美國當期供應鏈受阻及通脹壓力陡增之下的一個縮影罷了。

當前,美股零售商板塊投資情緒低迷還在延續。據富途數據顯示,美東時間周四盤前,塔吉特、沃爾瑪、好市多(COST.US)、梅西百貨、柯爾百貨等零售股,股價均錄得不同程度下跌。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)