A股市值不到900亿、H股市值大约500亿的中国东航(600115.SH, 00670.HK),计划向包括控股股东中国东航集团在内的不超过35名特定投资者,非公开发行A股,拟筹资150亿元(单位人民币,下同)。筹资规模相当于A股市值的16.67%,H股市值的35%。

这一交易公告一出,首先翩翩起舞的是大飞机概念。

A股甫一开市,大飞机板块旋即大涨,皆因东航这次的募资,大部分将用于引进38架飞机,其中包括我国具有自主知识产权的飞机ARJ21和C919大型客机,从而带动了国产飞机产业链相关股份的上涨。

不过随后大飞机板块的涨势趋缓,收市甚至出现微跌,航空股则后来居上,三大航司均高收。

中国国航(601111.SH,00753.HK)和中国南方航空(600029.SH,01055.HK)涨势甚至超过主角东航,或因东航的大手笔购飞机,引发了市场对于三大航司业务复苏的憧憬,而南航和国航业绩和展望或较东航理想。

东航拟募资150亿,国产飞机订单引关注

根据公告,东航计划向特定投资者非公开发行A股份,筹资不超过150亿元。按当前股本188.74亿股计算,非公开发行数量不超过56.62亿股。

非公开发行的对象为其控股股东中国东航集团,以及符合有关规定的机构投资者。

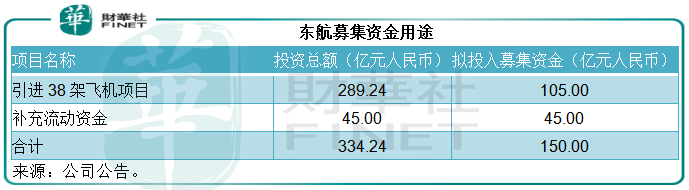

东航拟以这次非公开发行募资105亿元用于引进38架飞机,剩余的45亿元将用于补充流动资金,见下表。

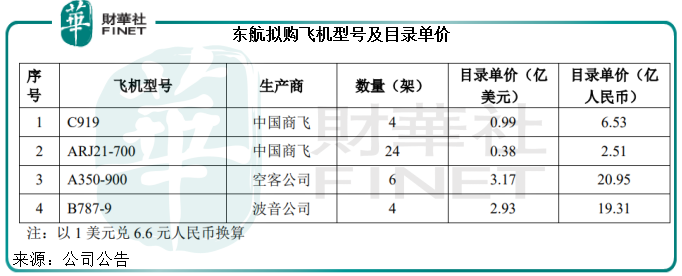

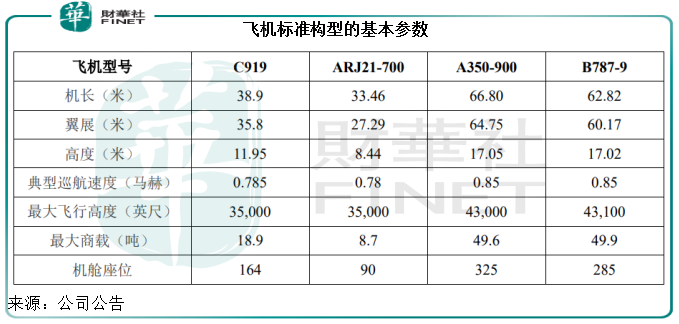

东航计划引进的机型包括4架C919飞机、24架ARJ21-700飞机、6架A350-900飞机及4架B787-9飞机,投资总额合共43.82亿美元,约折合人民币289.24亿元,预计于2022年-2024年交付。

基于该公司机队近三年运营数据,经模拟测算,在引进38架飞机后,每个完整年度将为其合计增加营业收入约39.66亿元人民币。

见下表,这也是官方首次披露国产C919大型客机的目录单价,或不超过1亿美元,见下图。

C919大型客机乃我国自行研制、具有自主知识产权的大型喷气式客机,2017年5月5日在上海浦东国际机场完成首飞。

2010年,东航与中国商飞签署了C919大型客机启动用户协议和采购意向,或基于其与C919的渊源——东航深度参与了C919大型科技的设计研发过程,培养提供C919首个机组,为C919首飞伴飞,故而成为首家签订C919采购意向的大型航司。

总部位于上海的中国商飞,是实施国家大型飞机重大专项中大型客机项目的主体,主要从事民用飞机及相关产品的科研、生产、试验试飞,从事民用飞机销售及服务、租赁和运营等相关业务。

2016年11月,东航与中国商飞公司在第十一届中国国际航空航天博览会上签署合作框架协议,成为C919大型客机的全球首家用户。

2019年8月,东航与中国商飞公司在北京签订《ARJ21-700飞机买卖协议》。

2020年2月,东航成立一二三航空有限公司正式运营国产ARJ21飞机,成为国内第一家专业运营国产民用飞机的航空公司。

2021年3月,东航与中国商飞正式签署首批C919大型客机购机合同,首批引进5架,将成为全球首家运营C919大型客机的航空公司。

根据中国商飞的网站信息,这5架C919飞机引进后,将以上海为主要基地,加密上海至北京大兴、广州、深圳、成都、厦门、武汉、青岛等航线。

由此可见,东航这次的计划并非心血来潮,早在去年已经签了约,现在只是履行合约安排。

事实上,东航在2021年年报已经提到了2022年至2024年的引进及退出飞机计划。

截至2021年12月末,东航的机队整体平均机龄为7.7年,其中平均机龄最长的是空客A320系列的8.2年、空客A330系列的8.1年和波音B737系列的7.6年。

东航在未来三年计划退出的机型主要为平均机龄较长的空客A320系列和波音的B737系列,但会继续补充A320系列而暂时没有波音的引入计划。

就2022年而言,东航计划引进5架B787系列客机、6架A350系列客机,22架A320系列客机。国产飞机方面,将引入10架ARJ系列客机和3架C919系列客机。

见以下来自东航2021年业绩的飞机引进及退出计划:曾引发事故的波音B737 MAX 8机型处于停飞状态,B737系列将只有退出没有引进,但会继续引进波音B787系列和空客的客机,包括A350系列和A320系列。

值得关注的是国产飞机的引进。截至2022年3月末,东航自有2架和融资租赁5架ARJ系列支线客机,合共运营7架。但按未来三年的计划,东航将引入合共28架ARJ系列支线客机,是当前规模的四倍,并会引入5架C919系列,将是首家将国产C919客机投入商业应用的航司。

另外两大航司也有购机焦虑?

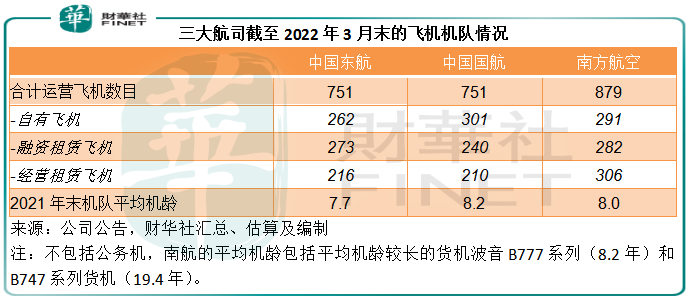

值得注意的是,东航机队的平均年龄达到7.7年,已是三大航司中最年轻的机队,国航和南航2021年末的机队平均机龄分别达到8.2年和8.0年,可见这两大航司的购机需求应也不小。

国航在2021年年报中披露,计划于2022年退出4架空客A319和6架A330客机,以及12架波音B737。

国航的采购计划显示,其将于2022年采购空客27架A320/A321以及9架A350;2023年还会添置6架空客系列。

但在未来三年没有引进波音系列的计划,目前国航的波音系列飞机机龄都比较长,2021年末波音系列平均机龄达到8.76年,其中波音B747系列更长达12.47年。

此外,国航计划于2022年引进10架中国商飞的ARJ21,并在2023年和2024年再每年额外引进9架ARJ21,未来三年的引进规模是现有ARJ21机队规模7架的4倍。

南航方面,目前已停飞34架737MAX飞机。其计划于2022年退出5架空客A380系列,2架波音B737系列;2023年退出合共7家空客A330和A320;并于2024年退出合共12架空客和5架波音B737。

南航计划于2022年引入16架空客,39架波音飞机和8架国产ARJ21;2023年引入17架空客和44架波音,以及10架ARJ21系列;2024年计划引入27架波音B737系列客机和10架ARJ21。未来三年引进的国产ARJ21规模与东航和国航一样,也为28架。

由此可见,另外两大航司在引入飞机方面的规模并不下于东航,而且也在持续增加国产飞机ARJ21的添置。

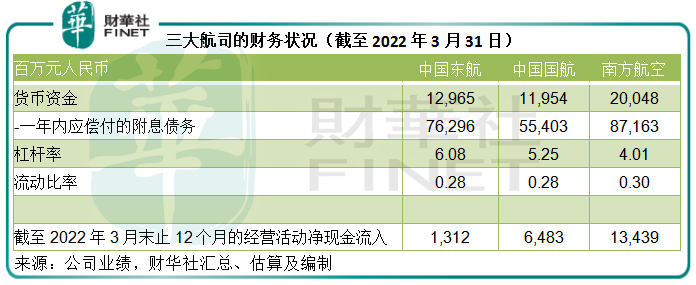

从财务状况来看,国航和南航的杠杆率仅比东航好一点,也有点紧绌。

截至2022年3月末,东航持有现金129.65亿元,但须在一年内偿付的附息债务高达762.96亿元,而且由于疫情反复,航司的业务依然未复苏,经营活动产生的净现金流入仍偏低。东航截至2022年3月末止12个月的经营活动净现金流入仅76.5亿元,或不足以支付逾三百亿元的拓展计划,这正是其通过发行A股募资的原因。

同理,国航和南航的杠杆率虽没东航高,但也不算低,分别达到5倍和4倍,流动比率只有0.30左右,而这两大航司未来三年的引入飞机规模不亚于东航,不知是否有需要像东航那样通过发售股份募资。

在业绩未见好转,财务压力仍颇大的情况下继续引入飞机,是否意味着行业复苏在望?

对于行业复苏的憧憬

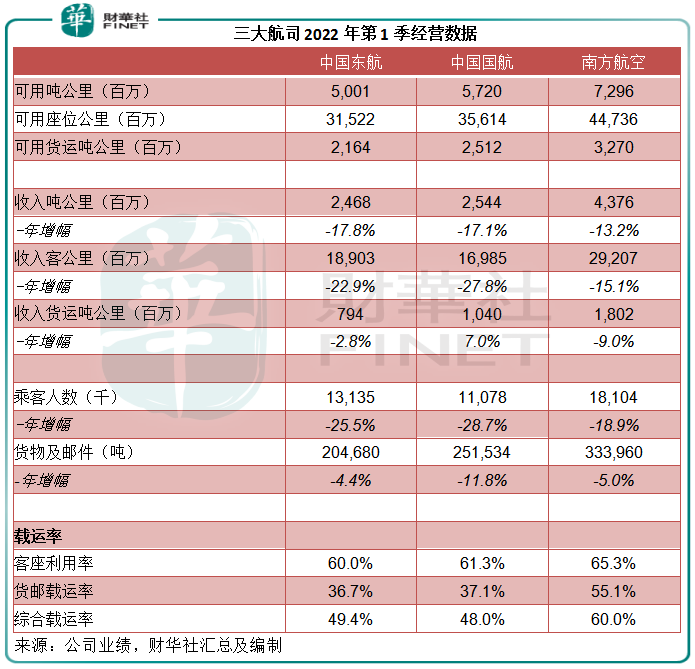

从三大航司2022年第1季的数据来看,业务表现均未见好转,整体跌幅依然达到双位数,其中客运业务仍未见回升迹象,东航和国航的收入客公里跌幅达到20%以上,南航也超过15%,见下表。

业绩方面,三大航司依然遭受毛亏,也就是说产生的收入不足以抵消营业成本,其中航空油料消耗是最主要的支出。

期内因为地缘局势的原因,油价大涨,令业务收入下降的三大航司百上加斤。2022年第1季,东航、国航和南航的毛亏分别按年扩大47%、45%和56%,至65.3亿元、67.71亿元和34.5亿元。

另一方面,引入飞机的成本会以折旧的方式反映在航司的损益表中。因此,引入新飞机(售价或随物价和供应链成本增加上涨,即折旧相对较高)淘汰旧(机龄较长)飞机(折旧相对较低),或也意味着折旧可能增加。折旧开支是三大航司油价高企的当下仅次于燃料的第二大成本。

不过由于交付需时,折旧开支或要在未来两三年才会反映在业绩中。

所以,三大航司这个时候仍然斥巨资引入飞机或许意味着对其复苏前景感到乐观,这也是东航发售A股反而利好三大航司的原因。

但是它们短期面对的风险可不小,首先是局部地区疫情反复的不确定性,对其业务的负面影响在短期内仍难有改变;另一方面,高企的油价及对高油价将持续一段时间的展望依然蚕食着三大航司的收入,因此至少在今年上半年,航空公司的业绩或难见起色。

不过,疫情终将过去。在疫情过去之后,压抑已久的出行需求以及较低的基数,再加上运能的提升,有望为其带来新一波行情,那时它们的业绩有望见底回升。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com)

現代電視 (http://www.fintv.com)