近日,哔哩哔哩-SW(09626.HK)發佈公告稱,公司已就建議轉換向聯交所提出申請,並於2022年4月29日,公司就建議轉換申請收到聯交所的確認。生效日期(即建議轉換將會生效之日期)預期為2022年10月3日。生效日期後,公司將於香港聯交所及美國納斯達克雙重主要上市。

據悉,該公司已自2018年3月起於美國納斯達克主要上市(股份代號:BILI),且自2021年3月起就於中國香港聯交所第二上市(股份代號:9626)。

這也就是說,哔哩哔哩(以下簡稱B站)將在hth登录入口网页市場從第二上市轉換成雙重主要上市。

自2021年下半年以來,中概股在國内外監管變局下走勢萎靡,令不少投資者損失慘重。而B站身為中概股領域内的重要一員,該公司此番的決定自然也引起了大家的高度關注。

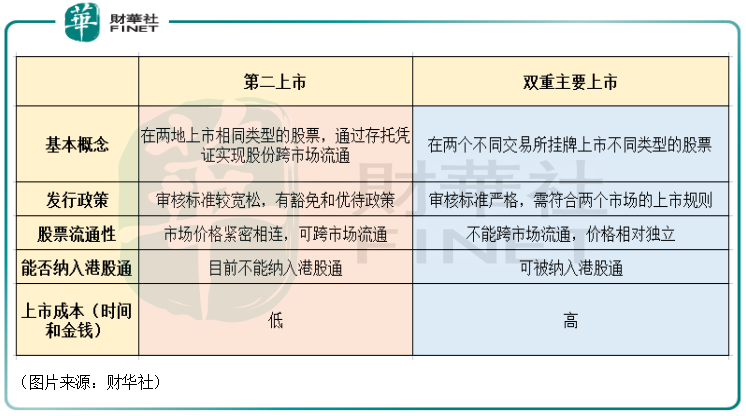

第二上市和雙重主要上市的區别在哪兒?

目前而言,中概股想要回歸hth登录入口网页市場有四種途徑:私有化退市後再赴港申請上市、在香港主要上市(雙重上市)、第二上市以及介紹上市。

從當下的情況來看,第二上市的方式最受歡迎,阿里巴巴、網易、京東、百度等大部分中概股返港時都選擇的是第二上市,所以這些公司在hth登录入口网页市場的簡稱後面均帶有後綴S(Secondary Listing)。

而雙重主要上市的代表則是百濟神州,還有和黃醫藥、小鵬汽車、理想汽車、知乎。

介紹上市的則有造車新勢力蔚來。

這里重點看看B站此次選擇轉換的第二上市和雙重主要上市的區别。

第二上市是指公司在兩地上市相同類型的股票,通過國際託管行和證券經紀商,實現股份跨市場流通,這種方式主要以存託憑證(Depository Receipts,簡稱DR)的形式存在。

若企業僅在香港尋求第二上市的,一般聯交所會採取相對寬松的審核標準,而且有多項豁免和優待政策,故上市成本較低,這些是這種方式的優勢所在。

不過,相應的,這種方式也有兩項比較明顯的劣勢。其一,在港上市的定價和原市場基本一致,認購時如果原市場價格劇烈波動,跌出定價區間,則打新破發風險較高;其二,未來被納入hth登录入口网页通難度較大。這是因為内地曾與港交所達成一項協議,協議的内容包括將第二上市和具有加權投票權的公司排除在滬、深港通的名單外。

雙重主要上市(Dual Primary Listing)則是指兩個資本市場均為第一上市地。對於中概股來說,已經在美國市場上市情況下,在香港市場按當地市場規則發行上市,其須遵守的規則與在香港首次公開發行股份的公司要求完全一致,兩市場股票無法跨市場流通,股價表現相對獨立,可能產生價差。

這種方式的優點在於和本地上市沒有太大區别,完全滿足兩地監管要求,因此也更容易被國際投資者接受,提升全球市場的影響力,且易於被納入hth登录入口网页通,甚至可為回A三次上市奠定基礎,就如百濟神州同時在美股、hth登录入口网页、A股三地上市那樣。

相反的,其劣勢在於需滿足兩地監管要求,上市流程更復雜,也就需要消耗更多時間和成本。

B站為何主動求變?

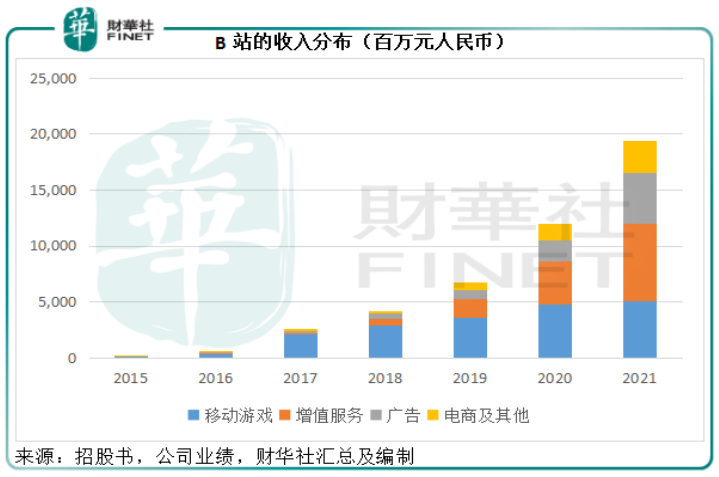

眾所周知,B站於2009年創立,2011年才開始公司化運營。最開始的時候,B站甄選出社區内遊戲愛好者喜歡的内容、主題、文化特徵,將其改編成移動遊戲。2016年起,B站逐步從ACG(動畫、漫畫、遊戲的統稱)内容社區,通過内容品類的擴展,成為一個全内容品類的綜合視頻社區。

從業務結構來看,在2018年之前,藍色柱所代表的移動遊戲業務收入佔了B站收入的大部分。隨後增值服務帶來的業務收入快速增長,到了2021年,增值服務、移動遊戲、廣告等業務都貢獻了較多收入。

上述說過中概股返港目前比較流行第二上市這種方式,那麽B站為何又要從第二上市換成雙重主要上市?

對比這兩種上市方式的優劣點,可以發現,B站變成雙重主要上市有如下好處:

其一,因外國公司問責法等因素,在美上市的中概股面臨著退市壓力,海外機構不斷抛售中概股,打壓了股價,同時也影響了B站在二級市場的融資。

數據顯示,B站hth登录入口网页的股價自上市以來已經累跌近8成。

與此同時,其美股股價在最近一年多同樣呈現暴跌之勢。

而轉換成雙重主要上市後,有助於B站被納入hth登录入口网页通,擴大股東基礎,引入南下資金,更好維護公司的股價和市值表現。

其二,轉換成雙重主要上市後,由於兩地股份不能自由兌換,可減低hth登录入口网页受到美股的影響,同樣有助於維護公司的股價和市值表現。

事實上,B站也在公告中表示,考慮到本公司股份於香港聯交所的成交量自於香港第二上市以來已有顯著增長、香港與本公司於中國之主要業務經營之間的聯係,以及本公司的長期業務發展及前景(包括但不限於進一步拓寬於中國的投資者基礎),本公司於2022年3月16日宣佈,董事會已批準進行建議轉換之動議,並授權本公司的高級管理層進行相關準備工作並採取必要的程序以完成建議轉換,即自願將其香港第二上市地位轉換為於聯交所主要上市,包括於生效日期將股票標記「S」從其股票簡稱中删除。

一季度營收預計續增,卻遭大行下調目標價

值得一提的是,在股價經歷了暴跌後,B站披露的一季度業績相關信息顯示,其營業收入雖然增勢依舊強勁,但較此前預計的有所下調,這也導致了大行進一步下調了公司的目標價。

基於新冠疫情的影響,B站目前預計2022年第一季度的淨營業額將介於人民幣50億元至人民幣51億元。與此相比,之前預計的淨營業額介於人民幣53億元至人民幣55億元(於2022年3月3日發佈的2021年第四季度及2021財政年度業績新聞稿中所述),是基於當時信息做出的指引。

不過,在不斷豐富的内容和獨特的社區體驗的推動下,2022年第一季度的月均活躍用戶約為2.94億,同比增長31.5%。日均活躍用戶約為7940萬,同比增長32%。第一季度單個用戶日均使用時間達到95分鍾,達到公司運營以來的最高記錄。

而在該公司公告下調第一季度淨營業額預期後,高盛、富瑞、瑞信均下調了B站的目標價。

例如,高盛發表報告,下調B站2022年至2024年收入預測9%、10%及10%,料網遊業務拖低營運毛利率,調低對B站2022年至2024年淨利潤率至-26.3%、-11.2%及-1.9%。

該行重申對B站「中性」評級,按現金流折現率作估值,對其目標價由268元下調至231元。

高盛指出,B站首季業務受包括上海在内的多個城市和區域先後實施靜態管理所影響,令廣告及電商業務受壓,並料其今年第二季能見度仍然較低。

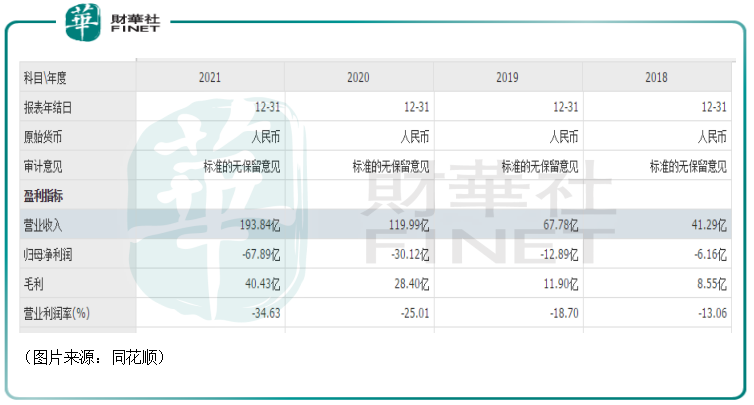

事實上,從近幾年的業績來看,B站的營收一直在大幅增長,但其歸母淨利潤一直處於虧損狀態,且虧損額在快速擴大。

其中,2021年,該公司的營收同比增長61.54%至193.84億元;期内歸母淨虧損卻擴大125.43%至67.89億元;扣除股權激勵費用、無形資產攤銷及其他損益、公允值變動等非經常性款項後,B站的經調整歸母淨虧損擴大114.02%,至54.78億元。

之所以會出現營收持續強勁增長,但虧損反而進一步擴大的現象,其實和B站尚處於投入期,為維護業務快速擴張,其内容和分成成本、營銷支出、研發投入等各項費用也在大幅增長有關。

結語

從目前的情況來看,B站的虧損何時能夠收窄、何時能夠扭虧為盈暫時不得而知,指望業績改善提振股價目前也不太現實,而其股價在美股、hth登录入口网页市場的大幅暴跌並不利於公司後續在資本市場進行融資,有可能會拖慢公司的發展步伐。

而另一邊,理想汽車走雙重上市模式已經被納入hth登录入口网页通。因此B站此時選擇將第二上市方式轉換成美股、hth登录入口网页雙重主要上市方式或許是一個不錯的選擇。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)