前言:

「芭比Q」了!號稱「植發第一股」雍禾醫療(02279.HK),上市之後業績秒變臉,股價更是跌破發行價,跌幅最大已超50%,遭遇戴維斯雙殺。

反觀與雍禾醫療同期上市的聖諾醫藥-B(02257.HK)、百心安-B(02185.HK)這兩家醫藥領域的新股,股價均錄得不同程度上漲且並非跌破發行價。

如果說短期業績承壓,是引發投資人對雍禾醫療短期業績預期有所修正,引發「戴維斯雙殺效應」第一大影響因素。那麽,新冠肺炎疫情反復、推廣營銷費用率居高不下等短期負面壓力加大,則是雍禾醫療股價下行第二大影響因素。

短期:内憂外患壓力大

先從基本面來看:

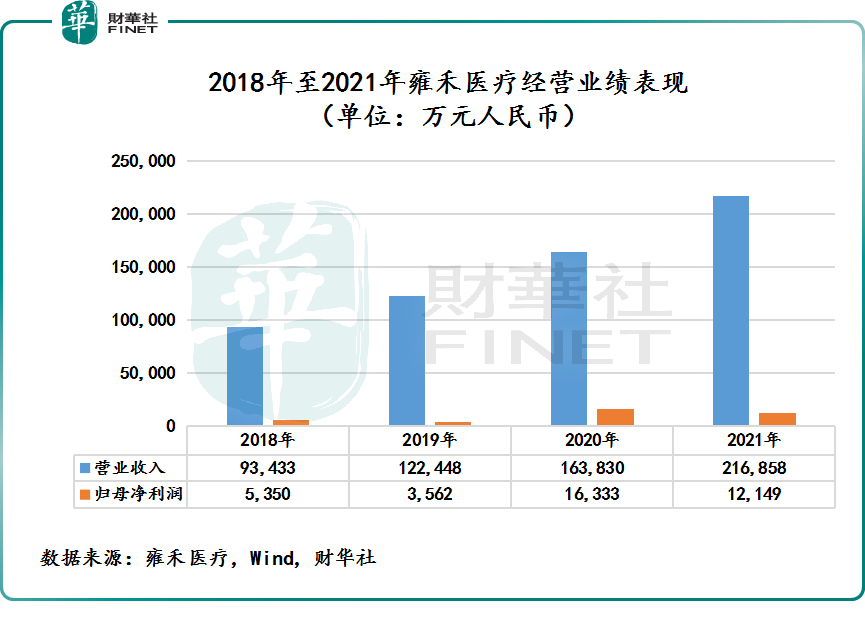

一、2021年下半年,雍禾醫療營收增速放緩。2021年全年,雍禾醫療實現營業收入21.69億元,同比增長32.4%。其中,下半年營收為11.16億元,同比增長7.7%,增速出現了放緩。

下半年增速放緩,注意是受核心主業植發醫療服務收入減少的影響。2021下半年,植發醫療服務實現營業收入7.76億元,同比下滑8.2%。

二、下半年收入增速放緩,以及增收不增利,引發市場諸多猜忌。雖然全年營收保持一貫高增長態勢,但是並未帶動利潤的增加。2021年,雍禾醫療歸母淨利潤為1.2億元,同比下降26.3%,自2018年以來淨利潤首度出現下滑。

對於雍禾醫療淨利潤下滑,市場議論紛紛。有投資者調侃,可能受是騰訊(00700.HK)、京東(09618.HK)(JD.US)、阿里巴巴(09988.HK)(BABA.US)等互聯網大廠裁員頻繁影響,短期降低了程序員等高收入群體的植發需求。

從雍禾醫療患者用戶數據來看,互聯網大廠程序員因裁員或其他因素收入減少,導致植發需求減少,進而引發雍禾醫療業績下滑,或許就是個段子,大夥聽聽就行。

2021年雍禾醫療患者客戶為14.99萬人,較2020年9.11萬人增加了64.5%。其中,接受植發手術的患者人數為5.846萬人,同比增長15.3%;接受醫療養護服務的患者超過10.5萬人。

但是,話說回來,雍禾醫療淨利潤下滑背後的誘因是什麽呢?

4月27日,雍禾醫療發佈了完整的2021年全年業績財報。對於2021年淨利潤下滑之事,雍禾醫療在這份財報中的解釋:因2021年0.47億元上市開支、境外公司分紅所支付的利得稅和重組過程中股份轉讓所得稅增加0.21億元等開支增加影響所致。實際經調整後的淨利潤為1.81億元,同比增長32.8%。

雖說因上市相關的非經常性開支是引發雍禾醫療淨利潤波動的重要因素。但是,從盈利指標角度來看,毛利率下行和因企業規模擴張帶來的營銷、銷售等費用性開支的增加,則是抑制公司淨利潤表現根本原因之一。

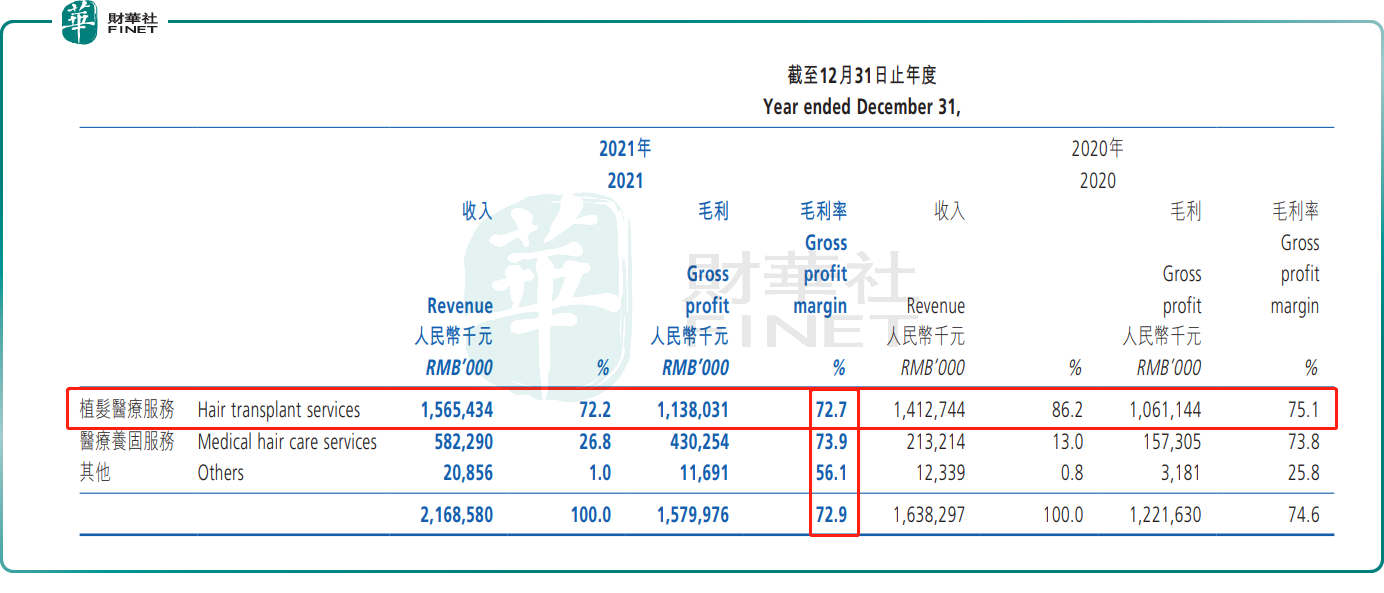

毛利率方面,2021年雍禾醫療毛利率為72.9%,同比下滑1.7百分點。其中,核心業務植發醫療服務毛利率下滑2.4百分點至72.7%。

從客戶結構上看,植發醫療毛利率下滑,很大程度上與雍禾醫療植發患者用戶結構表現,存在很大關係。

雖說2021年雍禾醫療植發醫療服務患者用戶同比增長15.3%。但是,受高端「雍享」服務患者用戶減少和普通基礎服務患者用戶增加影響,導致植發患者平均消費額略有減少。

2021年,雍禾醫療植發醫療服務的患者人數有5.846萬人。其中,選擇普通消費患者人數為5.377萬人,同比增長了10.7%;選擇中端的優質服務患者人數為4435人,同比增長142%;選擇高端服務的患者人數為253人,同比下滑13.35%。

截至2021年,雍禾醫療植發醫療服務患者平均消費額為2.66萬元,同比下滑4.4%。

此外,雍禾醫療增加了人才儲備和新醫療機構數量增加,導致相應的使用權資產折舊增加,進而影響毛利率表現。

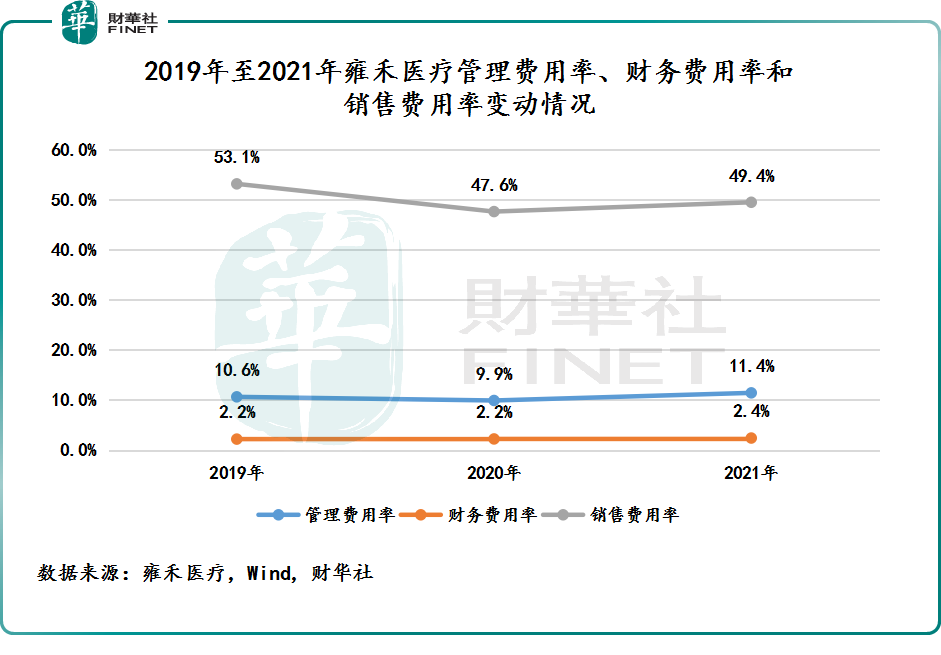

費用端方面,2021年雍禾醫療銷售費用率、管理費用率和財務費用率較2020年均出現不同程度上升。其中佔比最大應屬銷售費用率。

2021年,為了不斷擴大門店規模,提升市場滲透率;加大營銷費用推廣品牌影響力,導致銷售費用出現了較大反彈。2021年,雍禾醫療銷售費用為10.73億元,同比增長37.6%。其中,營銷及推廣開支費用為6.84億元,同比增長34.9%。

2021年雍禾醫療的銷售費用率(即銷售費用佔營收比重)為49.4%,同比上升了1.8個百分點。

某種層面上講,或許是居高不下的營銷推廣費,才最終導致雍禾醫療毛利率高達73%,淨利率卻連10%都不到的尷尬處境。而這或許也是抑制雍禾醫療股價及估值很難進一步高走的原因所在吧。

三、新冠肺炎疫情反復,線下門店運營壓力大,市場預期持謹慎態度。

2021年下半年,内地多個省份出現了疫情,進而導致雍禾醫療位於南京、無錫、鄭州、西安、大連、哈爾濱、洛陽及廈門的門店出現暫時性關閉的情況。此外,疫情反復也影響了雍禾醫療門店擴張步伐。

到了2022年,疫情反反復復又給内地一線城市深圳、上海、廣州、北京帶來不同程度的防疫壓力。對此,不少投資者擔心雍禾醫療線下門店經營及門店擴張步伐或會受到防疫措施收緊而有所影響。這也讓不少投資者對雍禾醫療短期業績表現持謹慎態度。

四、股市波動加大,避險情緒提升,缺乏亮眼業績支撐的雍禾醫療,股價自然會受到市場負面投資情緒的影響。

長期:植發「生意經」依舊可期

短期來看,雍禾醫療業績及股價都受到不小壓力。但是長期來看,雍禾醫療身處植發這條賽道還是可以期待。

隨著人類文明不斷進步、生活水平不斷提高及生活節奏的加快,「聰明絕頂」也緊隨其後,脫發現象困擾著不少人。以中國為例,據中國衛健委調查數據顯示,2020年中國脫發人口多達到2.5億人。

在此背景之下,植發、護發、固發這些能放緩或解決「秃」的生意,便孕育而生,而且是一個千億級别的新興賽道。

據弗若斯特沙利文預測,中國毛發醫療市場規模2020年為184億元,預計2030 年將達到1381億元,CAGR超20%。

在毛發醫療市場這個千億賽道中,受過去植發行業亂象(包括亂收費,質量參差不齊,行業標準不一等)、植發知識普及率低及植發費用普遍較高等因素影響,内地植發滲透率非常之低。據數據顯示,中國的植發滲透率目前僅為約0.2%。

某種程度上看,滲透率低,表明該市場存在巨大且未被滿足的醫療需求,市場增量潛力較大。

行業競爭方面,由於植發醫療賽道還是一個新興賽道,行業競爭較為分散,集中度還不夠集中。據弗若斯特沙利文數據顯示,按收入計,2020年中國植發醫療服務市場TOP4市場份額為23.9%。其中,雍禾醫療以10.5%市場份額位居第一,而第二大競爭對手市場份額僅為5.3%,與雍禾醫療還有不小的差距。

目前,從企業競爭優勢上來看,雍禾醫療競爭優勢同樣比較明顯。一方面,相較於其他企業,雍禾醫療商業模式更加多元,當前已經具備植、養、固一體化的盈利模式,短時間内可快速提升復購率和用戶黏性。而這也是目前雍禾醫療最大核心競爭力及投資看點。

另一方面,作為成功登陸資本市場植發第一股,雍禾醫療融資渠道及品牌優勢顯然要高於未上市的植發企業。此外,剛上市融了資,更有利於雍禾醫療加速規模化拓展,高成長屬性有望助力公司獲得更高估值。

具體而言,未來隨著門店拓展、人才儲備及推廣開支從高投入轉入重運營階段,高毛利率的植發生意,顯然可以給雍禾醫療帶來更加豐厚的利潤,進而擺脫高「毛利率低淨利率」尷尬處境。這也是未來雍禾醫療能否獲得更多資金及投資者青睐,股價實現後來者居上,最為重要的一點。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)