一年之計在於春,往年的2月下旬,我國南方地區的農民就已背朝暖陽、面朝土地,開始在田間忙碌起來。

然而,受近期寒流影響,今年南方地區草長莺飛的春耕景象被迫推遲。外邊天寒地凍,屋内農民朋友們相聚烤火閑談,不亦樂乎。

寒潮很快就過去,春耕也即將開啓。但今年的春耕不免會讓農民有些頭疼,頭疼的原因並非氣候的反常,而是收益率本來就低的農人面臨著肥料成本持續攀升的尷尬局面。

2021年以來,國内氮肥、磷肥和鉀肥這三大農作物營養元素價格均出現不同程度的漲幅,進一步壓縮了農作物的收益率。這其中,要數鉀肥最為瘋狂。

鉀肥價格漲勢如虹

數據顯示,鉀肥隨著春耕的臨近,價格「趁機」再次出現飙升。無論是氯化鉀還是硫酸鉀,價格均一路上行,成為化肥領域的漲價王。

根據Wind數據,在2月20日,國内華東地區氯化鉀(57%粉)市場平均價突破3600元/噸,達到了3630元/噸,繼續刷新逾10年來新高。

而在2021年初,華東地區氯化鉀(57%粉)市場平均價僅為1850元/噸,如今的價格已接近翻倍,打破了7年以來低位震蕩的局面。

鉀肥價格創新高,對於農民來說並不是一件好事。在肥料農藥信息台公眾號上,不少農民留言表示「農民真的難」、「化肥漲,糧食又不漲價,還讓農民活不活」。

在化肥漲價打擊農民生產積極性的同時,化肥市場可謂是幾家歡喜幾家愁。其中收益頗豐的,便是化肥產品供應商了,業績股價的雙豐收也讓這些企業享受到了漲價的盛宴。

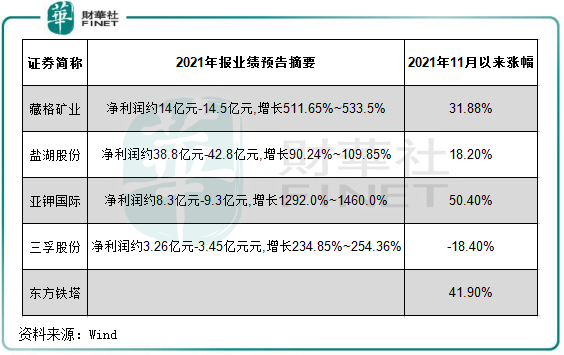

根據財華社統計,A股5家鉀肥概念股中,除了東方鐵塔(002545.SZ)外,其餘四家企業均披露了靓麗的2021年度業績預告。

該四家企業2021年淨利潤均大幅增長,對於業績靓麗的原因,都有提到是因為鉀肥市場價格上漲帶動所致。其中,亞鉀國際(000893.SZ)預計2021年實現淨利潤8.3億元-9.3億元,同比飙升12.92倍-14.6倍,藏格礦業(000408.SZ)也預計年度淨利潤有超過5倍的增幅。

作為鉀肥上遊市場的參與者,這幾家企業均在國内或國外佈局有鉀鹽資源項目。隨著近兩年來疫情衝擊下各國對種植業的重視,這些企業都「嗅」到了風口,紛紛趁熱打鐵進行產能擴充,成功在市場高價時銷售出更多的鉀肥產品。

有意思的是,在披露了靓麗的年度業績單後,亞鉀國際不忘給自己人加薪。近日,亞鉀國際宣佈擬將獨立董事津貼由每人稅前12萬元/年,調整為每人稅前50萬元/年,是此前的4倍,比工商銀行(601398.SH)的獨董薪酬還高。

鉀肥價格暴漲的原因是什麽?還能持續多久?

此輪鉀肥價格居高不下的原因,自然也離不開供需關係的經濟規律。

東海證券前董事長朱科敏也曾表示:中國永遠是經濟學上最簡單的供給需求的問題,隔一段時間上又是產能的問題,我們永遠是經濟都在經濟學最基本的兩個概念里面循環。

當前,不僅是我國,全球範圍内的鉀肥產品都存在供應緊張的局面,這成為鉀肥價格難有回落的根本原因。

我們來梳理一下鉀肥價格走出近10年低迷而持續攀升的脈絡:

2020年初國内疫情爆發時,受市場需求不佳影響,國内鉀肥市場價下探至近10年新低;

2020年10月左右,國内疫情得到有效控制,經濟迅速反彈,我國進入農產品補庫存高峰期。但同時,全球經濟存在重大的不確定性使國内更加重視糧食安全問題,確保糧食耕種面積「只增不減」成為工作重點,從而帶動鉀肥需求提升;

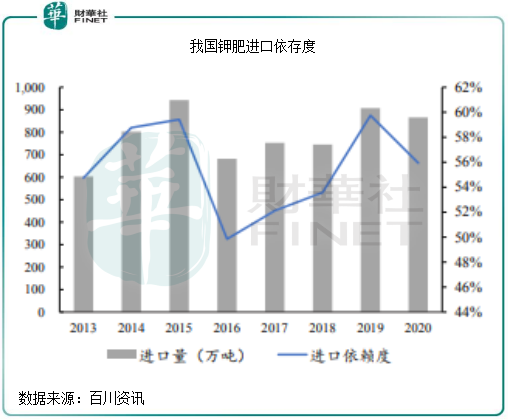

我國鉀肥對外依存度常年超過50%,導致鉀肥價格與國際市場關聯度較強。而加拿大、白俄羅斯和俄羅斯是世界鉀鹽儲量的前三位,但去年12月美國對白俄羅斯鉀肥的制裁正式生效,加劇了全球鉀肥供應緊張局面。海關總署數據顯示,2020年,我國來自白俄羅斯的進口鉀肥量佔了總進口量約11%。為了確保鉀肥進口計劃不受阻,我國近期與加拿大鉀肥公司(Canpotex)就2022年度鉀肥進口合同達成一致;

本月初的立春揭開了春天的序幕,萬物復蘇很快就會隨著本輪寒潮的結束而開始,我國的春耕備耕將由南向北陸續展開。為確保我國糧食耕種面積只增不減,國家在金融、肥料儲備等方面給予了支持。當前,國家春耕肥儲備正按要求有序入儲,多家銀行也加快資金投放,同時農產品價格上漲也帶動了農民種植的積極性,表明市場對鉀肥的需求將快速增長。

綜上幾點可以看到,受疫情衝擊、外圍鉀肥市場變動、國内春耕序幕拉開等因素共振,我國鉀肥市場供應偏緊,短期内出現較大幅度回落的可能性不大。這對於上遊鉀肥生產商來說,至少是在今年一季度,量價齊升的契機或許依然存在。

對於國内鉀肥價格還能保持多久的堅挺,有分析師預計,隨著北半球春耕來臨,需求上漲,庫存進一步釋放,將支撐鉀肥價格維持高位,2022年上半年鉀肥價格仍有望保持高位運行。國家發改委上月也表示,今年春耕化肥供應是有保障的,但考慮到生產成本進一步大幅回落的難度較大,預計春耕化肥價格可能仍將高位運行。

企業忙擴產,碳酸鋰亦是焦點

因受制於鉀肥資源匮乏、開發技術難度大以及投入資金高等特點,在包括中國在内的全球鉀肥市場呈現出集中度高的格局。

在寡頭爭鋒的市場中,產品供需緊俏的背景下,產能便是「金子」,可以說當前「有鉀走天下」,這也是近年來國内幾大鉀肥生產商熱衷於擴產能和對外尋鉀的原因所在。

國内鉀肥市場的大哥是鹽湖股份(000792.SZ),其資源優勢稱霸國内市場。

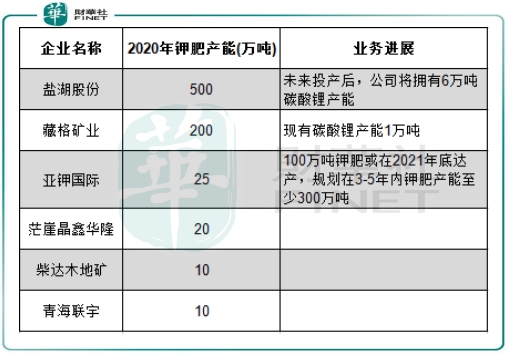

目前,鹽湖股份有在國内外有500萬噸/年的氯化鉀產能,在全球排名第五,國内市場份額接近80%。近年來新能源汽車迸發式增長,使鹽湖提鋰走向台前,擁有鹽湖提鋰技術和產能的鹽湖股份在資本市場上也被資本持續簇擁。

不過,拿下鉀肥產能第一的鹽湖股份並沒有在鉀肥領域進行擴產的計劃,而是將重心放在了應用於新能源汽車領域的碳酸鋰。

與鉀肥一樣,國内碳酸鋰價格也持續飙升,市場需求也十分旺盛,鹽湖股份當前正在擴充2萬噸電池級碳酸鋰項目、3萬噸電池級碳酸鋰項目的產能。公司在投資者互動平台表示:未來公司鉀板塊的發展更多是圍繞提高鉀產品附加值和「走出鉀」尋求鉀資源開發方面開展相關產業規劃。

而相較於磷肥和氮肥,開發一個年產能200萬噸的鉀肥礦山至少需要7年時間。不難看出,鹽湖股份看中的是產能彈性更大且市場景氣度更高的碳酸鋰領域,因資金有限,押注碳酸鋰是更為明智的選擇。

行業老二藏格礦業在2020年的鉀肥產能達到200萬噸,僅次於鹽湖股份。對於產能擴充方面,藏格礦業也與鹽湖股份一樣有著同樣的規劃。至今,藏格礦業未有鉀肥產能擴充的動作,但在碳酸鋰方面則動作頻頻。

近期,有消息稱,藏格礦業將與超級資源持有100%股權的阿根廷LagunaVerde鹽湖鋰項目開展投資合作,雙方將共同開發鋰礦資源。為了搶灘碳酸鋰市場,公司還自主研發了配套鹽湖提鋰工業化技術,對「鋰」的追求遠勝於「鉀」。

亞鉀國際在2019年才開始聚焦鉀肥業務,在2020年鉀肥產能僅有25萬噸,遠不及鹽湖股份和藏格礦業。但亞鉀國際在鉀肥領域的野心在國内讓人望塵莫及,在去年9月,公司披露其100萬噸鉀肥產能預計在2021年底達產,規劃在未來3-5年内鉀肥產能至少達到300萬噸。

東方鐵塔(002545.SZ)在近期也發佈公告,「氯化鉀擴產項目」地上建設工程舉辦了開工典禮儀式,公司「老撾甘蒙省鉀鎂鹽礦150萬噸氯化鉀項目一期工程(50萬噸)」項目已經全面啓動。

小結:當前,化肥市場正處於高景氣度週期,碳酸鋰也因新能源汽車市場發展而走向聚光燈下,國内幾大鉀肥生產上市企業也重新回到了資本市場的視野。

無論是在鉀肥領域,還是碳酸鋰領域的擴產,對鉀肥生產商來說都是增厚業績的好方向,投資者可持續關注該細分領域的投資機會。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)