於2月13日,矽料龍頭企業通威股份(600438.SH)在光伏產業鏈上遊領域企業中率先披露了2021年業績快報。

不出市場預料,通威股份2021年的成績單相當漂亮。年内,公司實現營收666.02億元,同比增長50.68%;歸母淨利潤82.03億元,同比增長大幅127.35%。

通威股份業務涵蓋飼料板塊及新能源板塊,後者又包括多晶矽及光伏電池業務。除了多晶矽業務,通威股份表示,其太陽能電池及飼料等業務板塊在年内也穩健經營,維持了較強的市場競爭力。

高盈利難挽股價頹勢,機構資金博弈激烈

對於2021年業績實現高增長的原因,通威股份表示:受益於下遊需求增長,高純晶矽產品供不應求,市場價格同比大幅提升,公司高純晶矽產能持續滿負荷運行,全年實現銷量10.77萬噸,同比增長24%,盈利大幅提升。

然而,在通威股份「666」的收入和再度刷新歷史記錄的盈利水平下,資本市場對此並不買賬。2月14日,通威股份股價震蕩下行,盤中一度跌近3%,最終收跌1.19%。而自去年9月份以來,通威股份股價持續回調,累計跌幅約40%。

值得留意的是,行業老二大全能源(688303.SH)在上月公佈了預計淨利潤翻超4倍的年度業績預告後,股價亦持續走低。行業老四新特能源(01799.HK)則在披露了同樣爆賺的成績單後,也僅在次日拉了一根大陽線,此後股價整體震蕩走弱。

有分析人士認為,2021年或許是國内矽料行業盈利的巅峰,隨著2022年行業迎來供需拐點,矽料價格下行或會導致矽料企業的盈利能力從高位跌落。這個隱憂,或許是造成矽料頭部企業近期股價表現不佳的原因之一。

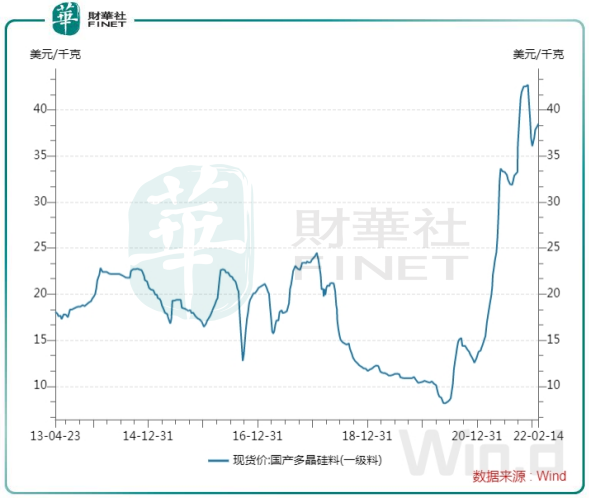

實際上,通威股份2021年以來的上漲,很大一部分原因是受益於多晶矽料價格的上漲,其價格從2021年初的不足9萬元/噸漲至目前超過23萬元/噸的水平。

財華社發現,進入去年三季度以來,已有機構在減倉通威股份,南方基金、諾德基金等在三季度減倉通威股份超過1000萬股。同花順數據統計,在2021年三季報,基金持倉通威股份的比例為10.24%,達到2020年以來季度新高,但到了2021年報,這一比例卻降至8.01%。

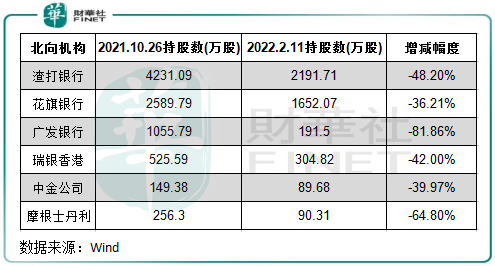

而北向機構資金對通威股份的博弈亦相當激烈。根據Wind數據統計,渣打銀行、花旗銀行、廣發銀行和摩根士丹利等機構都是減持通威股份的主力,其中僅渣打銀行一家自去年12月26日以來就減持超過2000萬股,減倉幅度接近五成。

若不是摩根大通和匯豐銀行等機構在近兩個季度持續加倉,恐怕通威股份近期的股價走勢更加難看。其中,摩根大通自去年10月底以來累計增持通威股份近3000萬股,持股比例提升至2.57%。

不過,儘管多空博弈激烈,但不少券商依然看好通威股份的盈利能力和股價表現。今年以來,已有至少6家券商給予通威股份「買入」評級,同時有5家券商上調通威股份2022年淨利潤。

產品量價齊升推高利潤,2022年還能延續嗎?

在2021年,光伏產業鏈上遊的矽料市場成為景氣度最高的細分領域,對於頭部矽料企業來說,可謂是躺賺。

因矽料產能存在擴充週期長,資金投入大等壁壘,直至目前上遊矽料的產能還未能滿足下遊光伏裝機旺盛的需求,這就造成了矽料市場迎來了量價齊升的歷史機遇。

不僅是通威股份在年報快報中有提到產品銷量和售價均上升,大全能源和新特能源在業績預告中也同樣提到這兩點。

上圖可以看到,2021年矽料價格雄起的大年,國產多晶矽一級料現貨價曾一度飙升幾倍至42.7美元/千克的歷史高位。而進入2022年以來,矽料依然在高價區間震蕩,節後,矽料價格還呈現出走高的趨勢。生意社多晶矽分析師近日認為,短期來看,光伏產業鏈仍處於上升期,節後下遊需求陸續啓動,這會進一步支撐矽料價格回暖。

在矽料價格快速上升的同時,通威股份的大量新產能剛好處於釋放期。去年大部分時間,通威股份多晶矽產能基本維持在8萬噸/年的規模,而到了去年四季度,隨著樂山二期及保山二期項目先後投產,公司產能提升至18萬噸/年,產能規模繼續穩居世界第一。

這些新增的大量產能,對於通威股份2022年的多晶矽產品銷量增量來說至關重要。在2021年,公司高純晶矽產能持續滿負荷運行依然供不應求,而2022年國内矽料市場供應依然偏緊的背景下,公司2022年業績有望繼續實現高增長。

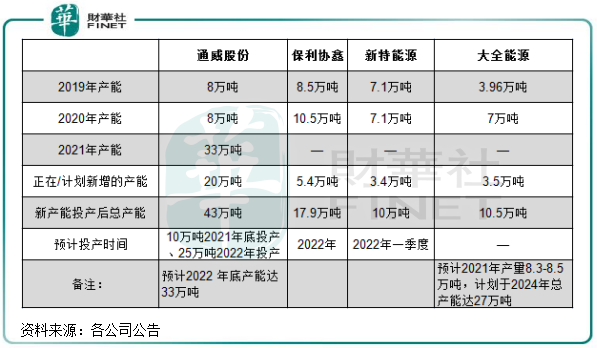

在2022年,通威股份、保利協鑫能源(03800.HK)和大全能源等多家企業將陸陸續續投入新產能,單是通威股份就預計今年年底高純晶矽產能將達到33萬噸。

儘管2022年矽料產能加大釋放,但矽料分會此前認為2022全年矽料將繼續保持相對緊平衡狀態。換言之,矽料價格在2022年或依然能堅挺,下降空間不大。中金公司近日的研報中也指,考慮到2022年行業緊缺程度大幅緩解,預計工業矽價格在2022年走勢可能前高後低,全年均價+~15%。

通威股份的產能在行業里一枝獨秀,今年上半年或可依靠規模優勢繼續享有量價齊升的機遇。到了下半年,能否以量補價繼續實現高增也成為我們關注的焦點。

顆粒矽來襲,生產成本優勢還能維持多久?

在我國多晶矽生產流程中,主要包括改良西門子法以及矽烷流化床法(即生產顆粒矽的工藝),其中2020年國内有高達97.2%的多晶矽生產均是採用改良西門子法。

當前,除了保利協鑫能源正大力採用矽烷流化床法生產顆粒矽外,國内主要的矽料生產商均使用改良西門子法生產多晶矽。

顆粒矽擁有「低排放、低能耗、低成本」的特點,目前,顆粒矽已將每公斤電耗降低到18kWh以下,相較改良西門子法電耗降低約三分之二,可有效降低度電成本。在2021年,保利協鑫能源的「黑科技產品」顆粒矽產出佔公司矽料總產量的約18%(不包含公司聯營公司的矽料產量),顆粒矽利潤優勢已初步顯現,其毛利率高於棒狀矽毛利率約15個百分點以上。並且,保利協鑫能源目前的顆粒矽已得到市場認可,去年就已簽下多個百億元級長單,累計包括顆粒矽在内的多晶矽產品訂單量已近60萬噸。

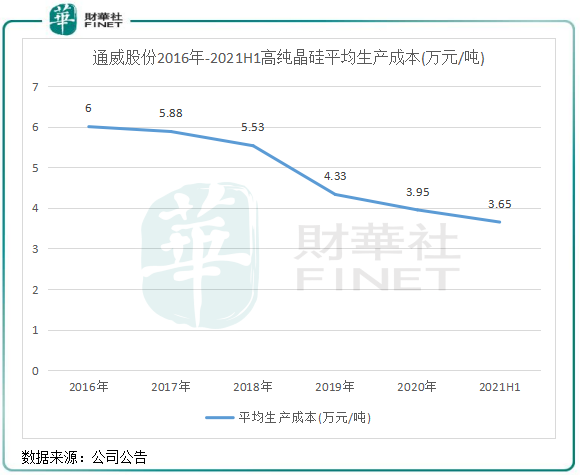

但因保利協鑫能源正處於大力擴充顆粒矽產能階段,其生產成本優勢還未顯現出來。在2021年上半年,其生產成本約為5.8萬元/噸,遠高於同期通威股份3.65萬元/噸的生產成本。

通威股份有多重優勢降低生產成本,其生產成本優勢在業内處於領先地位,包括生產基地佈局在低電價區域、規模化效應、生產工藝的優化以及精細化管理突出。根據財華社統計,2021年上半年,通威股份的高純晶矽業務平均生產成本為3.65萬元/噸,較2016年大幅下降近40%。

隨著新產能陸續投產,通威股份的規模效應有望進一步降低生產成本,從而提升其盈利能力。但目前市場對通威股份擔心的地方在於,保利協鑫能源的顆粒矽產能持續擴充的背景下,是否會對通威股份目前成本優勢帶來威脅?從而影響到未來訂單量的增長?畢竟保利協鑫能源已經拿下了不少矽片頭部企業的顆粒矽訂單。

有不少券商認為,矽烷硫化床法短期替代西門子法的可能性較低,生成的矽烷有易燃、易爆的突出特點和安全隱患,限制了矽烷流化床法的推廣使用。

為此,保利協鑫能源在回應調研時有提到:目前公司内部不擔心矽料品質問題,更關注量產進度及技術的保密,在2022年N型需求量増大的情況下,公司顆粒矽表現可能更好。

矽烷硫化床法未來能否替代西門子法不好推測,但保利協鑫能源在顆粒矽產能方面激進的擴張步伐也不容忽視,不排除會撼動矽料行業的格局。再者,預計矽料價格在今年下半年開始或會出現下行,而生產成本是否足夠低,也對矽料企業的盈利能力造成重大影響。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)