缺「芯」帶動一眾上市晶圓代工廠商業績創新高。繼台積電(TSM.US)、聯電(UMC.US)華虹半導體(01347.HK)等代工企業公佈創紀錄的業績後,中芯國際(00981.HK,688981.SH)也公佈了創紀錄的2021年第4季業績。

但是值得注意的是,在公佈業績之後的交易日,中芯國際的A股股價僅微漲0.51%,收報51.46元人民幣,與其52周低位49元人民幣僅差5%;H股則收報20.15港元,上漲2.49%,較其52周高位30.80港元仍折讓35%。

相信大家最想知道的是,中芯國際的股價是否有希望反彈。

缺芯的問題並非現在才顯現,對代工廠的業績推動作用早已被資本市場消化,這也是代工股在2021年中和下半年曾一度大漲至高位的原因。在公佈業績之後,即使業績如預期一樣創出新高,市場亦似乎失去了激情。

台積電就是最佳例子。於2022年1月13日公佈2021年第4季業績之後,台積電的市值蒸發逾1050億美元,大約相當於1.6個中芯國際(按A股總市值4067億元人民幣計算)。

在追漲的時候,市場看好台積電的理由是缺芯、龍頭、產能擴張……

下跌時,市場對於台積電的前景憂慮主要基於幾點:來自英特爾等的競爭加劇,產能擴張或跟不上結構性需求的變化。

漲和跌都總有理由,可見盲目揣摩市場先生的情緒並不明智,關鍵還在於上市公司的資質是否經得起時間和市場波動的考驗。

摒棄偏見和過分樂觀,我們來客觀分析中芯國際最新一期的業績表現和前景展望。

中芯國際第4季及全年業績表現

在業績發佈會上,中芯國際的管理層很務實地指出:該公司的發展面臨機遇與挑戰,全球範圍的缺芯潮和當地化生產的旺盛需求為其帶來了難得的機遇,同時某些限制又設置了眾多障礙,對其先進制程的產能擴張帶來一定的影響。

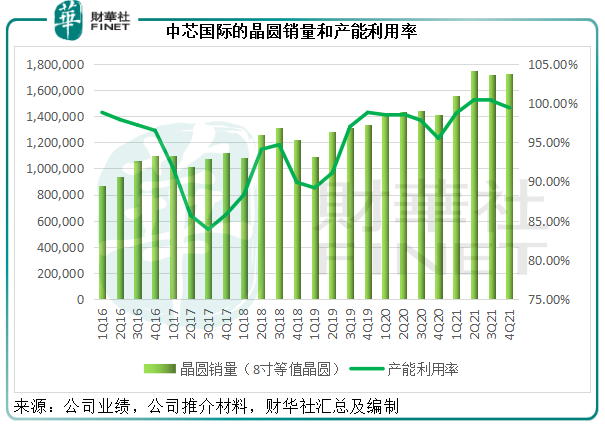

2021年第4季,中芯國際的月產能按季上升4.57%,至62.1萬片8英寸約當晶圓。產能利用率繼續爆滿,達到99.4%,8英寸約當晶圓銷售量同比增長21.7%(按季增長0.2%),至172.34萬。見下圖,在最近三季,中芯國際的付運量均遠超往年。

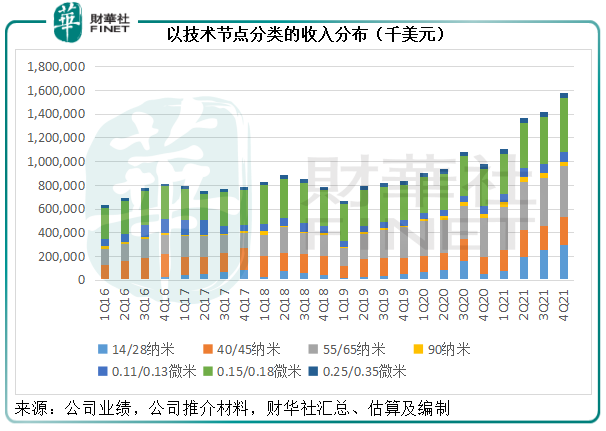

除了銷量增長外,晶圓的平均售價也得到了提高,這包含兩個驅動力:1)供不應求帶來的加價,以及2)產品組合優化——定價較高的先進節點產品佔比提高。

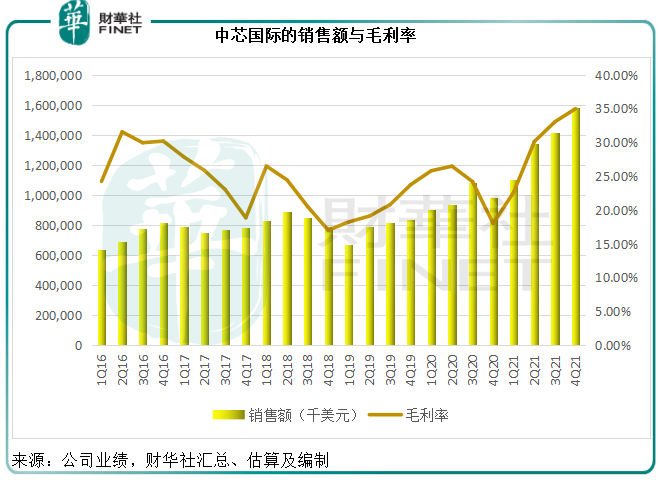

在價量齊升的帶動下,中芯國際的2021年第4季銷售額同比增長61.05%,至15.80億美元(按國際會計準則編制,下同),創紀錄新高。第4季毛利率按年提高了16.96個百分點,至34.98%,亦創下歷史新高,得益於平均售價的提高。

第4季經營利潤同比大增23.4倍,至4.2億美元,主要得益於收入規模的大幅提高以及經營開支的下降;股東應佔利潤同比增長107.66%,至5.34億美元。

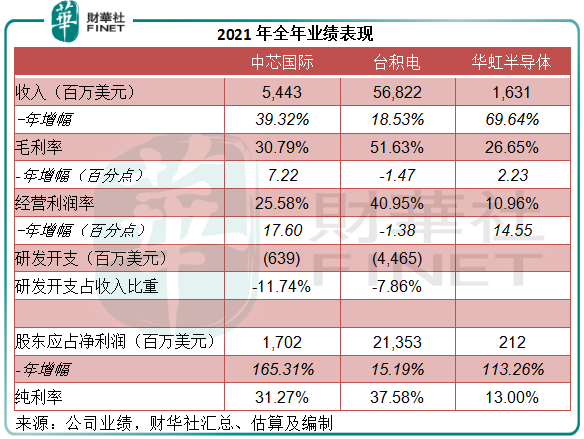

2021年全年業績來看,中芯國際的銷售額按年增長39.32%,至54.43億美元;毛利率按年提升7.22個百分點,至30.79%。銷售額及毛利率均創新高,應主要得益於晶圓銷量及平均售價的提高。

全年經營利潤同比增長3.46倍,至13.93億美元,主要得益於收入和毛利率的提高,加上研發開支和銷售及推廣開支的下降。年度股東應佔利潤按年增長1.38倍,至17.02億美元。

中芯國際與同行的業績比較

從以上的數據可以看出,中芯國際的2021年第4季及全年業績表現不俗,收入規模及毛利率均創歷史新高,淨利潤亦見倍增。

事實上,其他代工同行在同一時期也有創紀錄的業績表現,並非中芯國際獨美。

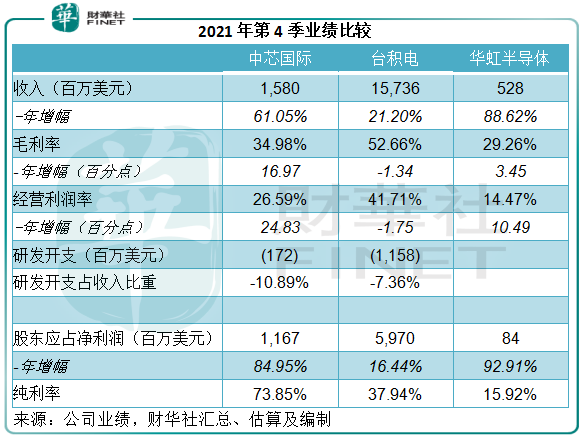

見下表,與台積電相比,中芯國際的收入增長幅度和盈利能力改善能力都遠遠優勝,但需要注意的是,台積電的收入基數遠超中芯國際,所以增長速度相對來說沒那麽快,但增長幅度十分驚人,年增27.53億美元,已相當於中芯國際全年收入的1.7倍。

此外,台積電在先進制程的產能方面幾乎無人能敵,所以其毛利率即使有所回落,仍遠超其他代工廠,高高在上的地位一時間難以被撼動。

值得注意的是,中芯國際能取得如此高的淨利潤,主要得益於1.37億美元的投資收益,相當於其淨利潤的25.63%。

與收入規模較小的華虹半導體相比,中芯國際的收入增速稍低,不過毛利率和經營利潤率仍佔有優勢。

2021年全年業績,中芯國際的毛利率和經營利潤率增幅都優於台積電和華虹半導體,淨利潤增長幅度也是三家代工廠中的最高。

前景怎麽看?

產能投資是代工廠們未來幾年最重視的内容,因為代工廠目前幾乎都以全產能運作。

2021年全年,台積電的資本開支為300.4億美元,2022年的資本支出投入規模或為400-440億美元,其中七八成將用於2nm等先進制程,一成用於先進封裝,其餘用於成熟制程。

筆者匯總計得,華虹半導體的2021年全年資本開支或為9.39億美元。其管理層展望2022年將加快推進12英寸生產線總產能至9.45萬的擴產,預計於第4季逐步釋放產能。目前華虹半導體在上海有三座8英寸晶圓廠,月產能約18萬片,在無錫有一座月產能6萬片的12英寸晶圓廠。由此可見,華虹半導體未來將發力12英寸晶圓,產能提升幅度或達50%以上。

中芯國際的2021年第4季資本開支為21.3億美元,同比上升59.79%,全年資本開支達45.16億美元。該公司計劃於2022年作出50億美元的資本開支,是2021年全年的1.11倍,按照業績發佈會上管理層透露的信息,將用於以下三方面:

(1)在建的上海臨港、北京和深圳三個新生產基地。

據管理層,上海臨港新廠於2022年初開始動工,北京和深圳兩個項目穩步推進,預計今年年底投入生產。2022年,其計劃產能的增量將多於2021年。

2021年,其8英寸產能增幅超過4.5萬片,12寸晶圓的增幅也超過1萬片,等效成8英寸是10萬片多一些。管理層預計到2022年,等效成8英寸的產能或在13萬片-15萬片之間,且12寸增幅將遠超去年。值得注意的是,其預計今年增加的產能更多是在工藝比較復雜的節點,這或意味著產品平均售價將繼續提高,但每片的資本開支或比去年高一些。

如此看來,產品的平均售價或見改善,但由於資本開支會增加,折舊開支也會增加。

不過,管理層表示在進行資本開支規劃的時候,會考慮到投產後折舊開支的影響以及對收入的預測,預計2022年的折舊開支會超過20億美元(2021年全年為18.69億美元,佔總收入的32.17%)。所以他們預計2022年的毛利率不會低於去年。

除了上述三個新廠房外,中芯國際在上海張江區也有產能建設,資本開支也會用來投資這個項目。

(2)到位的設備。

(3)長周期的設備,在購買的時候要交預付款,也考慮到當期的資本開支中。

對於2022年的展望,管理層認為,2022年承接前一年的旺盛市場,有機遇也有挑戰:

手機和消費類市場缺乏發展動力,成為存量市場,供需逐步達到平衡;物聯網、電動車、中高端模擬IC等增量市場,存在著結構性產能缺口;射頻、微控制器、電源管理等應用平台,需求依然旺盛。未來從單純產能供給市場,轉向創新和客戶體驗、服務驅動市場,將更加考驗公司的戰略定位、技術創新速度、產品平台的質量與完備性,以及客戶的黏度。

從正面來看,中芯國際會通過這些新產能的投入,繼續把握缺芯以及本地化生產趨勢轉變的機遇。

為應對產業結構轉變的挑戰,管理層提到中芯國際會從兩個方面做功夫:

(1)優先跟有競爭力的客戶打交道,然後開發特殊的技術來保證他們的產品有客戶體驗、有技術創新、有性能保障等,來簽訂長約鎖定價格;

(2)中芯國際的客戶非常多元化,平台也多,在出現這些變化時,其產能可以及時進行產品結構調整,適應需求結構的變化。

例如中芯國際提到,雖然其代工業務的市場份額只有大約6%,但客戶數量最多,遠超同行。與此同時,其產品平台的種類也差不多是最多。

其在建產能目前分為三塊:1)8英寸,同行並沒有增加8英寸的產能,所以中芯國際在這方面著墨頗多;2)12寸,其90nm到22nm用的設備基本型號大致相同,可以在這個區間選擇產能分配,例如55nm設備可以做40nm等,只是工藝步驟不一樣,但有轉換的靈活性;

(3)FinFET,應用平台和客戶比較多,能做好多元化。

也就是說,憑借為數眾多的客戶、多樣化產品平台,以及產能配置和適用的多樣性,中芯國際可通過靈活應變,來緩衝行業需求結構轉變的風險,這是其面對挑戰的應對之策。

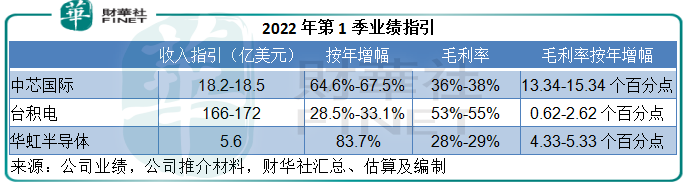

從提供的2022年第1季業績指引來看,中芯國際對自身的短期展望還是挺樂觀的,見下表,收入和毛利率指引所暗示的增幅都優於同行,也勝於2021年第4季表現,意味著在新的財季,中芯國際的收入和毛利或續創新高。

如此看來,其短期前景不俗,只取決於情緒化的市場先生何時能看清。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)