在千元關口左右徘徊的特斯拉(TSLA.US),再發佈創紀錄的季度及全年業績。

季度盈利大增7.6倍

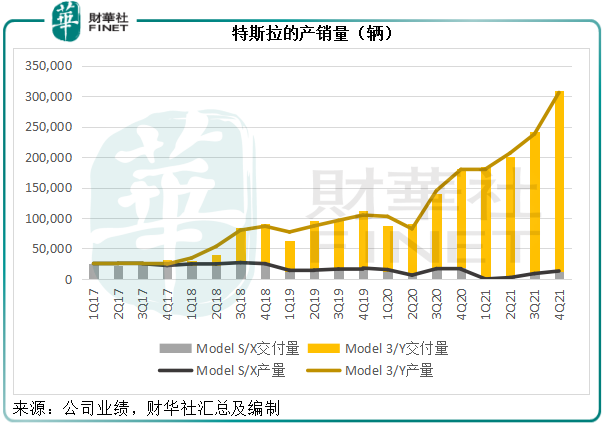

2021年第4季,Model S/X的產銷量分别按年下降19%和38%,至1.31萬輛和1.78萬輛;而Model 3/Y產銷量則分别按年大增79%和84%,至29.27萬輛和29.69萬輛。季度總產量同比增長70%,至30.58萬輛,交付量則按年增長71%,至30.87萬輛。

從數據可見,第4季的產量仍未跟上交付量,難怪特斯拉一直強調增產!增產!增產!

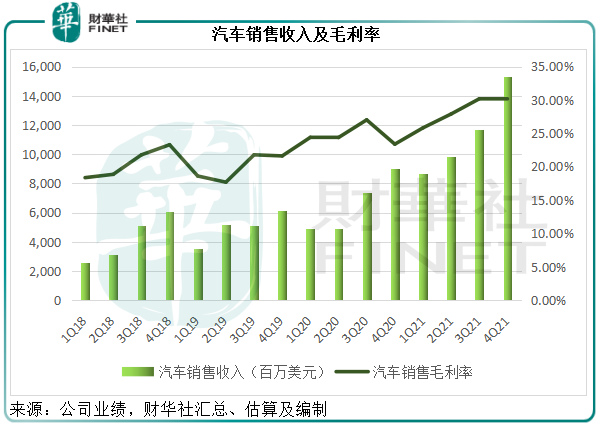

受交付量增長帶動,特斯拉第4季的汽車銷售收入同比增長69.79%,至153.39億美元,佔總收入的86.57%,季度總收入同比增長64.92%,至177.19億美元。

隨著量產規模的擴大,汽車銷售的毛利率也持續改善,第4季汽車銷售毛利率按年上升6.93個百分點,至30.31%,見下圖。

規模效應繼續擴大,第4季股東應佔利潤同比大增7.6倍,至23.21億美元;扣除非經常性款項的非會計準則股東應佔利潤則按年增長2.19倍,至28.79億美元。

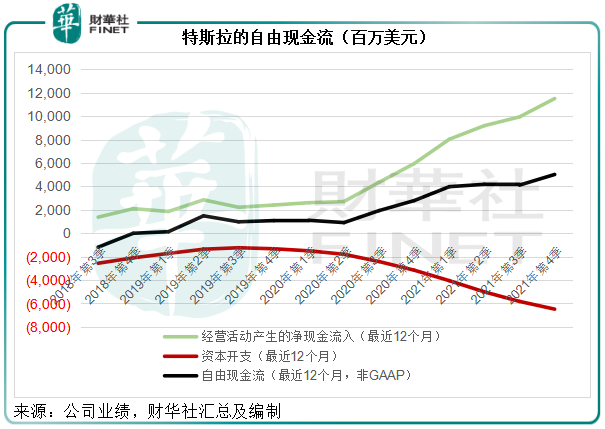

2021年第4季,經營活動產生的淨現金流入(最近12個月)按年大增93.45%,至114.97億美元;資本開支(最近12個月)按年上升1.05倍,至64.82億美元;自由現金流同比增長80%,至50.15億美元。

從下圖可見,特斯拉的自由現金流持續攀升,反映其強勁的經營活動現金流入在抵消掉資本開支後持續為其積累現金儲備。截至2021年12月31日,特斯拉持有現金及現金等價物175.76億美元,相當於其總資產的28%,是其工廠及設備資產值的93.07%,該公司應有足夠的財力應付大型投資。

全年利潤再攀高峰

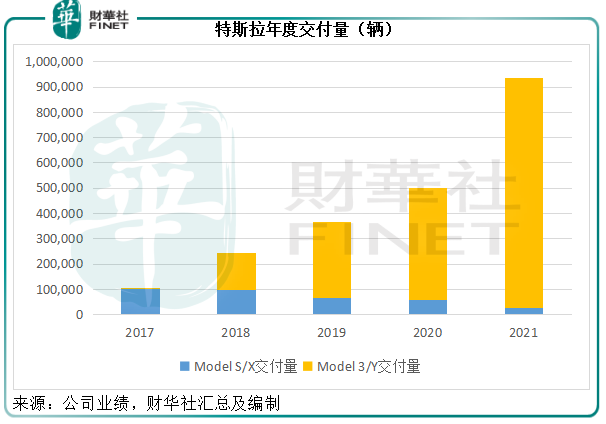

全年來看,Model 3/Y產銷量分别按年增長99.16%和105.92%,至90.6萬輛和91.1萬輛,電動汽車總產銷量分别按年增長82.53%和87.40%,至93萬輛和93.6萬輛。

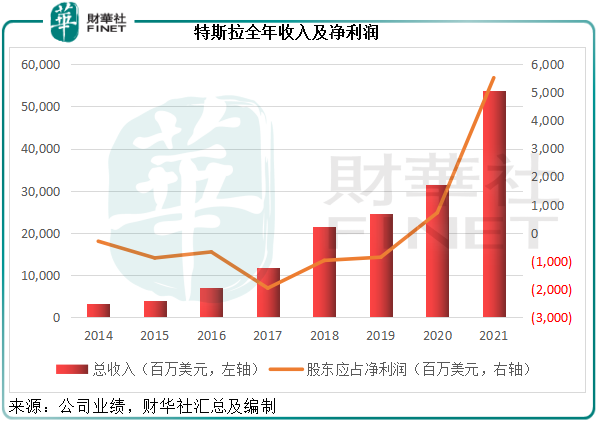

受交付量增長帶動,特斯拉的全年汽車銷售收入同比增長74.11%,至455.9億美元,總收入同比增長70.67%,至538.23億美元。

在汽車銷售業務毛利率提升4.12個百分點的帶動下,其整體毛利率上升了4.26個百分點,至25.28%。

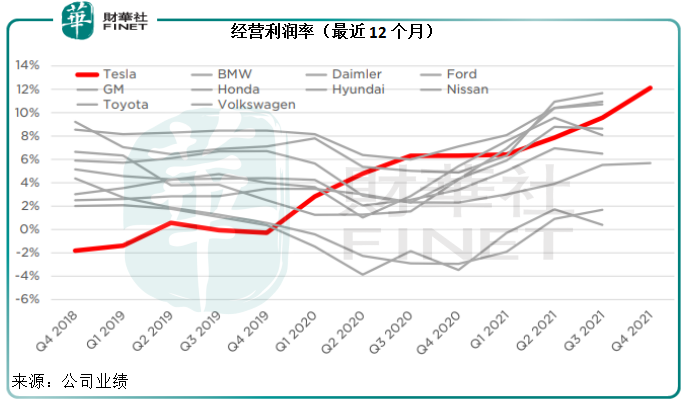

研發開支佔收入的比重按年上升了0.09個百分點,至4.82%;行政開支佔比則在收入規模擴大的攤釋下,按年下降了1.58個百分點,所以特斯拉的全年經營利潤率進一步提升了5.8個百分點,至12.12%,其中第4季的經營利潤率創下紀錄新高,達到14.75%,亦超越了傳統車廠的表現,見下圖代表特斯拉的紅線。

受此帶動,特斯拉2021年全年股東應佔利潤同比增長6.65倍,至55.19億美元,扣除非持續項目後的非會計準則淨利潤則按年增長2.11倍,至76.4億美元,再創紀錄新高。見下圖。

面對如此強勁的增長和如此優異的年度業績,特斯拉的CEO馬斯克卻表示短期内不推新車型,那特斯拉到底在忙啥?

忙增產

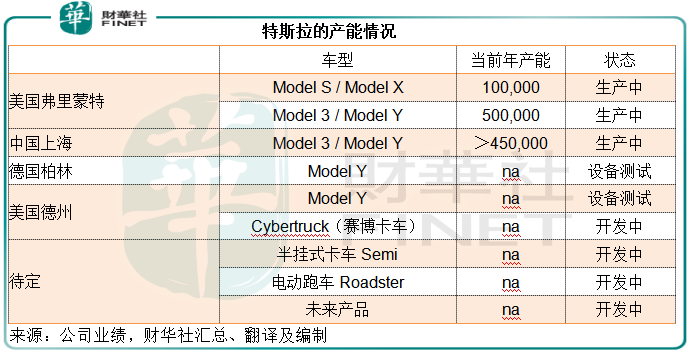

目前特斯拉已經投產的超級工廠有兩個,分别為美國加州弗里蒙特工廠和上海超級工廠,其中加州工廠的產能為:10萬輛Model S/Model X和50萬輛Model 3/Model Y;上海超級工廠的年產能為超45萬輛Model 3/Model Y。

換言之,特斯拉2021年Model S/Model X產能使用率為24.39%,Model 3/Model Y產能使用率或達到95.37%。

供應鏈斷裂導致材料供應緊張,以及「缺芯」問題,固然是其產量跟不上訂單堆積速度的原因,產能亟需擴展恐怕亦是制約其加快發展的一個重要原因。

馬斯克在業績發佈會上表示,全年銷售增長可輕松維持50%的增幅,這意味著2022年的全年交付量或達到140.4萬輛,上海和加州工廠合共105萬輛的年產能顯然已跟不上馬斯克的節奏。

不過,美國德州工廠和德國柏林工廠的投產日期已近在咫尺。

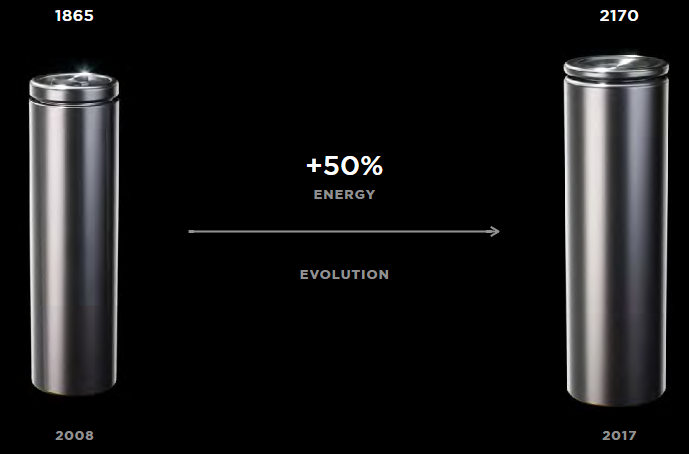

其中柏林工廠正等待當地的生產批準,獲批後特斯拉將可開始在歐洲交付德國制造汽車,第一批汽車將使用2170電池(前兩個數字為電池直徑,後兩個數字為電池長度)。

相對於過去的1865,2170電池能量密度更高,不過還有更好——4680電池。

在電池焦慮的感召下,萬眾期待的特斯拉4680電池已箭在弦上,電池容量提升5倍,續航里程高出16%,倍率性能提升6倍,成本更較2170電池降低14%。

千呼萬喚下,4680有了新消息。特斯拉表示,德州工廠將在本季按計劃交付第一批配備新一代加州生產4680電池的車輛。

除了即將投產的德州工廠和柏林工廠外,特斯拉還計劃將加州工廠的產能擴張至60萬輛以上。馬斯克還透露,該公司將於2022年物色新工廠地點,正式公告可能在今年年底前發佈。

忙研發

研發什麽?全自動駕駛。在一個季度之内,該公司就更新了七次全自動駕駛(FSD)測試軟件。

特斯拉指,全自動駕駛軟件仍是其聚焦的一個重要領域,未來軟件相關收益將可提升整體的盈利能力。

馬斯克「個人猜測」:特斯拉車輛可在今年實現全自動駕駛功能,目前司機需要在駕駛座監控。他認為,「Robotaxi」(機器人出租車),尤其通過軟件升級實現自動駕駛,將成為「歷史上最有價值的資產增值」,「與Robotaxi和自動駕駛相比,其他一切都黯然失色」。

特斯拉目前在美國的全自動駕駛測試車輛已增至接近6萬輛,高於去年9月底的過千輛。特斯拉表示其一直在公路上測試經過改進的自動駕駛軟件,不過當地傳媒指,這些測試或遭到聯邦車輛安全監管機構的調查。

除此以外,對於被延遲的Cybertruck,馬斯克表示特斯拉仍在推進即將應用到這款電動皮卡車中的新技術,並會在新技術與價格可負擔程度之間找取平衡點。馬斯克說:「儘管技術令人歎為觀止,我比較關心的還是如何讓Cybertruck的價格更加親民」。

結論

由此可見,特斯拉確實挺忙的,現有車型絡繹不絕的訂單,應足以撐起它的2022年增長目標。

那麽特斯拉還有可能回到千元嗎?

短期而言,特斯拉的股價表現更多是受美國貨幣政策以及華爾街投資氣氛的影響,近在咫尺的千元大關隨著資金的「潮漲潮退」隨便逛一逛應該不成問題,只在於特斯拉的基本面能否長期支持當前的高估值。

特斯拉現價937.41美元,對應市值9414億美元,相當於2021年全年非會計準則淨利潤76.4億美元的123倍。以此除以特斯拉2021年的淨利潤增幅211%,PEG為0.58倍,不算貴(理論上1倍為合理水平),特斯拉強勁的盈利增長似乎能夠撐起這一估值。

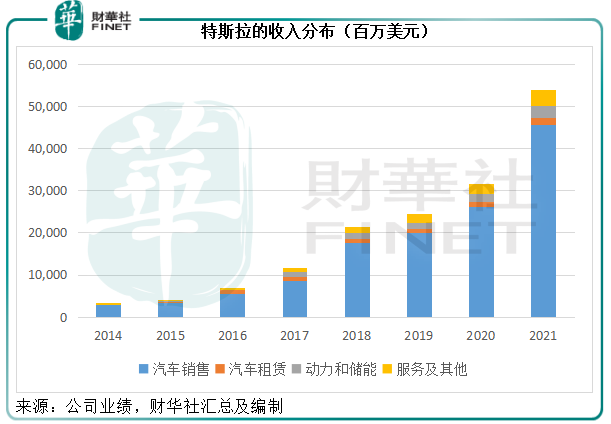

見下圖,汽車銷售是特斯拉最主要的收入來源。不過隨著銷售的增長,其他外圍業務的貢獻也在增加,從下圖可見,基數較低的汽車租賃、動力儲能、服務及其他收入,在2021年也有較大幅度的增長,增幅分别為56.08%、39.87%和64.87%。

隨著汽車銷售收入的提高,用戶的擴大,對後續服務和特斯拉其他產品的需求也將得到帶動,其他業務的收入增長或會後來居上。

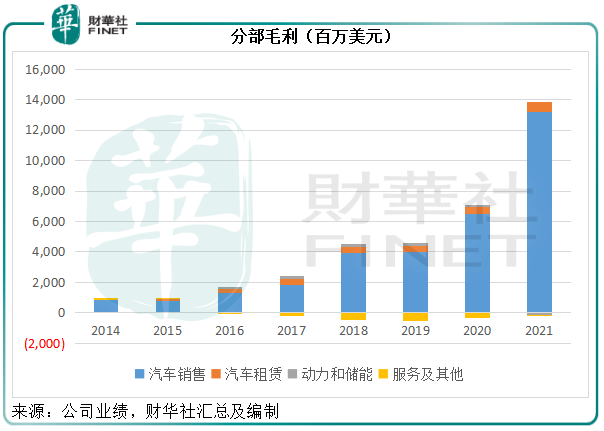

見下圖,2021年其他業務的毛利/毛虧也有所改善,其中汽車租賃維持40%以上的水平,高於汽車銷售業務的毛利率,服務及其他分部毛虧進一步縮減,抵消了動力和儲能虧損擴大的影響。隨著收入規模的擴大,其整體利潤率進一步改善並非沒有可能。

不過,風險仍橫亘在那里——供應鏈和「缺芯」問題。

馬斯克在業績會上表示,預計特斯拉在2022年仍面臨「缺芯」問題,所以該公司將不會在今年推出新車型,但同時表示特斯拉並沒有閑著,將專注於研發工程和技術,為未來推出新車型做準備,並預計芯片問題會在今年年底或2023年緩解。

如果這些問題得不到解決,特斯拉的錦繡前程將受到牽制。此外,今年年初特斯拉在美國召回47.5萬輛汽車,相當於2020年全年交付量的95%,也讓人憂慮。就看其估值能不能經得起這些考驗。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)