火了大半年的新能源賽道稍作喘息。然而此起彼伏,那邊廂傳統能源正重振旗鼓、邁步向前。

在全球經濟復蘇的展望下,油價重返七年高位,中國最大的油氣生產商中國石油(601857.SH,00857.HK)亦預計,其2021年全年收益或創近七年同期最好水平。

中石油全年或多賺逾千億

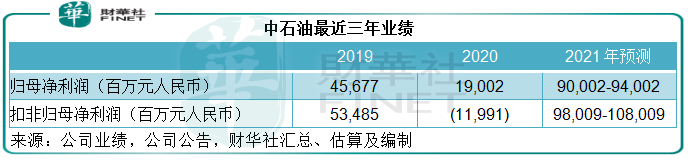

中石油預計,2021年(按中國會計準則編制,下同)歸母淨利潤將增加710億元(單位人民幣,下同)-750億元,增幅374%-395%;與2019年同期相比,將增加443億元-483億元,增幅97%-106%,兩年平均增長40%-43%,創近七年同期最好水平。

中石油的2019年和2020年歸母淨利潤分别為456.77億元和190.02億元,這意味著其2021年全年歸母淨利潤或達到900.02億元-940.02億元。

該油氣巨頭預計,扣非歸母淨利潤較2020年相比將增加1100億元-1200億元。

筆者留意到,中石油在油價颠簸得最厲害的2020年仍能維持賬面利潤,主要得益於重組以組建國家管網集團所產生的收益469.46億元,如果扣除這筆一次性款項,中石油其實錄得虧損,其2020年的扣非歸母淨虧損為119.91億元。

若按照中石油提供的預測數據計算,則其2021年扣非歸母淨利潤或達到980.09億元-1080.09億元,較疫情前的2019年扣非歸母淨利潤534.85億元高出83.25%-1.02倍。

2021年前三季,中石油的歸母淨利潤和扣非歸母淨利潤分别為751.22億元和682.44億元,最新的預增數據意味著中石油的2021年第4季歸母淨利潤或達到148.8億元-188.8億元,按年增長66.48%-111%,較2019年第4季增長77.25%-125%;2021年第4季扣非歸母淨利潤或達到297.65億元-397.65億元,按年增長165%-255%倍,較2019年第4季高出132%-210%。

由此可見,中石油的2021年業績表現相當理想。

然而,其股價的漲勢卻並未跟上業績增長。

中石油這兩年的股價表現

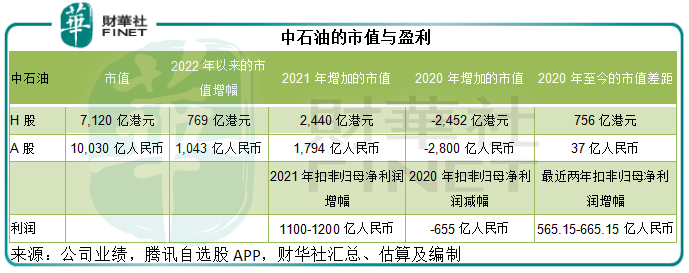

受業績預增帶動,中石油的A股和H股股價單日均漲約2%。但是如果將時間線拉長,會看到與兩年前相比,其股價差距不大。

當前的H股股價3.89港元較2020年初股價3.48港元僅高出11.78%,市值相差756億港元(約合617億元人民幣)。

A股現價5.48元,市值已重上萬億元,達到10029.6億元,較2020年初的市值9992.95億元僅高出37億元。

但2021年的扣非歸母淨利潤卻比2019年高出565.15億元-665.15億元,超出市值(尤其A股)的增幅,這是否意味著中石油的股價仍有進一步上漲的空間?

我們先來看看中石油2021年業績大增的原因。

低基數、高需求、油價反彈帶動業績增長

中石油指業績預增的原因:2021年國際油價持續震蕩上行,國内宏觀經濟穩定復蘇,油氣產品需求同比增長,為其平穩發展提供了支持。

相信大家對於2020年初全球疫情蔓延期間的油價下挫仍心有餘悸:產量不變,但全球經濟活動停滞導致需求下滑,原油庫存大增。忽然在某一天,大家發現已經沒有地方存放原油,儲存成本直線上升甚至超出油價,油價陡然下挫,一些地區的期貨價甚至跌至負數水平,嚴重打擊了勘探和生產業務。

理論上來說,低油價應有利於煉油商,但在全球經濟活動停滞的環境下,成品油需求也顯著收縮,而維護成本卻高企,許多資金不足的小型運營商陷入危機,石油行業一夜之間跌入熊市。

勘探與煉油業務經營溢利佔比分别達到34.9%和25.1%(2021年上半年業績)的中石油也未能幸免,2020年上半年扣非歸母淨虧損達到317.9億元。

不過,中國的經濟韌性極佳,2020年下半年起即逐漸恢復。在需求反彈的帶動下,中石油也迅速扭虧為盈。

所以,2021年業績的按年強勁增長,部分原因與2020年對應時期的低基數有關。

中石油的業務貫穿勘探、生產、煉油、化工品到銷售全鏈條,其中勘探與生產業務規模為行内最大,也是中石油最主要的盈利來源、產業鏈的開端。

2020年上半年生產活動停滞加上全球原油價格下滑,中石油的收入及盈利自然遭受沉重打擊。

隨著2021年國内經濟步入正軌,需求顯著回升,中石油的生產也恢復正常。

值得注意的是,2021年疫情負面影響逐步消化,各國經濟活動也慢慢恢復,但主要產油國OPEC(石油輸出國組織)及其盟友(包括俄羅斯)依然預期需求不足以支持增產,並未因應經濟復蘇而調整增產的步速。

但是中國的經濟反彈力度驚豔世界,全球需求增幅超出主要產油國的預期,供求缺口進一步擴大,帶動原油價格在2020年上半年見底反彈後一路狂飙,現報84.48美元(佈油),曾一度突破85美元/桶,為2014年下半年以來的高位水平。

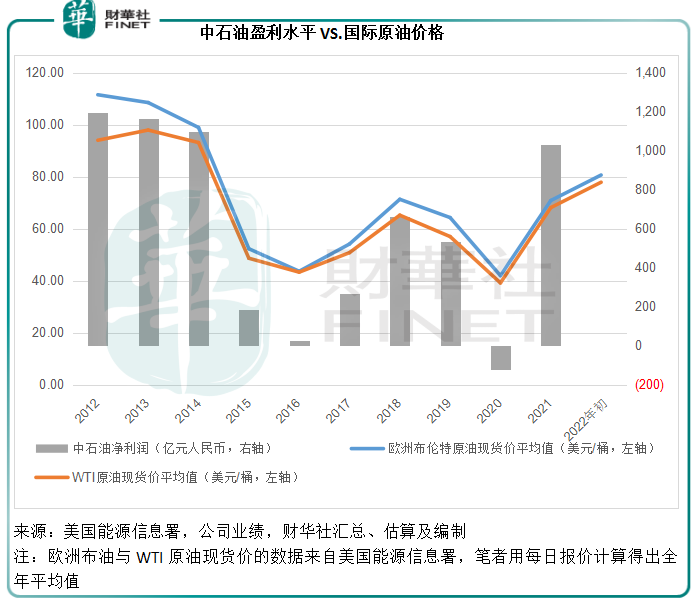

見下圖,中石油盈利水平與國際原油價格的走勢呈正相關——在油價於2016年和2020年跌至低位時,中石油的盈利顯著下滑甚至出現虧損;反之亦然,當油價上漲時,該公司的盈利向好。

油價向好的正面影響不僅體現在勘探和生產業務的價值提升方面,還是整條產業鏈生機勃勃的體現——意味著對成品油、化工品等石化產品的需求殷切,提振了生產積極性。油價向好、國内需求激增,作為國内最主要的油氣供應商之一,中石油自然受惠。

這就是中石油2021年業績強勁增長的原因,那為什麽它的股價表現卻提不起勁?這要從產業前景說起。

石油產業前景

疫情後,經濟重啓加上出行恢復——作為最重要飛機燃料的燃料油需求將大幅增加,對油品的需求量有望得到支持。

如果按照OPEC+的增產路徑,產油國的2022年原油產量或將恢復到疫情之前的水平。另一方面,在2020年被市場淘汰了大批運營效率欠佳的運營商後,美國的整體石油產業效率或得到優化,一旦增加原油出口量,將令全球供應量大增,對原油價格構成壓力。

美國能源信息署預計,美國、OPEC和俄羅斯(三個地區合共佔全球原油供應量的84%)將增加產量,帶動2022年全球油品產量增加5.5百萬桶/日。

產量增加,同時消費量增長放緩,將令全球油品庫存量上升,對油價構成壓力,所以該署預計,原油價格將從2021年第4季的高位回落,2022年佈倫特原油價格或跌至每桶75美元,到2023年則跌至每桶68美元。

這或意味著在2021年的高基數對照下,中石油未來兩年的業績表現未必能像2021年那般輝煌。

更長遠來看,新能源發展已成為世界各國的要務,我國提出碳中和和碳達峰目標,並積極推進相關的工作安排,石化能源或將逐漸讓渡於清潔能源。

中石油的天然氣業務發展成熟,而且還會大力加強,或可把握這一機遇;另一方面,中石油亦在探索新能源發展,例如加大對二氧化碳回收利用和運輸技術研究,推進「屋頂光伏」試點,規劃「零碳」庫站轉型等。

即便如此,作為中國規模最大的石油勘探商和供應商,新能源的替代,依然會對其既有的業務優勢構成競爭。

在如此不利前景下,可以理解市場對其估值顯得較為保守。中石油要突破估值魔咒,或需要在新能源發展方面下功夫,以第二條成長曲線說服投資者。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)