在顔值經濟方面,中日韓三國三分天下,各有千秋:

韓國是整容大國,日本是化妝大國,中國則是美顔大國……

在中國,近幾年來美顔經濟大行其道,年輕姑娘們在短視頻平台上美顔一開,平台立即就增添了許多人氣與活力。

但問題是,姑娘們不可能永遠生活在網絡上,網絡上的虛榮心在現實中行不通,且化妝也未必能讓一個人變成真美人。

於是,在支付能力顯著提升的背景下,越來越多的年輕姑娘和小夥子為資本製造出了一個大風口:醫美。資本對此積極響應,國產「玻尿酸」、「少女針」和「肉毒素」等產品相繼上市,醫美機構也如雨後春筍襲來,醫美千億市場成功誕生。

國内醫美電商平台新氧(SY)數據顯示,2021年中國醫美產業規模估計將達到1846億元,同比增長21.6%,遠高於很多細分的消費市場規模增速。不可否認,以90後為主的年輕人共同築起了這塊千億級規模的市場。

野蠻增長,監管出擊

醫美,是通過手術、藥物和醫藥器械等醫學技術對人的外貌或身體形態進行提升、修復以及再塑的美容方式。

從這方面看,醫美屬於消費行業,本質上是我國消費升級中的一環,同時兼具醫療屬性和消費屬性,兩者合一,造就了我國經濟的又一個「新生力量」。

但我國醫美行業滲透率在2019年僅為3.6%,而發達國家這組數據普遍超過10%,韓國則達到了20.5%。由此可以看出,國内醫美市場是一片大藍海,金礦很大,大到吸引了各色各樣的「採礦人」。

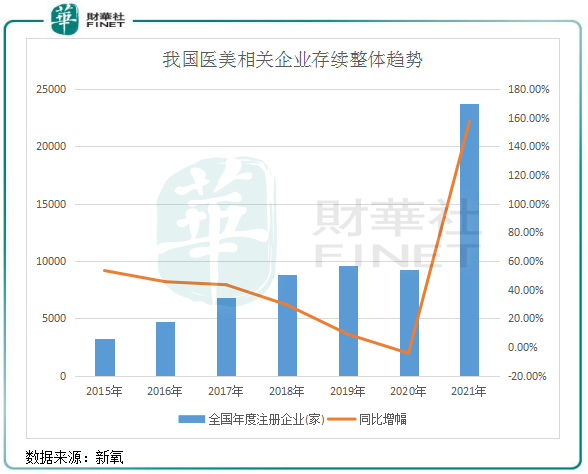

新氧數據顯示,2021年我國新增註冊醫美相關企業高達23764家,同比飙升157%,醫美市場變得熱鬧非凡。

但同時,狂歡滋生無序,我國醫美市場仍處於野蠻增長階段,私人診所佔據市場主導地位,行業亂象叢生。根據更美白皮書,我國「黑診所」等不合規的機構超過了6萬家,是合規機構的好幾倍。虛假宣傳、非法從醫等亂象不斷在坊間盛傳,甚至華韓整形、醫美國際(AIH)和麗都等頭部醫美機構都曾被曝出患者出現「整形變醜」、虛假廣告和非法行醫等醜聞。

這種現象,與2021年陷入内卷的在線教育市場有幾分相似之處,結果政策一紙下發,該市場一秒入冬。

而醫美市場在2021年也步入了大整頓之年。2021年6月,八部委聯合印發了《打擊非法醫療美容服務專項整治工作方案》,提出強化醫療服務質量和安全管理,嚴厲打擊非法醫療美容活動;針對真假難辨的醫美廣告市場,《醫療美容廣告執法指南》在2021年11月發佈,成為醫美行業強監管以來首次法規層面的指導。

這兩個文件,從服務質量、安全管理和廣告營銷等一係列運營給醫美市場帶來一場重擊,不難看出監管層對行業合規化、健康化發展的重視。

與在線教育市場一樣,隨著監管重拳出擊,相關上市企業股價隨之應聲下挫。

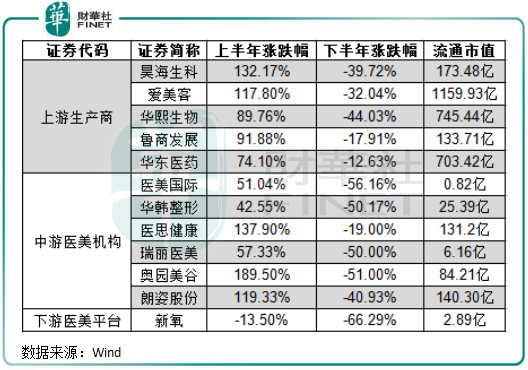

以2021年年中為中間線,醫美市場上市企業上演了冰火兩重天的景象。上半年,醫美上遊生產商和中遊醫美機構的一些頭部企業股價漲勢淩厲,昊海生科(688366.SH)、愛美客(300896.SZ)、奧園美谷(000615.SH)和朗姿股份(002612.SZ)等5股的股價更是翻倍。

而《打擊非法醫療美容服務專項整治工作方案》出台後,醫美股一夜變天,上演了資金大逃亡的一番景象,上述10餘家企業股價均大幅下挫,多股慘遭腰斬。

東興證券指出,政策短期或將對行業供需兩側產生一定影響,需求端會受到廣告、醫美貸相關整治的衝擊,供給端則是重點整治非正規機構,但長期看,隨著非正規機構和產品的出清,行業供給端集中度有望加速提升,將利好頭部機構。

跨界者蹭熱鬧,行業格局生變

醫美行業不僅市場龐大,還因為有高頻次、高復購率和高粘性的特性,行業因此被資本市場視為一個黃金賽道。

監管的目的是為了引導行業健康成長,不會導致醫美市場基本面出現「黑天鵝」。基於此,醫美市場也引來了眾多企業和資金的湧入,生怕錯過這場盛宴。

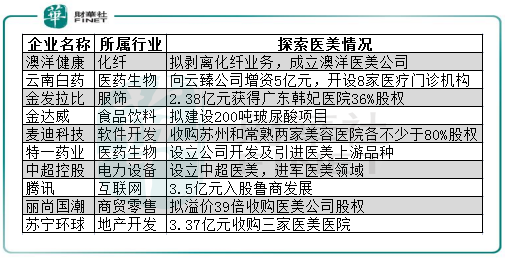

包括上述的奧園美谷和朗姿股份,都是通過跨界進入醫美市場,從而在2021年上半年引爆了公司股價。其中,奧園美谷此前是一家地產開發商,後來涉足化纖行業,從今年3月開始大肆進軍醫美市場。為了「表決心」,奧園美谷今年6月宣佈將剝離地產業務,近日更是高調換帥,以打造純正的醫美團隊。

實際上,奧園美谷和朗姿股份只是跨界醫美大軍中的一員。根據財華社統計,2021年有至少數十家上市企業趕來醫美市場蹭熱鬧、蹭熱度。

事實證明,很多企業跨界做醫美可實現「沾美即漲」,這也讓更多的其他行業企業對醫美行業垂涎三尺。

在官宣跨界醫美後,奧園美谷收獲6個漲停板,特一藥業(002728.SZ)和麥迪科技(603990.SH)各收到5個漲停板,金發拉比(002762.SZ)更是迎來15個漲停板,成為妥妥的「妖股」。

多個玩家入局,也讓醫美市場上原有的參與者深感壓力,行業競爭格局日漸進入白熱化階段。這也意味著,接下來醫美機構的獲客成本或許會更高,未來也更考驗品牌的硬實力,才能在這片火海中走出來。

上遊廠商:爭相「造美」,股價卻不作美

有趣的是,跨界者進入醫美市場大多都是在美容醫院領域,鮮有企業對上遊的原料和耗材生產領域提起興趣。

這是為何?

原因就出現在市場壁壘上。在輕醫美領域,肉毒素、膠原蛋白、玻尿酸和超聲刀等非手術類產品要進入市場需有一定的技術實力,同時還要「耗得起時間」。在技術方面,如玻尿酸需要控制玻尿酸分子量大小,企業得有合成生產技術、交聯技術,難度不亞於其他生物醫藥的研發。此外,在我國,拿到玻尿酸III 類醫療器械證需要3-5年臨床試驗以及審批時間,肉毒毒素藥品上市註冊證需要5-8年之久。

所以,沒有技術儲備和資源優勢的企業要進入這個領域,無異於一次重大賭注,投入不一定能有產出。

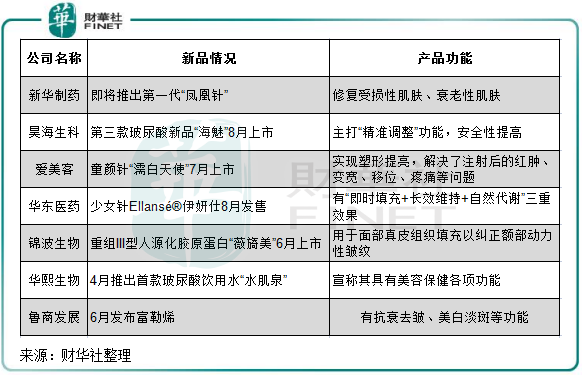

而那些有技術護城河的企業,在2021年也到了給自己「造美」的歷史契機。女性愛美的廣度越來越大,上遊醫美生產商瞅準了時機,加大研發投入向市場推出五花八門的醫美產品,以俘獲女性的「芳心」。

輕醫美具有風險低、見效快、耗時短等特性,廣受消費者青睐。而對於醫美產商而言,最關鍵的是跟上求美者的需求,甚至是創造出年輕人的需求。2021年,上遊醫美生產商在輕醫美產品領域加速發力,掀起了一番醫美產品上市潮。

根據財華社統計,以玻尿酸和肉毒素為主的注射填充類產品是2021年上遊醫美生產商爭奪的焦點,「童顔針」、「少女針」等令人眼前一亮的產品相繼上市。年内,包括愛美客、昊海生科和華東醫藥等企業紛紛推出新品,並逐步進入商業化階段,因此2021年也被行業稱作「再生注射材料元年」。

年輕人喜歡新事物,若是美容類的新產品,那大概率會大賣。如華東醫藥的少女針市場首秀得到了驗證,推出後簽約了逾百家醫院,訂單旺盛,面對供貨需求大的問題,該公司特意在荷蘭阿爾梅勒新建工廠擴充產能。

正因為產品集中化程度高、技術壁壘高,醫美的上遊產業也成為行業最掙錢的行業。在2021年前三季,昊海生科、愛美客和華熙生物的毛利率均超過70%,行業的利潤主要集中在上遊領域。

然而,上遊企業爭相「造美」的同時,股價卻不作美。在經歷了2021年上半年的大漲後,上遊幾家頭部企業的股價在下半年集體進入弱勢震蕩行情,均錄得雙位數的跌幅。

醫美機構:掏不動的黃金,業績難言樂觀

如果說醫美上遊領域是「躺賺」,那中遊則「吃土」。

醫美中遊市場雖然非常分散,但優質機構依然稀缺。為了能在中遊市場稱王,眾多資本爭相湧入市場,從而加劇了市場的競爭。

2021年,國際醫美、華韓整形和奧園美谷等醫美機構企業都有意擴大醫院的佈局,這主要出於兩點考慮:市場需求大、競爭激烈,需快速搶佔市場形成先發優勢;形成規模優勢,增強盈利能力。

但野蠻生長的市場往往伴隨著行業低利潤的特性,激烈的市場競爭會加劇醫美機構的獲客成本,尤其是品牌度普遍不高的醫美機構市場,就需要和在線教育平台一樣打響廣告獲取流量。

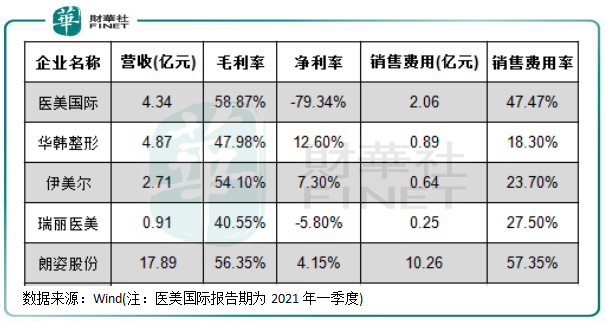

上圖可以看到,醫美機構2021年上半年的毛利率普遍較高,但因受高銷售費用率所拖累,淨利率偏低,醫美國際和瑞麗醫美甚至產生了負值的淨利率。

不難看出,市場雖然很龐大,但消費者對醫美機構的信任度還有待改善,特别是那些跨區域佈局門店的機構,需要在流量方面進行大投入才能獲取消費者。強監管將對醫美機構的獲客效率及成本提出更大的挑戰,一些只注重獲客,不注重服務品質的醫美機構或將在行業加速洗牌中被淘汰。

實際上,不僅是銷售費用端較高,醫美機構在上遊原料和内部知名醫師成本方面亦有不小的開支。

未來,醫美機構需要加快行業的整合,擁有更大的規模優勢、品牌商的優勢和運營管理的優勢,才能分享市場的紅利。

下遊市場:喜憂參半,用戶增長放緩

醫美行業的下遊市場主要是為醫美機構提供獲客渠道的互聯網平台,以擁有流量優勢的垂直類電商為主。

新氧、更美和悅美是國内三大醫美電商平台,在幫助醫美機構獲取流量的同時兼具社交屬性。

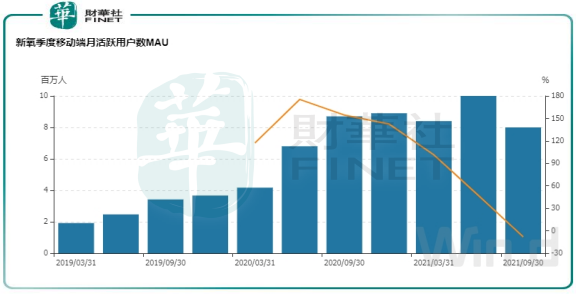

對於下遊渠道上來說,當前亦是發展的良機。隨著醫美消費客群的逐步低齡化,他們對醫美APP的接受度也越來越高。2020年以來,頭部平台新氧的月活用戶快速提升,2021年二季度,新氧移動端月活用戶突破了1000萬人。

但進入2021年下半年以來,新氧的月活用戶同比增幅開始出現大幅下滑。為何會出現這種情況呢?

今年8月,《醫療美容廣告執法指南(徵求意見稿)》的出台,重點打擊了製造容貌焦慮、利用廣告代言人為醫療美容做推薦等廣告亂象。以新氧為代表的醫美平台,實質上做的是流量生意,需要不停地廣告投放來獲取流量,為消費者製造「容貌焦慮」。而國内不合規醫美機構眾多,部分機構進入到了新氧等醫美平台中大打廣告,隨著國家監管趨嚴,新氧的廣告投入受限,不利於平台的用戶流量增長。

2021年10月26日,國家市場監管總局曝光了10起醫美市場案件,涉及虛假宣傳醫生資歷、醫療機構資質榮譽案、虛假宣傳醫美產品功效、服務療效案和通過「刷單炒信」、直播等方式虛假宣傳案三類典型案例。其中,新氧涉及案例4和案例9。

另一方面,網絡審查和平台經濟反壟斷趨緊也讓新氧和其他醫美平台面臨更大的不確定性。在監管環境下,增加人手並提升其智力能流會帶來新氧成本的增加,導致盈利能力的減弱,且審查也會限制相關新氧等平台無序擴張的步伐。

2021下半年,新氧的股價累計跌去66.29%,成為醫美主要概念股中損失最慘重的企業。黃金賽道和監管環境,新氧需花更多精力去平衡好這兩點。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)