近幾年來,汽車產業景氣度逐步上行,國内車市加快復蘇,汽車產量大增同時,也帶動輪胎需求的進一步提升。

隨同預期需求的暴增,輪胎企業庫存高企。同時,原料成本承壓卻導致了不少輪胎企業年内多次提價。據輪胎行業不完全統計,今年以來,多家輪胎企業先後發佈約300張漲價通知,漲價幅度也是相當驚人。

輪胎提價潮來臨?

2021年1月份,國内最大的輪胎企業中策橡膠集團一紙公告,首發打響價格戰。據公告披露,由於原材料價格持續上漲,輪胎製造成本不斷上升,1月份對全鋼子午線輪胎連續漲價兩次,依次上調2%。2月份,中策橡膠集團再對旗下PCR漲價2%-5%。

此後,國外品牌固特異亦宣佈,自9月1日起上調產品價格,產品包括固特異和庫珀輪胎的乘用車和輕型卡車輪胎,漲價幅度為8%。

而真正大規模爆發漲價,應該是從四季度開始,以中策、玲珑國内大牌領銜,以及賽輪、三角、金宇、貴州等輪胎企業掀起了一輪又一輪的漲價潮。其中,中策橡膠自9月30日開始,對旗下不同品類產品,先後漲價6次。10月份以來,玲珑輪胎針對不同輪胎品類亦是先後漲價7次。

包括近期以來,正新橡膠、徐州徐輪橡膠、賽輪輪胎均發佈售價調漲通知稱,於12月1日起針對部分產品價格上調,而風神輪胎、奧萊斯輪胎則宣佈將於明年1月份在現有價格上再上調。

可以見得,輪胎行業的漲價風暴「愈演愈烈」。整體看,輪胎企業提價漲幅多在2%至5%不等,最高漲幅達10%。另據行業專家預測,接下來2個月至3個月,輪胎價格或將上漲8%至10%。

原料成本高漲,「倒逼」企業提價

漲價潮背後,或許是輪胎企業面臨原料價格高漲,海外疫情反復及海運費上漲、人民幣匯率上漲等多種疊加影響下的無奈之選。

從原料端看,天然橡膠年内價格一漲再漲,其價格由年初的1.05萬元/噸最高飙漲至近1.57萬元/噸,相較去年同期價格亦是大幅領跑。

除此外,主要原料炭黑價格也受原材料價格影響、限電限產等因素影響,價格一路飙升。

企業成本端看,原材料價格飙升、電價上漲等因素作用下,輪胎生產成本平均每公斤便上漲1元以上。據輪胎企業生產人員透露,拿12R22.5的輪胎舉例,一條普通輪胎重量約55公斤,那麽一條12R22.5輪胎的原材料成本就增加了55元,重量越高的輪胎原材料成本增加的更高。

其次,今年猛漲十倍以上的海運費也影響到了輪胎出口銷售。在眾多因素影響下,當下很多輪胎企業對產品價格的漲幅遠趕不上輪胎成本上漲速度,原有的利潤被明顯拉低。

輪胎企業業績拐點已至?

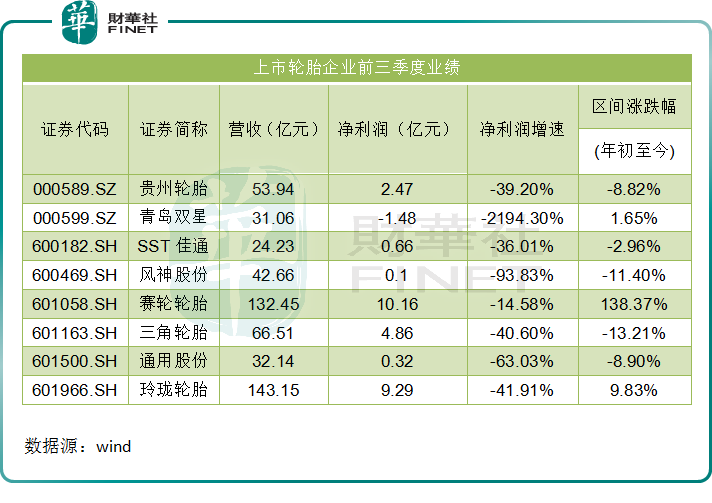

從今年前三季度財報中便可看出,上市輪胎企業的淨利潤都出現了不同程度的下降或虧損。

具體看,青島雙星的「雙星輪胎」作為全球知名的輪胎製造企業之一,已連續五年領跑中國輪胎品牌。2020年,其輪胎業務收入佔比達9成以上,貢獻利潤比例亦高達95.58%。

但從今年前三季度表現看,卻不儘人意。報告期内,公司實現營業收入31.06億元,同比減少4.22%;歸屬淨利潤虧損1.48億元,同比降幅超21倍。

關於業績虧損,公司表示主要係原材料快速上漲、匯率上漲、出口運費暴漲、車載芯片短缺、車廠減產以及導致工廠開工率不足等因素的不利影響,公司成本費用增加所致。

其次,風神股份、通用股份、玲珑輪胎、三角輪胎等上市輪胎企業淨利也出現不同程度的下滑,下滑增速均在10%以上。

隨同業績下滑,相關企業股價亦跌。整體看,除賽輪輪胎股價呈翻倍增長外,大多數輪胎企業年内股價均為負值,不被投資在看好。

然而,隨著汽車消費旺季的來到,以及原料價格回落或者成本壓力等因素趨於緩解,機構卻認為拐點已至,看好頭部企業業績回暖。

西部證券指出,此前輪胎行業處於業績低谷,已遭遇EPS和估值雙殺。當前,原材料價格呈回落趨勢,海運供需矛盾有望在未來半年得到緩解,下遊汽車消費需求或隨旺季到來得到釋放,判斷隨著原材料、海運、汽車供需等壓制因素趨於緩解,各公司業績有望持續回暖,看好頭部企業在2021四季度至2022二季度迎來戴維斯雙擊。

該機構認為,行業拐點的出現將為我們帶來年度級别的投資機會,企業盈利的修復將以國内競爭的底部、海外市場的超額利潤和公司估值的回歸三重形式體現。玲珑、賽輪、森麒麟的第二個海外基地均在穩步推進,預計玲珑至2025年輪胎產能將突破1.35億條,賽輪至2023年輪胎產能將突破8300萬條,森麒麟至2025年輪胎產能將突破4500萬條。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)