盾安環境(002011.SZ)股權變更,已板上釘釘。

11月9日,盾安環境發佈公告稱,為化解金融債務,控股股東盾安精工決定將質押給金融機構債權人的公司股份進行協議轉讓。若上述事項最終達成,將會導致公司控股股東及實際控制人發生變更。

如果最終中盾安環境易主他人成功。這意味著由「盾安係」埋下的長達3年之久的「高質押雷」,將被安全卸下。此外,隨著控股權易主成功,盾安環境或將緊隨其後進入重組階段,剝離高負債資產,重振旗鼓再度起航。

「盾安帝國」深陷困境,盾安環境被迫瘦身

盾安集團創建於1987年,前身是一家瓦房彈簧小作坊,即浙江省諸暨店口振興彈簧廠。在小作坊彈簧廠賺到第一桶金之後,盾安開始「鳥槍換大炮」。於1990年,盾安集團註冊成立諸暨市輕機械配套廠,隨後不久便進入製冷配件行業。

隨著中國經濟的騰飛,盾安集團依靠當地獨特的塊狀經濟優勢,以董事長姚新義為核心的經營班子帶領下,發家產業製冷產業逐步成長為「盾安帝國」的核心產業,其生產的家用空調配件一直給松下、日立、夏普、LG、格力、海爾、美的、小天鵝、長虹、春蘭等大廠供應。

在製冷配件產業搞得風生水起之後,姚新義開始將目光聚焦商貿、食品、化工及環保等產業,並通過資金槓桿迅速拓展開來。隨著多元發展漸入佳境,姚新義手中的盾安集團逐步成長為集科、工、貿於一體的跨區域企業集團,成為浙江省百強民營企業。

步入2000年,姚新義開始著手打造第一上市平台「盾安環境」。2001年,姚新義重組旗下的盾安三尚機電有限公司(這就是盾安環境的前身),並變更為浙江盾安人工環境設備股份有限公司,開始為盾安環境上市做最後的衝刺。

2004年7月,盾安環境成功在深交所上市,並將所募集而來3億多元,用於主營中央空調主機及末端設備「研制銷」,以及中央空調機組、風機盤管、末端部件、暖通器材、空氣淨化和處理係統及人工環境等設備的研發和銷售。

在推動盾安環境上市不久後,姚新義又開始籌劃旗下民爆資產的上市。2008年,江南化工(002226.SZ)登陸深交所,成為「盾安帝國」旗下的第二大上市資產。

隨著旗下資產陸續上市成功,姚新義的野心開始變大,對盾安集團未來的發展目標設定在2,000億元規模。而為了能讓「盾安帝國」更加強大,姚新義將發展重心向重資產模式的新能源產業、能源產業等領域傾斜。而這也為後續在「金融降槓桿」背景下,流動性「爆雷」的出現,埋下了隱患。

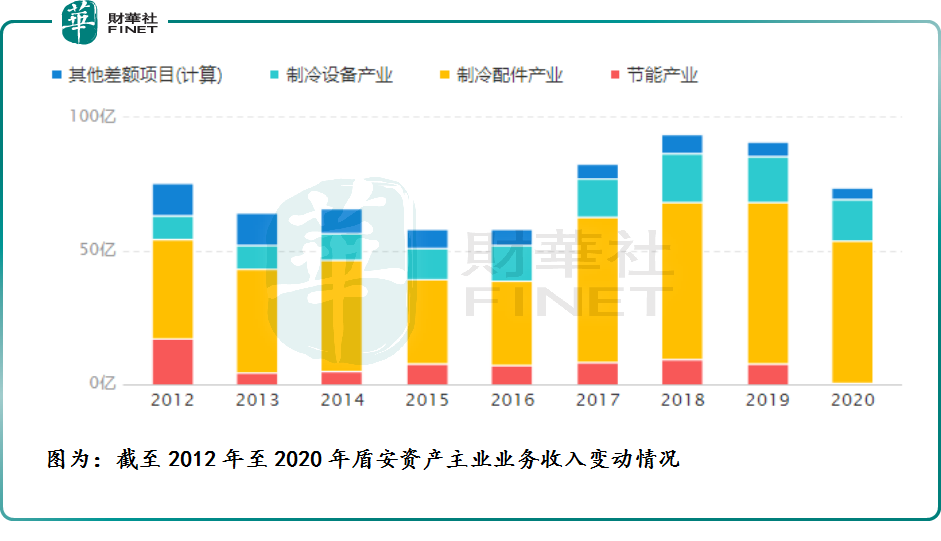

回到盾安環境身上,盾安環境未在涉足新能源產業之前,公司憑借在製冷配件業務領域具備明確的技術、品質和製造優勢,成長為製冷配件領域龍頭,現金流非常不錯。尤其是在2007年收購了老母親盾安集團旗下全部製冷產業相關資產之後,整體實力得到質的提升。

然而,為跟進盾安集團長遠發展戰略,盾安環境也由傳統的空調整機、製冷配件、風機擴展到多晶矽、光伏電站和污水源熱泵等新業務。

只不過,盾安環境出現了嚴重的「水土不服」。

除了傳統主業保持穩健增長外,其他新業務成長週期,基本沒有一個可以長久的。這也讓盾安環境在製冷配件賺來的錢,得不斷的去給這些「黃掉」的新業務買單,導致之後市場地位被三花智控、不二工機等競爭對手追上並蠶食。

但慶幸的是,好在多年在製冷配件領域沉澱下來技術及資源沒有黃掉,還可給盾安環境持續帶來穩健的輸出,不然在盾安集團深陷流動性危機過程中,恐怕難逃被「*ST」的命運。

2017年下半年,隨著金融去槓桿政策的實施,市場資金迅速收緊,靠槓桿撐起來的「盾安帝國」深陷發債難、融資難的困境,出現了嚴重的流動性困難。

2018年,盾安集團被爆出出現了流動性困難,各項有息負債超過450億元,震驚資本市場,隨後盾安集團信用等級從AA+被評級機構大公下調至AA-。

隨著老母親盾安集團「爆雷」,盾安環境成為「犧牲品」。盾安還將手中持有盾安環境股份全部進行100%質押,高質押風險讓不少投資者擔憂。據wind數據顯示,截至目前,控股股東質押股份仍處於100%質押狀態。

此外,盾安環境不僅充當了「擔保人」幫扶盾安集團解決流動性問題,自身還要加快資產「瘦身」,將節能產業業務剔除,回歸傳統主業。

在此過程中,盾安環境在2018年和2020年均出現了巨額虧損。兩次虧損的主要原因便是為資產減值和擔保損失減值。

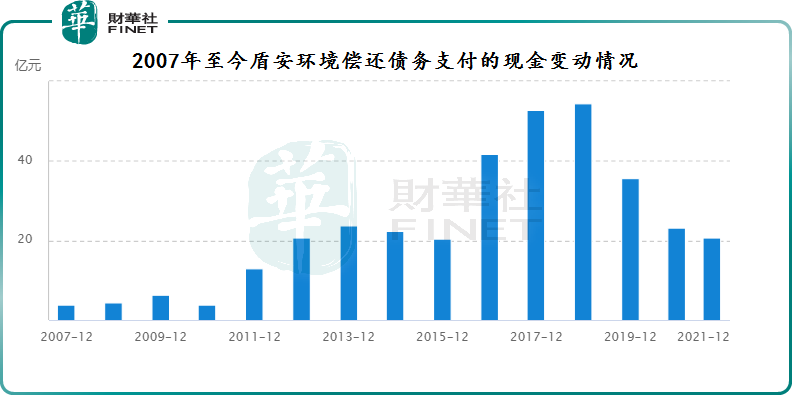

值得注意的是,盾安環保雖進行了資產「瘦身」,但由於前期挖下的坑太多,連續三年每年需要償還債務現金超20億元,疊加主營業務造血有限,公司只能舉債維持日常經營運轉及償還借款,導致資產負債率居高不下。

截至2021年9月30日,盾安環境負債合計為64.7億元,基本與2019年底的64.9億負債一樣。其中,2021年前三季度的短期借款為14.99億元,基本與2019年底的15.1億元短期借款規模沒什麽變化。

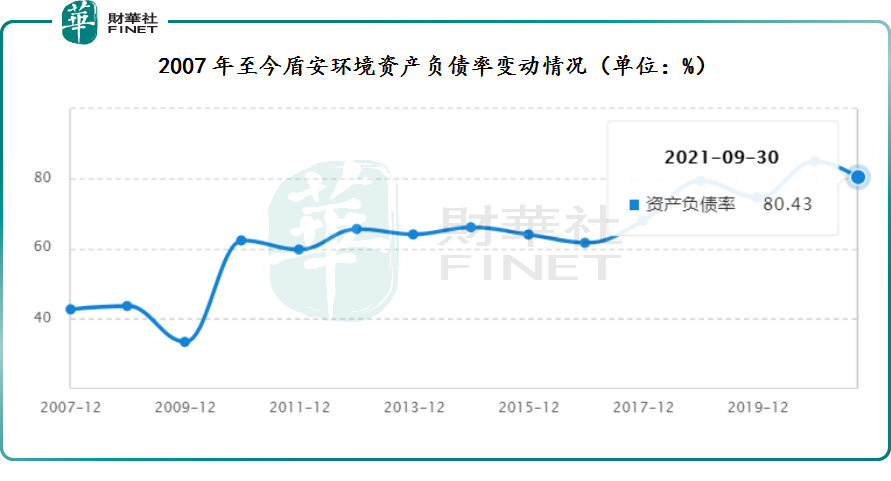

在負債未有下滑的態勢之下,資產「瘦身」之後的盾安環境資產負債率自然而然就呈現高走的態勢。截至2021年前三季度,盾安環境資產負債率為80.4%,同比上漲了4個百分點,處於歷史較高的位置。

能否打開新的增長空間?

目前,「盾安帝國」流動性危機正逐步被釋放,並隨著「接盤人」出現,兩大上市資產業務框架及發展前景也清晰了許多。

以江南化工為例,去年已被央企中國兵器工業集團有限公司旗下的全資子公司北方特種能源集團有限公司接手。隨後不久,盾安環境同樣傳出獲地方國資,西子潔能等資本接盤的消息。

現如今,對處於高負債、股份高質押且瘦身之後急需現金輸血的盾安環境來講,獲「白武士」接盤,對公司未來謀求更長足健康的發展,無疑是重大利好。

具體而言,這兩年剝離新業務資產回歸主業的盾安環境,整體業務結構及發展思路就比較清晰。

回歸主業,重新出發的盾安環境,憑借在製冷配件領域技術、品牌資源及渠道優勢,穩紮穩打,先夯實在家用配件市場領先優勢,再深耕過去拉下且沒好好發展的商用空調配件及特種空調設備業務,經營業績勢將會有較大提升。其次,加大新能源汽車熱管理係統業務的拓展,好好補好功課,或可逐步縮短與三花智控等企業的實力差距,重拾二級市場投資者信心。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)