早在中國電信(00728.HK, 601728.SH)籌備回A時,1997年在香港上市的中國移動(00941.HK)就已經透露了同一意向。

然而,中國電信的回A之路並不順遂,即使有「綠鞋」護盤、數十億增持,如今仍未恢復到發行價的水平。

自此之後,A股新股市場逢中簽必賺的運氣不再,抽中新股不再是交上「好運」,倒成了憑「運氣」虧錢。

Wind的數據顯示,今年以來上市首日破發的新股有9家,跌幅最大的是成大生物(688739.SH),單日下跌27.27%。今年上市以來破發的新股有115家,相當於上市新股數410家的28%,其中開普雲(688228.SH)累計跌幅最大,達到45.03%。

在如此背景下,市場不由得擔心中國移動這樣的大塊頭回A,水土不服事小,就怕抽起大筆資金,使得市場的表現更加難以捉摸。

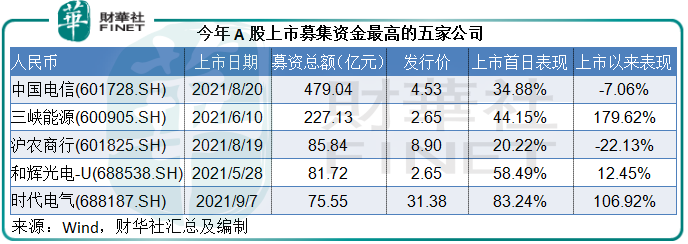

中國移動尚未公佈發行價和具體發行數據,不過從其發行規模上限和籌資用途來看,其籌資額或達到560億元(單位人民幣,下同),比8月在A股上市的中國電信實際籌資額479億元還要高出近17%,有望成為今年A股的募資王。

從上表可見,發行規模最大的前五家公司——中國電信、三峽能源(600905.SH)、滬農商行(601825.SH)、和輝光電-U(688538.SH)和時代電氣(688187.SH),表現迥異。

帶有公用屬性的中國電信和今年不討喜的金融題材滬農商行雙雙破發。

新能源運營商三峽能源以及中國中車(01766.HK, 601766.SH)的回A子公司時代電氣,因為處於當紅賽道——前者為新能源,後者為IGBT芯片概念,上市以來股價已漲逾一倍,而從事半導體面板業務的和輝光電-U雖仍虧損經營,但得益於消費電子需求增長,上市首日表現不俗,到如今仍維持漲幅。

與中國電信同一概念、募集資金規模還要龐大得多,中國移動回A的股價表現不獲看好也在情理之中。

不過筆者認為,短期是否破發取決於定價和市場信心,但長遠而言,中國移動的股價走勢應取決於其實際的基本面以及發展前景。

那麽,中國移動的前景如何?對比於中國電信有何優勢?

無可比擬的行業地位

中國移動於1997年9月注冊成立,10月在香港聯交所上市。1997年至2004年期間,中國移動通過發行股份及支付現金等方式,陸續完成對31個省、自治區和直轄市移動通信公司資產和業務的收購。

截至2021年10月31日,中國移動的已發行股份總數為204.75億股,大股東中國移動集團通過全資持有的中國移動BVI持有其72.72%權益,而國資委和全國社保基金分别持有中國移動集團的90%和10%權益。這是中國移動的主要股東背景。

中國移動是中國最大的電信運營商,也是全球網絡和客戶規模最大的世界級電信運營商。根據ITU截至2020年末的全球移動用戶及有線寬帶客戶統計數據,中國移動的市場份額或分别達到11.56%和17.83%,位列全球電信運營商第一。

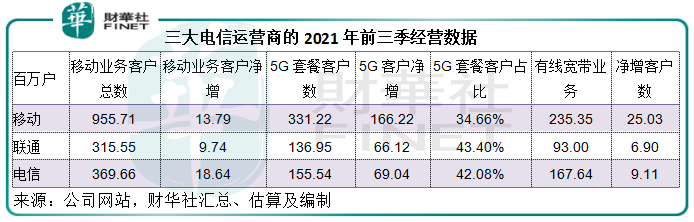

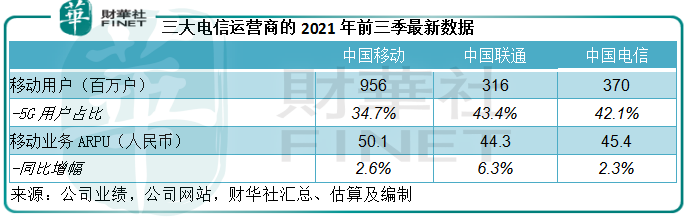

按照工信部以及三大運營商截至2021年9月末的數據,該公司的移動客戶數為9.56億戶,市場份額或為58.27%,其中5G套餐客戶數為3.31億戶,市場份額或為53.05%;有線寬帶客戶數為2.35億戶,市場份額或為44.74%。

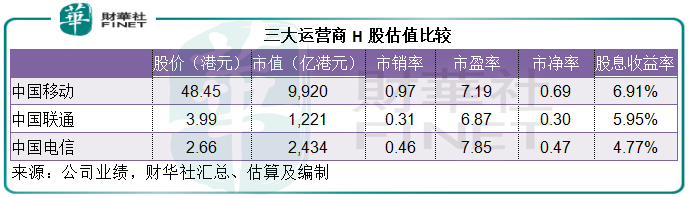

見下表,中國移動的移動業務客戶、5G服務用戶以及有線寬帶業務用戶基數都遠高於另外兩家運營商中國電信和中國聯通(香港)(00762.HK),而且前三季5G套餐以及有線寬帶業務淨增客戶數均遙遙領先。

業務價值方面,最新的業績顯示中移動2021年前三季移動業務ARPU(每月每用戶價值)達到50.1元人民幣,遠高於中國聯通的44.3元和中國電信的45.4元,反映其業務產生的價值更高。再加上龐大的客戶基數以及利潤率相對較高的5G用戶或有進一步增加的空間,其業務增長潛力或要優於同行。

盈利能力優於同行

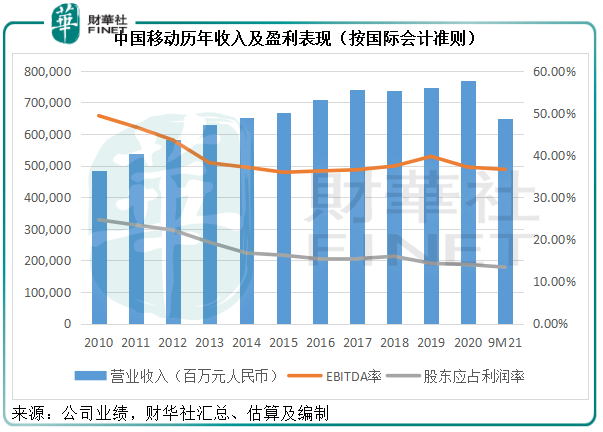

見下圖,中國移動的營收和盈利能力一直保持平穩,EBITDA(扣除利息、稅項、折舊及攤銷前利潤)率和股東應佔利潤率分别維持在大約40%和15%的水平。

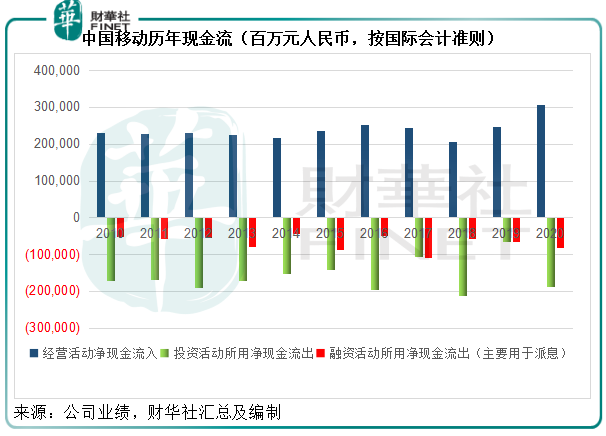

儘管每年都投入過千億資本開支為上遊供應商的發展提供機遇,例如目前華為是其最大的供應商,但中國移動每年穩定的經營現金流足以應付,而且有盈餘向股東派發股息。見下圖,經營活動產生的淨現金流入足以抵消投資活動和融資活動的現金淨流出。

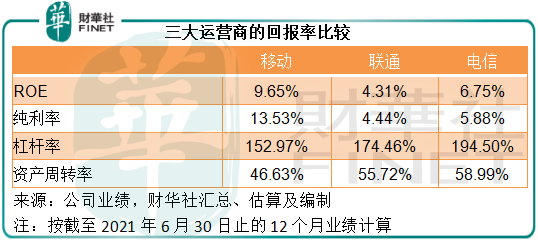

中國移動的盈利能力也明顯優於同行。按截至2021年6月末12個月的盈利數據計算,中國移動的股本回報率(ROE)高達9.65%,較中國聯通和中國電信分别高出5.34個百分點和2.9個百分點,即每單位股本的投入產生的收益更高。

通過杜邦公式的分拆,其較高的ROE,主要因為盈利能力更優(純利率是聯通和電信的兩倍以上),而並非因為槓桿率較高,從下圖可見,其槓桿率是三家運營商的最低,反映財務穩健。

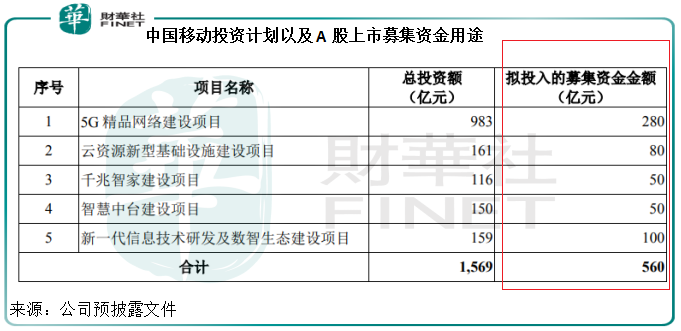

截至2021年6月30日,中國移動持有現金和銀行存款合共3650.95億元,無附息債務。該公司計劃將A股上市募集的資金560億元用於其主營業務相關項目。

見下表,這些項目的總投資額或達到1569億元,而計劃從A股籌得的資金僅佔小部分,但從其2021年6月末的財務狀況來看,中國移動手上有數千億的現金和存款,足以應付這些項目的支出。A股上市募集資金顯然並非亟需資金之舉。

中移動在其正式公告中曾經提到,發行A股是因為:1)推動創世界一流「力量大廈」的戰略落地;2)引入戰略投資者以構建開放合作新生態;以及3)推進機制改革,提升治理水平。

筆者的解讀是:通過A股市場上市拓展融資渠道,貼近其主要服務市場,更有利於該公司圍繞「新基建、新要素、新動能」進行佈局,推進數智化轉型。

中國移動的未來前景如何

筆者認為,作為頭部電信運營商,中國移動的主要競爭對手並非另外的兩大運營商中國聯通和中國電信,而是颠覆整個移動電訊行業發展的大型互聯網企業。

在我們過去的認知中,三大運營商就是為全社會提供通信服務——包括語音通話和即時信息等,這已經滲透到我們的日常生活當中。但其實隨著社交媒體平台例如騰訊(00700.HK)的QQ和微信的興起,三大運營商這一服務的社會效能正在弱化。

互聯網社交平台擔當起語音通信和即時信息服務商的角色,而電信運營商則集中精力,做好其核心基建運營商的角色,並實現對個人、家庭、企業、機構等用戶的全方位覆蓋。

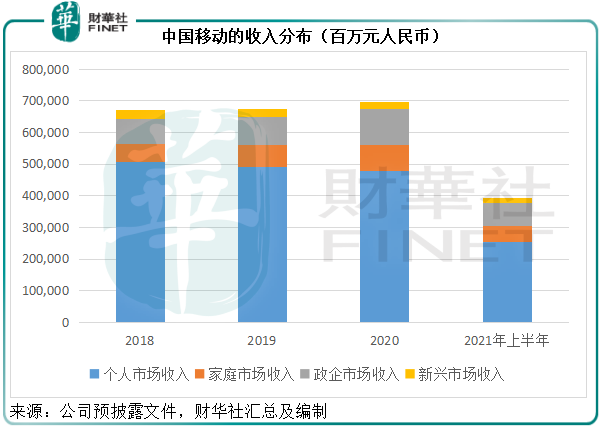

該公司在預披露文件中提到,其將推動業務發展從通信服務向信息服務拓展延伸,業務市場從ToC向CHBN全向發力、融合發展。CNBN指的是:C-移動市場、H-家庭市場、B-政企市場、N-新興市場。

見下圖,個人市場的收入佔比在縮小,由2018年的75.78%下降至2021年上半年的64.99%,而政企和家庭市場的佔比在逐步擴大,分别由2018年的12.12%和8.12%,提高至2021年上半年的18.58%和12.73%。

先來看個人市場,從前文的數據可見,中移動的用戶數已達9.557億,用戶數及市佔率均已最高,進一步增長的空間有限,而其ARPU也是行内最高。但值得注意的是,有關當局對用戶收費設有上限,其ARPU的提升或主要靠高附加值產品的佈局優化。換言之,人口紅利已在減退,個人市場未來的增長將依靠存量的深耕。

而隨著技術革命對產業的升級,家庭市場、政企市場和新興市場擁有更多的拓展外延和未開發空間。從以上的收入分佈可以看出,這三個市場的收入貢獻仍相對偏低,未來的增長若加快,有望大大提升中移動的業績表現。

這正是中移動發展CHBN的邏輯。該公司提到:將以個人信息服務、千兆智家業務、5G 行業應用和 DICT 業務為關鍵抓手,開辟企業增長第二曲線。構建面向 CHBN 的完整業務佈局和融合產品體係,在推動個人市場穩中有升的基礎上,實現家庭、政企、新興市場跨越式發展。CHBN 收入結構持續優化,面向信息服務的新業務收入佔比實現大幅提升。

以上的投資正反映其發展計劃:

5G精品網絡建設涉資最高,是國家發展戰略的重要方向,也是其當前和未來項目運行及發展的基礎。

雲資源基建則是提升「網+雲+DICT」能力,尤其是服務政企客戶最重要的佈局,這其中有兩個亮點值得留意,在阿里巴巴和騰訊佔據主導的雲計算市場,雖然三大電信運營商的認可度和業務也在提升,但其優勢在IDC(互聯網數據中心)市場或更加突出,目前IDC市場主要由電信運營商主導。

中國信通院數據顯示,我國雲計算市場或有望在2025年達到6000億元,而IDC市場規模到「十四五」末有望超過4000億元,這意味著運營商在這些方面將有很大的發展空間。

千兆智家建設項目目標是加快千兆寬帶網絡建設,保障千兆寬帶業務高速發展,這既是其新型基礎設施承載底座,也是構建智慧家庭、拓展家庭市場業務的基礎。

智慧中台項目是要滿足其數智化轉型的需求。

新一代信息技術研發及數智生態建設項目,或旨在聚焦未來重要技術和科研的攻關。從投資方向來看,該項目的大部分資金將用於數智生態建設研發,其中包括在數字内容方面深耕端到端全鏈路超高清、沉浸式内容全生命周期技術能力。

在最近的移動大會上,中國移動數字内容方面的咪咕公司管理層就提到了計劃在目前熱爆的「元宇宙」領域的戰略部署,這些都顯示出該公司在新興市場的嘗試。

總結

綜上所述,中移動實力明顯比中國電信雄厚,而且對未來的發展有清晰的路徑,在深耕存量業務的同時,拓展其他業務延伸領域,為可持續發展創造更多可能。

當前中移動的市值僅相當於其股東應佔權益(截至2021年6月末)的69%,具有31%的深幅折讓。若按照其A股發行上限和擬募集資金規模計算,每股或值58元人民幣,與每股股東應佔權益57.53元人民幣大致相當,應更貼合其自身價值。

從其穩健的業務表現和發展前景來看,該公司長遠應具有不俗的升值潛力。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)