橡樹資本創始人霍華德·馬克斯在《週期》一書中長篇累牍論述了週期的輪回與應對。但其實中國的傳統智慧已言簡意赅地將此包含在四個字當中——「物極必反」,應用在資本市場上尤為適用。

當市場到達高位(或低位)時,再也沒有買盤(或賣盤),必然走向另一個方向。

人性本身就是「週期」起伏的決定因素,同時也賦予了週期運行的要素和動機。人類的情緒飄忽不定,即使再理性的投資者,在面對特定事情時難免會受到情緒影響,而出現非理性的行為偏差。

更為重要的是,在量化交易和基金抱團的推波助瀾下,這種非理性行為偏差會因為群體趨同而被放大,從而令「週期」的起伏更大。

這正是資本市場最有趣的地方——你永遠摸不清市場怎麽變,正如你永遠摸不清人心所向一樣。

今年以來,保險股慘遭市場抛棄,其中固然有自身的因素——中國平安(02318.HK, 601318.SH)參與問題企業的重組與涉足於風險積壓的房地產市場,使得被險企房地產風險敞口吓怕了的投資者紛紛逃離。

但也不排除人為因素,在市場紛紛唱衰之時,過度踩踏也是資本市場常見的事情,部分人的片面解讀散播了悲觀情緒,讓市場看得更淡。

按照霍華德·馬克斯的邏輯,市場過度悲觀釋出了風險,正為聰明投資者提供更厚實的安全墊,這一理論是否適用於保險股?

保險業務增長顯著放緩

先來看大方面。

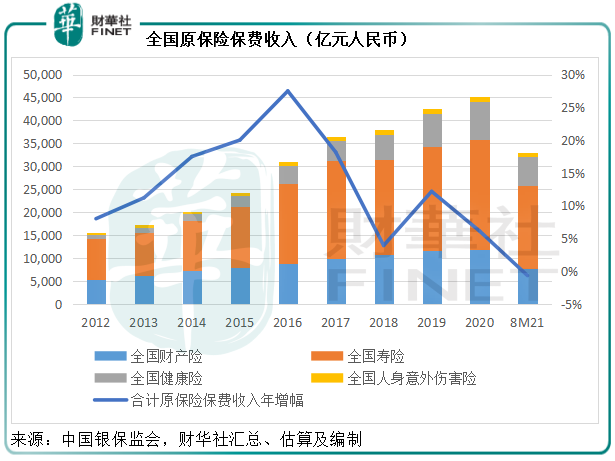

銀保監會的數據顯示,2021年前八個月,全國原保險保費收入同比下降0.67%,至3.3萬億元(單位人民幣,下同),其中財產險跌幅最大,同比下降4.61%,壽險則按年下降1.57%。

見下圖,全國原保險保費收入增長曲線自2016年以來持續向下。

在此大環境下,上市保險公司的業務表現如何?

上市保險公司的前三季業務表現

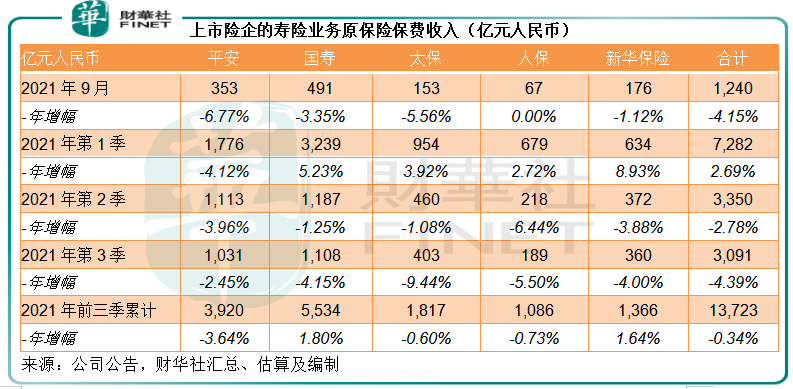

壽險方面,對比上市的平安、中國人壽(02628.HK, 601628.SH)、中國太保(02601.HK, 601601.SH)、新華保險(01336.HK, 601336.SH)、中國太保(02601.HK,601601)的壽險公司。

平安的壽險公司2021年前三季原保險保費收入跌幅居前,同比下降3.64%,至3920億元,不過其第3季的跌幅有所縮減,同比下降2.45%,低於另外四家壽險公司,但值得注意的是,9月單月原保險保費收入跌幅再度居前,達到-6.77%,見下表。

壽險業務收入下降似乎成了上市險企的普遍現象,尤其在第3季,跌幅更進一步擴大,這一現象或許從它們的2021年上半年業績中已見端倪。

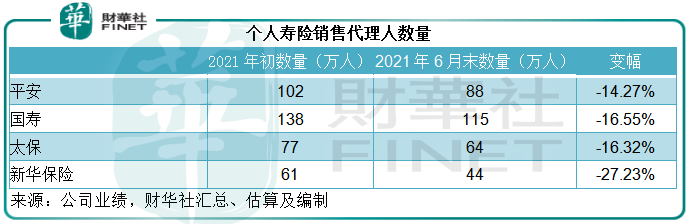

壽險的新業務價值主要來自保險代理人的營銷活動,保險代理人團隊的收縮應是壽險公司保費收入下降的主要原因。見下表,2021年6月末,平安、中國人壽、中國太保以及新華保險四大上市保險公司的代理人團隊均顯著收縮。

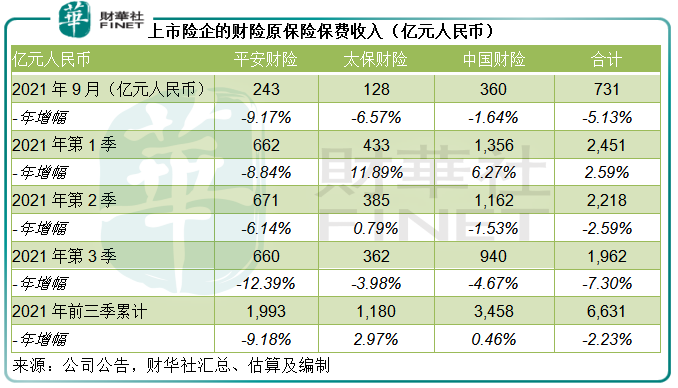

財險方面,2021年前三季,平安財險的原保險保費收入表現再一次墊底,同比下降9.18%,至1993億元,其中第三季的保費收入跌幅更達到12.39%,明顯弱於同行。

當然,第三季表現差的不只平安,另外兩家頭部財險公司的季度保費收入均有所下降,只不過平安的跌幅更為顯著。筆者認為,傳統財險企業保費收入欠佳,或與其依賴的車險保費收入顯著下降有關。

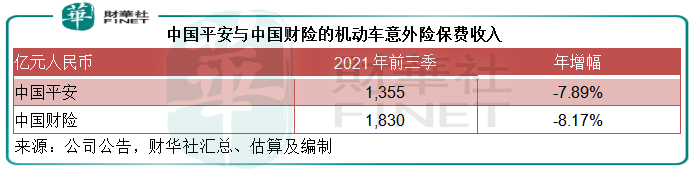

2021年前三季,中國平安和中國財險的機動車意外險保費收入分别按年下降7.89%和8.17%,至1355億元和1830億元。

從前八個月的全國保險數據可以看出,整體市場的財險原保險保費收入增速有所放緩,或意味著市場需求有所下降。在市場增速放緩的同時,傳統的險企或再面對多一重威脅——互聯網財險企業的競爭。

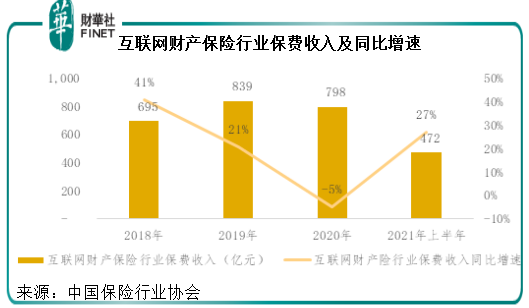

中國保險行業協會發佈的《2021年上半年互聯網財產保險市場研究報告》顯示,2021年上半年互聯網財產保險市場累計實現保費收入同比增長27%,達到472億元,互聯網財產保險業務滲透率由2020年的5.9%上升至6.4%。

相比之下,平安財險、太保財險和中國財險的2021年上半年合計財險原保險保費收入同比幾乎持平,為4669.13億元。雖然收入規模上遠大於互聯網財險市場,但增速明顯落後。

綜上所述,平安的前三季壽險和財險業務均為上市同行中表現最差。除了平安之外,壽險企業的前三季變幅不大,原保險保費收入增降幅不超過2%;財險方面,除了平安財險之外,太保財險以及中國財險的前三季業務數據都有輕微增長。

但是值得注意的是,如果單看第三季的數據,這些上市險企的業務表現均有所轉差,明顯遜色於前兩季,或許意味著它們即將公佈的第三季業績(單季)難以帶來驚喜。

抄底良機?

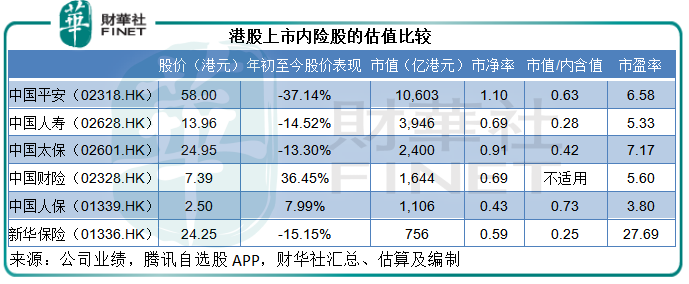

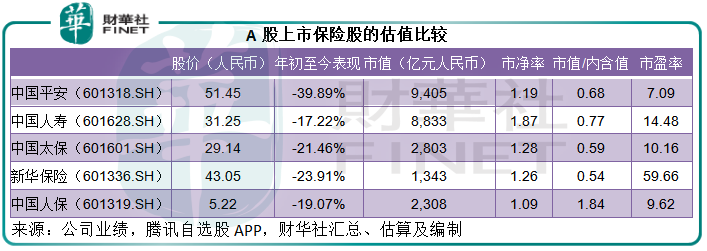

今年以來,不論A股還是hth登录入口网页上市的保險股都遭遇大跌,其中平安的跌幅最大,H股累計跌幅達到37.14%,A股累計跌幅為39.89%。

見下表,H股上市險企大型險企均大跌,只有估值偏低的人保係險企中國財險和中國人保股價上漲,但即使加上其累計漲幅,市淨率估值仍遠低於其他保險股。

A股上市的保險股,今年以來全線下跌,平安估值更是其中的最低。不過對比市淨率估值,它們的現價均高於淨值,並較對應的H股具有溢價。

金融股這幾年一直不被看好,主要因為低利率環境下,金融股的盈利能力遭到削弱,而且受到了金融科技的衝擊,或面對亟需轉型的困局。但最近,對於金融股的投資風潮有卷土重來之勢,多家機構似有抄底的意向,這股風會不會吹到保險股板塊?

篇首已言:情緒決定市場風向,當足夠多的投資者達成一致看法,很容易就能引領風向。

從保險股的估值可以看出它們的現價並不算高,至少遠低於它們巅峰時的數倍市淨率。但這是不是底卻值得商榷。

正如前文所述,保險公司的最新一季業務數據並不理想,一方面反映整體市場增長放緩,另一方面則是金融科技的影響加劇。那是否意味著低基數,可為未來的增長鋪路?筆者認為,實在的增長應建立在堅固的基礎之上。

代理人團隊收縮應是目前壽險企業普遍面對的問題,人員的簡化和優化是否真的能帶來效率和業績的提升?還需要時間證明。

互聯網金融的衝擊已來到明面,這些險企如何有效地應對?成效將體現在它們的業務表現中。第三季的業務數據並不理想,不足以證明它們的科技實力已能抵禦競爭。

所以,這些上市險企的基本面並未變好,從理性和邏輯來看,抄底恐怕吉時未到(至少缺乏實在的基本面支撐)。

不過,估值較低或給予大眾領導風向的理由(而忽略甚或美化它們落後的基本面),平安在金融科技創新方面屢有佳作,或許能為它爭取到一點估值分數。

毛婷

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)