在財華社新專題《百億新賽道之可降解塑料|小賽道蘊含大市場,行業迎來佈局新契機!》中,國立科技(300716.SZ)相較於高估值的彤程新材(603650.SH)、百億營收規模的金發科技(600143.SH)及中糧科技(000930.SZ)等可降解塑料概念股,不管從估值、營收規模、可降解材料產能,還是二級市場的關注度,國立科技都要遜色不少。

但是,在可降解塑料百億新賽道即將爆發的新機遇面前,國立科技卻不敢有所懈怠,積極推進在可降解塑料方面的佈局及研發,在年内取得多項突破性進展,股價迎來大漲。

「研發+產能」雙管齊下,年内股價大漲超30%

按照材料性質,塑料製品一般情況下可分為不可降解塑料製品和可降解塑料製品。過去受原材料成本高企、制造工藝復雜等因素的影響,中國可降解塑料並未實現大範圍的應用。對中國可降解塑料發展史感興趣的讀者,可查閱《百億新賽道之可降解塑料|小賽道蘊含大市場,行業迎來佈局新契機!》一文進一步了解。

而如今,隨著國家對於環保的重視程度不斷提升,「限塑令」《關於進一步加強塑料污染治理的意見》、《民航行業塑料污染治理工作計劃(2021-2025年)》、《「十四五」塑料污染治理行動方案》以及「雙碳目標」等新政陸續出台,各省市也積極響應國策號召,紛紛出台具體意見和行動方案,加快推廣可降解塑料、紙質包裝等塑料的可替代產品是我國塑料污染治理的關鍵措施,亦給生物降解塑料領域帶來發展機遇。

不僅如此,電子商務、社區團購等新經濟蓬勃發展,也使得生物可降解塑料迎來快速增長,市場需求放量進一步加速。

根據美國調查機構GrandViewResearch的報告,2019年中國塑料包裝市場規模541億美元,預計到2025年我國塑料包裝市場規模將達到698億美元,按照可降解塑料替換率為30%計算,預計2025年中國可降解塑料市場規模約為209億美元。

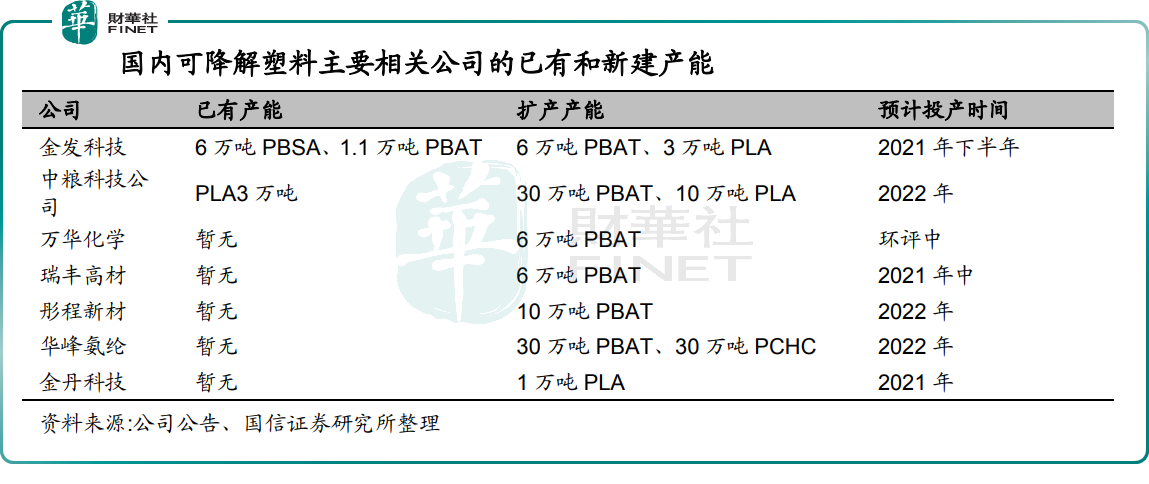

在此背景之下,PBAT、PLA、PBS人工合成型生物降解塑料由於其相對低廉的價格及較為容易實現及控制的生產過程,成為當前的主要發展方向及工業化生產方向。金發科技、金丹科技、瑞豐高材、中糧科技、華峰氨綸、彤程新材和萬華化學等在内多家上市公司加速佈局加大投產擴建PBAT、PLA等可降解材料。

而作為在低碳環保新材料領域擁有20多年積累的研發、生產經驗的國立科技,自然而然亦不會放過這個千載難逢的市場機遇。國立科技在加大生物降解塑料領域研發投入的同時,開始小批次量產。

據悉,2021年上半年,國立科技旗下PBS、PLA、PBAT等全生物降解材料通過SGS的總遷移量檢測測試,PBAT、PLA等生物降解吹膜料獲得了分析檢測中心的檢測通過,檢測結果均符合《降解塑料的定義、分類、標志和降解性能要求》(GB/T20197-2006)中降解性能「生物分解率應大於等於60%」的要求。

9月3日,國立科技發佈向特定對象發行股票預案,擬向不超過35名(含)特定投資者,募資不超過2.82億元,用於生物降解材料及製品產業化建設項目、生物降解材料研發項目及補充流動資金。按照定增預案,國立科技將推動生物降解材料及製品產業化建設,可降解塑料產能在1萬噸左右。

據國立科技表示,項目建成後,擬進行生物降解材料技術的研發,課題包括「低成本、耐高溫PLA全生物降解吸管材料的開發與產業化」、「竹粉增強PLA餐盒/刀叉勺用材料的開發與產業化」、「新一代全生物降解抗菌級熔噴佈的研發與制備」、「全生物降解農膜的研發與制備」4項。

在定增計劃發佈不久後,國立科技在生物降解材料研發領域又取得突破性進展。10月11日,國立科技在其官網發佈消息稱,公司研發的竹粉全生物降解材料已順利通過第三方檢測中心檢測認證。報告顯示,該全生物可降解材料生物分解率為92.66%,相對生物分解率達92.70%,檢測結果符合中國降解標準GB/T19277.1-2011降解性能「生物分解率應遠大於等於60%」的要求。

受此影響,在隨後幾日,國立科技股價出現持續性上漲的情況,股價漲幅領跑可降解塑料板塊。據富途數據顯示,截至2021年10月11日至10月18日,國立科技股價累計漲跌幅為+6.5%,而同期可降解塑料板塊累計漲跌幅為-2.2%。截至年初至今,國立科技累計股價漲幅達30.6%,大幅跑赢可降解塑料板塊16.31%的年内漲幅。

可降解塑料賽道雖好,1萬噸產能難挑大梁?

通過「研發+產能」雙管齊下戰略聚焦可降解塑料百億賽道,固然對國立科技長遠發展來講是好事。但是,從短期業績貢獻來看,可降解塑料業務還未實現規模化生產,仍處於拓展階段,收入貢獻只有幾百萬左右;從長期產能釋放來看,1萬噸很難讓公司從百舸爭流的市場中脫穎而出,亦不足替代原有主業成為主要收入來源。

從產能來看,相較於財大氣粗的中糧及華峰30萬噸級别可降解塑料產能,國立科技1萬噸產能只能算上是「試水」,對於公司業績貢獻仍有待觀察。

此外,目前與技術、市場方面取得的突破性成果不相匹配的是,國立科技現階段並無先進專業的生物降解塑料及其製品產線設備,產品規模化量產能力不足,極大制約了公司與快遞包裝、外賣餐飲、農用地膜等領域意向性客戶建立更深度的合作關係,短時間内公司可降解塑料板塊想實現爆發式增長可能性並不大,更不可能擔當挑起大梁的角色。

既然可降解塑料難以挑大梁,國立科技「試水」的意義在哪里?

或許與大多數佈局生物可降解材料產能的企業一樣,在面對國家大力推進循環經濟及生物降解材料產業發展新機遇之下的一次新嘗試,亦是公司謀求新業務增長點的契機。

首先,我國生物可降解材料尚處於產業化初期,可降解材料產品種類繁多,產能性能及規模存在較大差異,行業集中度較為分散,寡頭格局並未出現。在此競爭格局之下,最後誰能脫穎而出,還不好說。因此,國立科技雖在產能上遜色於其他競爭對手,但貴在研發方面還是有不俗的實力;倘若投產項目「試水」成功,具備一定研發實力的國立科技,再度擴產也不遲。

其次,在可降解塑料投資風口之上,掌握生物降解塑料材料及其製品的配方技術及工藝技術的國立科技自然而然會成為市場關注的對象,在此形勢之下,順勢推進股權融資加碼可降解塑料業務,豈不兩全其美(即優化自身現金流動性,又可以聚焦可降解塑料新業務)。

最後,借助在EVA及TPR環保改性材料、改性塑料及其製品領域20多年積累下來的豐富的行業經驗及技術,國立科技可將產品線進一步延伸和完善,順大勢拓展生物降解材料及製品的生產能力,實現多元化收入來源,增強公司的盈利能力及市場競爭力。

文:一枝

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)