編者按

近期内蒙限電加劇石墨化產能緊張,加之負極石墨化是當前負極最主流技術,負極材料可能就從產能過剩轉變為產能緊缺,目前國内負極石墨化加工主流報價在1.8-2.2萬元/噸,部分零單報價達到2.3-2.5萬元/噸,相較於2021年初1.2-1.5萬/噸,最高漲幅超過100%。在石墨化產能緊缺的情況下,最利好的是——石墨化自給率更高的公司,這或許是近期鋰電負極概念股大漲的原因所在,這種上漲能夠持續多久?負極材料上下遊產業鏈的怎樣的?市場前景多大,以及行業壁壘多高?負極材料概念股誰更有發展潛力?財華社專題《鋰電池負極起舞》將為您一一解答。

我們在第一篇文章《鋰電池負極起舞|能耗雙控VS石墨一體化,如何打破新瓶頸?》分析了負極材料產業鏈與能耗雙控背景下的漲價邏輯;後面的《鋰電池負極起舞|業績增長疊加定增預案,中科電氣蓄勢待發?》分析了中科電氣的基本面;《鋰電池負極起舞|前三季度業績暴漲,「瘦身」後的杉杉股份能否「飛得更高」?》探究了戰略調整後的杉杉股份有哪些亮點。

我們今天來看看一家即將上市的負極材料公司——尚太科技(全稱:石家莊尚太科技有限公司)2021年7月,尚太科技向深交所遞交了上市申請,目前,公司處於未上會狀態。

雖然在市場份額方面不敵貝特瑞、璞泰來以及杉杉股份,但是尚太科技的一大亮點是一體化優勢明顯,毛利位居行業榜首(後文會提及)。

01創業史

尚太科技誕生於湖南大學同門師兄弟之手,歐陽永躍1988年畢業於湖南大學,畢業後便在上海碳素廠工作。直至2001年,歐陽永躍辭職下海,與共事多年的同事成立了上海尚太碳素制品有限公司,後於2008年在石家莊正式成立尚太科技,公司成立之初,主要從事人造石墨負極材料石墨化加工服務,俗稱委託加工業務。

創業十年後,2010年,歐陽永躍的同門師兄闵廣益也加入到了尚太科技,目前擔任尚太科技的總經理。

除此之外,尚太科技的董事齊仲輝也畢業於湖南大學,與歐陽永躍同是1988級畢業,曾在蘭州碳素廠任職,2019年成為尚太科技董事。另外,獨立董事劉洪波也畢業於湖南大學,目前是材料科學與工程學院教授。

如果尚太科技一直代做石墨化加工這種低附加值業務,恐怕永無出頭之日,

轉機發生在2017年,尚太科技注意到鋰離子電池行業的發展機會,由石墨化工序加工服務向前後端工序如破碎、改性造粒、成品加工等延伸,轉化為負極材料的一體化研發、生產與銷售。

在完成華麗蛻變後,尚太科技沒有停下前進的步伐,向下遊鋰電池廠送樣,通過了小試、中試、大試,終於切入了寧德時代的供應鏈,並於2018年7月實現批量供貨。

02依賴寧德時代

2018年之後,寧德時代便一直是尚太科技的第一大客戶,可以說尚太科技目前的業績妥妥地靠抱寧德時代的大腿。

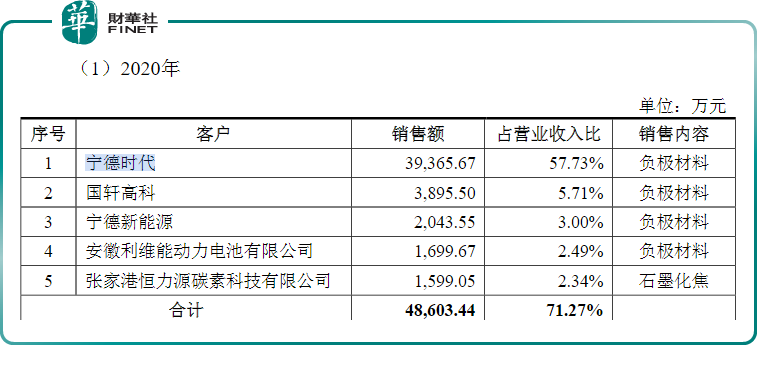

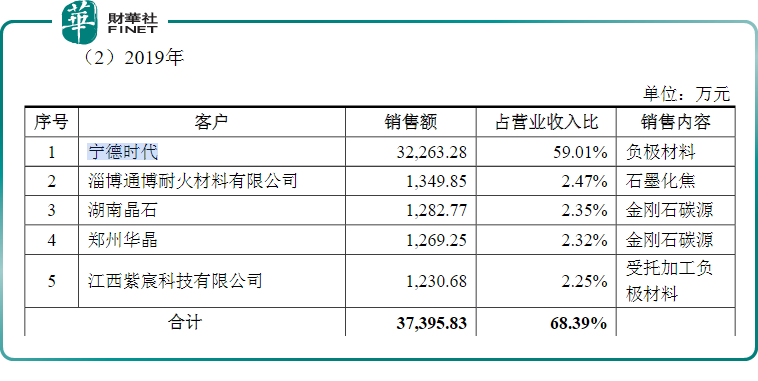

2018-2020近三年,公司對寧德時代的銷售額分别為0.79億元、3.23億元、3.94億元,佔營業收入比重分别為16.77%、59.01%和57.73%,如下表所示:

其實在鋰電領域上遊,無論是上市公司,還是非上市公司,獨抱寧德時代大腿的有很多家,這並非是尚太科技獨有的現象,主要是寧德時代的影響了太大了,這種現象各有利弊,好處在於,寧德時代目前處於發展衝刺階段,劍指全球市場,動力電池原材料成分之一的負極方面訂單量大,能夠刺激尚太科技的業績增長;壞處在於,如果寧德時代的動力電池產量下滑了,那尚太科技的業績也就深受牽連,二者是「唇亡齒寒」之關係。

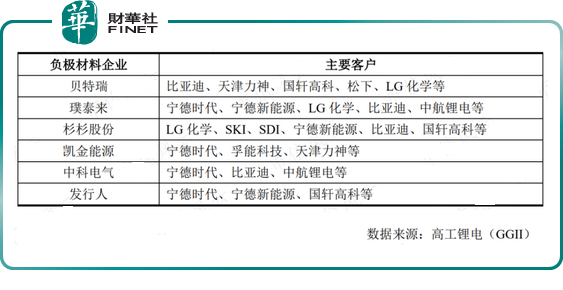

負極材料企業中,璞泰來、杉杉股份、凱金能源、中科電氣的主要客戶也都包含寧德時代,且位居前列,負極材料公司們都在競相抱寧德時代大腿,因此,對尚太科技來說,能夠抱緊寧德時代的大腿也著實不易啊!

03市場份額&產能

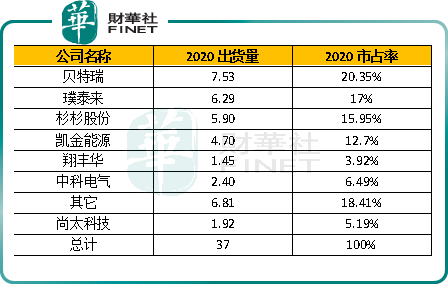

2020年,作為國内負極材料一線梯隊,貝特瑞、璞泰來、杉杉股份合計佔據國内負極材料市場份額的53%。其中,尚太科技在國内負極材料廠商中排名第六,出貨量為1.92萬噸,市場佔有率達5.19%,次於中科電氣,勝於翔豐華。

關於2021年上半年負極材料的銷量,貝特瑞為 6.19 萬噸、璞泰來為4.53萬噸、杉杉股份為4.15萬噸,中科電氣為2.35萬噸,翔豐華為1.64萬噸。

尚太科技的銷量表現則是由2018年的0.35萬噸到2020年的1.92萬噸,年復合增長率達134.38%,2020年9月起,負極材料處於產銷兩旺狀態,公司進行滿負荷生產,甚至由於產能不足,進行了小規模的外協加工採購。

業績方面,2018年-2020年,尚太科技的營業收入分别為4.69億元、5.47億元和6.82億元,近三年復合增長率為20.61%;2018-2020年,尚太科技的淨利潤分别為1.15億元、0.88億元和1.53億元,2019年淨利潤下滑是因公司針對引進人才進行股權激勵,形成較大規模的股份支付,導致當期淨利潤有所下降。

產能方面:2018-2020年尚太科技的負極材料產能利用率分别為89.17%、74.34%和66.64%。2020年底,尚太科技人造石墨負極材料產能約3.1萬噸/年,2021年上半年山西昔陽二期投產後,一體化產能超8萬噸/年。未來三年,尚太科技將繼續完善山西生產基地三期建設,同時在河北省無極縣北蘇鎮建立研發和生產基地。

我們再來看看競爭對手的產能情況:

璞泰來石墨化現有產能達到 6.5 萬噸,年底有望超過 12 萬噸;

杉杉股份負極材料現有產能12萬噸,内蒙古10萬噸負極材料項目二期預計21年底試產;

貝特瑞現有產能10.6萬噸,惠州年產4萬噸鋰電負極材料項目(二期)已投產;

中科電氣現有產能5.2萬噸;

凱金能源現有石墨化產能6.8萬噸;

翔豐華現有石墨化年產能1.5萬噸。

04一體化優勢,毛利問鼎

目前負極材料行業主要經營模式可分為兩種:「以委託加工為主經營模式」和「一體化生產經營模式」。

以委託加工為主經營模式,是指將石墨化工序或其他工序進行委外加工,這種模式好處是可以降低固定資產投資規模,提高資產周轉率,可以及時響應客戶需求的目的,從而獲得市場訂單;壞處是委託加工的費用較高,生產成本變高進而導致產品毛利變低。

一體化生產經營模式,是指自建石墨化為主的全工序生產線,廠房設備等,簡而言之,就是把原本委託加工外包出去的工作内部承擔下來,這種模式好處是降低人造石墨負極材料的生產成本,以提高毛利,壞處是前期需要大量資金去投建固定資產,偏重資產運營。

早期,行業内主要企業採取以委託加工為主的經營模式,但隨著鋰電池行業競爭進一步加劇,通過一體化佈局從而獲得成本上的優勢是提升公司競爭力的有效途徑。

在負極材料成本構成方面,石墨化加工費佔人造石墨負極材料生產總成本的30%以上,尤其近幾年受到環保監管的影響,石墨化加工產能受到限制,加工費不斷提高,導致負極廠商生產成本持續上升,目前國内負極石墨化加工主流報價在1.8-2.2萬元/噸,部分零單報價達到2.3-2.5萬元/噸,相較於2021年初1.2-1.5萬/噸,最高漲幅超過100%。而電費的上漲是導致石墨化加工費用攀升的主要誘因。

在這種背景之下,負極材料企業還在沿用繼續過去那種委託加工模式(石墨化加工外包出去),就顯得很被動,向一體化模式轉型已經成為整個行業的共識。

相較於競爭對手,目前尚太科技的全部工序均自主進行,極少採購委託加工服務,能夠控制全部生產流程,能夠採取有效的各工序成本控制方法,減少因委託加工、生產控制導致的毛利流出,這樣提升了整體生產效率,也降低了内部成本。

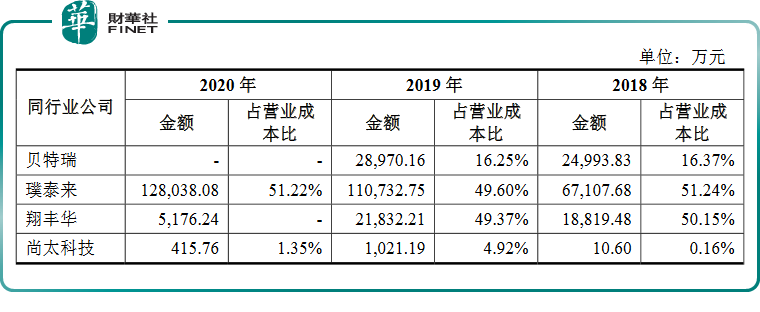

除天然石墨負極材料佔比較高的貝特瑞外,其他同行業公司委外加工佔當期營業成本比均在45%以上,而尚太科技的委外加工規模極小。招股書顯示, 2018-2020年,尚太科技與同行業公司委外加工成本及佔其負極材料營業成本比重情況如下:

也正因為在由「委託加工模式」向「一體化模式」轉型的路上,尚太科技做得最出色,内部成本也因此大幅降低,毛利率目前處於行業第一的位置。

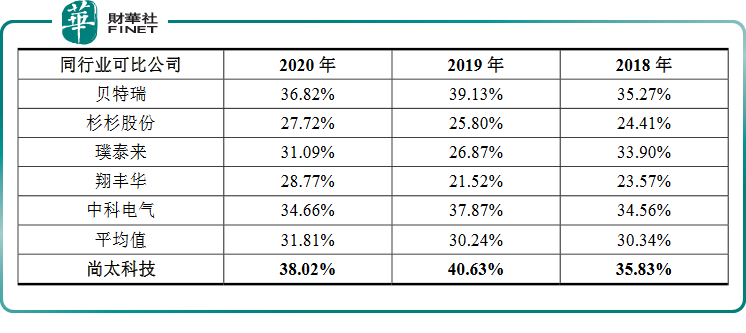

招股書顯示,尚太科技與同行業公司毛利率情況如下:

不過,尚太科技的一體化生產模式,為產品帶來成本優勢的同時,也出現了現金流周轉不佳的問題,自建負極材料一體化生產基地需要持續進行固定資產投資,消耗了大筆資金,元氣大傷。

尚太科技此次IPO擬募資15.44億,其中,10.64億用於北蘇總部產業園建設項目,另外4.8億用於流動資金,補充元氣。北蘇總部產業園建設項目,具體可分為7萬噸鋰離子電池負極材料項目和研發中心及總部建設項目,其中,7萬噸鋰離子電池負極材料項目預計投資9.95億,建設期為18個月,預計第四年可達產。

如果尚太科技能夠上市成功,資金到位後,借助一體化模式,能否由第二梯隊挺進第一梯隊,值得期待。

作者 慧澤李

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)