我們在上一篇文章《「難辨成色」的動力電池概念股(上)|壓力亦是希望,德賽電池進入業績驗證期?》對德賽電池近期在二級市場表現不佳的現狀進行了分析,其實,野馬電池與德賽電池頗為相似,二者整體節奏近來都是在下跌,雖然帶著電池二字,卻不是動力電池那一路的。

野馬電池2021年4月12日上市首日當天收盤價為25.05元,7月8日收盤價到達最高點47.16元後,便進入緩慢的下行通道,9月29日的收盤價為27.19元,相比最高點,跌幅高達42.34%。當下的野馬電池有點兒像條脫了缰的野馬,「有些失控,狂跌不止」。

野馬電池創建於1992年,1996年轉制為寧波市力達電池有限公司,2002年9月更名為浙江野馬電池有限公司,係中國電池工業協會副理事長單位。

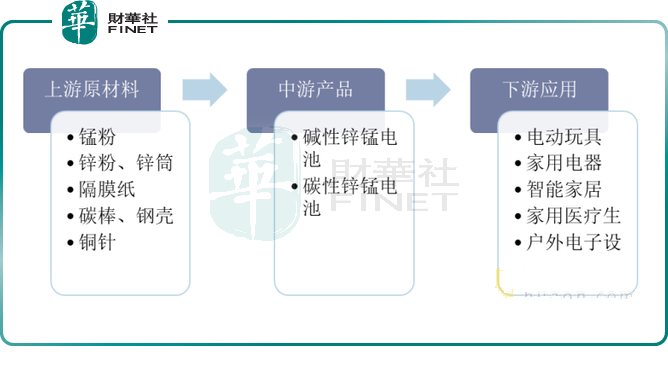

公司主要從事高性能、環保鋅錳電池的研發、生產和銷售,產品以堿性電池為主,兼有碳性電池,產品的下遊是家用電器、電動玩具、智能家居用品、家用醫療健康電子儀器、新型消費電子、無線安防設備、戶外電子設備、無線通訊設備、應急照明等多個領域。

這個鋅錳電池俗稱幹電池,是以二氧化錳為正極,鋅為負極,進行氧化還原反應產生電流的一次電池。雖然都是電池範疇,但此電池非彼電池,幹電池與動力電池的差别挺大,前者主要用於在小型的電器工具,比如遙控器、手電筒,後者卻是應用於新能源汽車、儲能等領域,成本不同、含金量不同,造成了在資本市場的估值不同。

01海外市場過度依賴

野馬電池對海外市場過度依賴是其目前的掣肘之一。

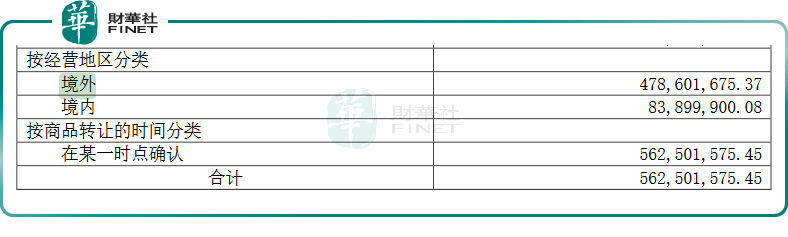

2021年中報顯示,其境外收入為4.79億元,境内收入為0.84億元,境外收入佔比高達85%,

海外主要客戶均為國際知名連鎖商業企業、國際知名電子設備生產廠商和大型貿易商。

疫情當下,這讓海外市場蒙上了一層不確定性,如果一旦疫情惡化,野馬電池的海外業務是否還能順利展開,這確實是個不得不直面的問題,如果海外業務受損,那麽整個營收將會出現崩塌式的下滑。

對海外市場的依賴由來已久,招股書顯示,2017年至2020上半年年,野馬電池境外收入佔主營業務收入的比例分别為86.98%、85.41%和 85.86%、86.15%,其中境外收入的55.19%來源於歐洲區域,北美洲佔比24.53%,港澳台佔比14.2%。近幾年來,國内銷售收入佔比均在15%以下。招股書數據如下表所示:

關於對海外市場的過度依賴,野馬電池也是心知肚明的,在招股書中自述「目前中國市場南孚電池佔據了重要地位,公司產品主要以出口為主,在出口領域,公司的主要競爭對手為寧波中銀、長虹能源、浙江恒威及廣東力王等少數企業。」

在國内市場,南孚電池是領頭羊,因此,境内的業務進展的不如境外的順利。

02低附加值&毛利低

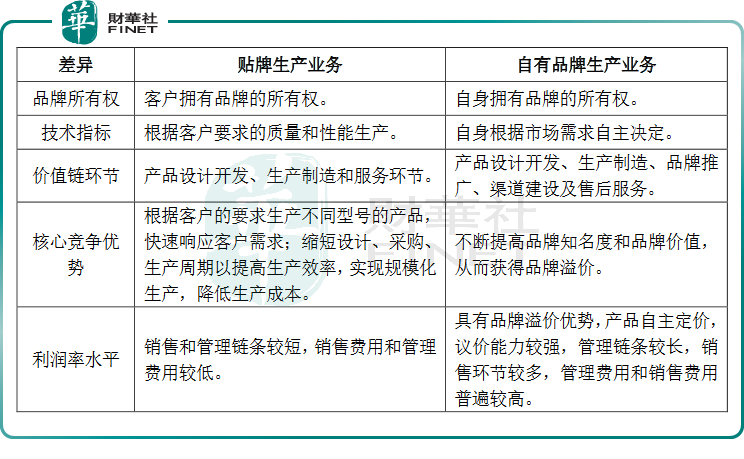

2021中報顯示,野馬電池的國外市場銷售主要向國際知名商業連鎖企業、國際知名電子設備生產廠商和大型貿易商等客戶貼牌銷售,同時公司還有少量的自有品牌業務。

這里的貼牌銷售正是大家平時所說的代加工,類似德賽電池的封裝業務,都是低附加值的行業,造成公司的毛利水平較低。

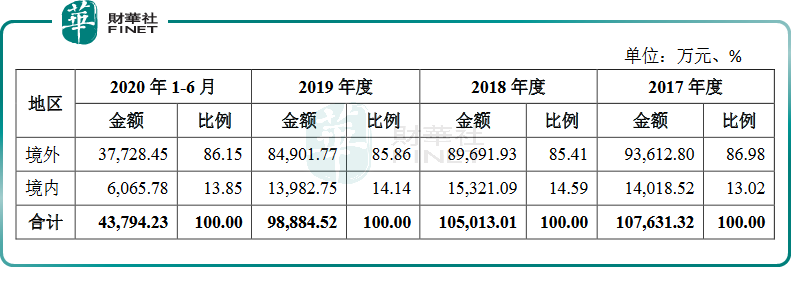

招股書顯示,野馬電池2017-2020上半年的毛利率與公司的競爭對手的毛利水平進行對比,野馬電池的毛利率是在各個年度均是低於行業平均數值的,具體如下表所示:

由上表我們可以看出,野馬電池的毛利率是低於行業的平均數的,這就說明其盈利空間比較狹窄,需要靠走量來實現營收的跨越。

但話又說回來,單就野馬電池的自身毛利來看,站在時間維度比較,2017-2020的毛利率是逐漸升高的,說明公司在有意識調整業務、控制成本。

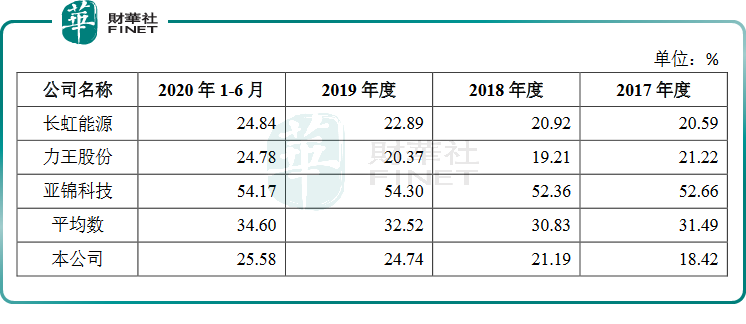

貼牌業務佔比過高則是野馬電池目前的第二大掣肘。

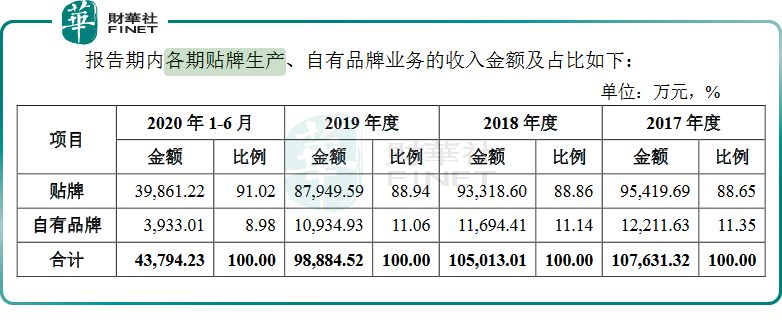

招股書顯示,自2017至2020上半年,公司的貼牌業務(代加工業務)佔比分别為88.65%、88.86%、88.94%、91.02%,一直保持在較高的水平。

公司的毛利較低與貼牌業務在營收佔比過高息息相關,相比貼牌業務,自有品牌業務具有品牌溢價優勢,產品自主定價,議價能力較強。

比較雞肋的是,在貼牌過程中,野馬電池根據客戶的要求,利用自身技術生產出相關產品,客戶不提供技術和服務,採購野馬電池生產的鋅錳電池產品後,卻以客戶的品牌名義對外銷售。在整個貼牌過程中,原材料採購、產品生產、技術標準應用、產品質量控制、產品包裝和運輸等各個環節全部由野馬自主完成,相關費用由野馬承擔,公司與貼牌客戶的合作是一種買斷式的購銷業務。

這兩大業務的對比具體如下表所示:

海外市場佔比過高,同時貼牌業務佔比過高,將這二者聯係在一起,這就說明野馬電池在境外市場的話語權並不強,沒啥「討價還價」的盈利空間拓展的可能性。

03鋅錳電池行業現狀與競爭格局

我們先來看看鋅錳電池行業的產業鏈。

鋅錳電池行業的上遊供應商主要為電解二氧化錳粉、鋅粉、隔離紙、鋼殼、碳棒、鋅筒和銅針等生產製造企業,鋅錳電池生產所需最主要的金屬原料為鋅粉和電解二氧化錳粉。根據電解液和電極結構的不同,鋅錳電池主要分為碳性鋅錳電池和堿性鋅錳電池,下遊客戶主要是電動玩具、家用電器等,具體如下圖所示:

我國作為全球最大的鋅錳電池生產基地,同時也是全球最大的鋅錳電池出口國,海外市場是中國鋅錳電池行業最重要的市場。我國鋅錳電池出口量遠大於進口量,據統計,截至2021年1-7月我國鋅錳電池進口量為7.5億個,同比增長0.66%,出口量為162.61億個,同比增長3.86%。

據中國電池工業協會統計數據顯示,2018年,我國幹電池產量為408.2億只;2019年,在堿性電池產量持續提升的帶動下,幹電池產量提升至449.1億只。2020年上半年,受新冠疫情影響,部分幹電池企業停工停產對我國幹電池製造業產生一定的負面影響,總產量約為414.1億只。

從行業數據來看,幹電池行業的前景是明朗的,處於上升期。但也夾雜著激烈的競爭,能否在競爭中提高自己的市場佔有率是關鍵,打出自家的品牌更是關鍵中的關鍵。

虎頭電池、中銀電池、南孚電池是國内幹電池第一梯隊,分别為國内幹電池前三強,虎頭電池的年銷量在60億支以上,中銀電池2020年的出口量達到了34億支,也是對出口依賴度比較高,南孚電池的銷量在20億支以上。

蹊跷的是,這三家公司至今都沒有登陸A股。南孚電池即使登陸新三板也是通過借殼亞錦科技才實現的,亞錦科技在完成資產重組後,南孚電池成為其控股子公司,但總體看,其在資本市場表現得不溫不火。多次易主後,近期又被安德利(603031.SH)盯上了,安德利9月發佈公告稱,其正在籌劃購買寧波亞豐持有的亞錦科技36%的股權。

這麽一看,野馬電池能夠登陸資本市場確實值得珍惜。但論產量,野馬電池只能算是處於第二梯隊,公司在2019年的全年產量為12.11億支,2020年1-6月的鋅錳電池產量為6億支;位於第二梯隊的另一家公司恒威電池在2020全年的鋅錳電池產量為9.02億支,恒威電池在8月27日獲得創業板過會,也將登陸資本市場。

綜述可以看出,野馬電池目前的經營模式是低附加值的代加工路線,並且對海外市場依賴度高導致其盈利的不確定性增加,且在行業内產銷量份額佔比也沒有位於前列,這或許就是野馬電池自近期跌跌不休的原因所在,野馬電池如果能夠在自營品牌道路上加大步伐,不失為「轉危為安」的一條路徑。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)