編者按

璞泰來與杉杉股份為啥近期雙雙大漲?這與鋰電負極材料的躁動有關。近期内蒙限電加劇石墨化產能緊張,加之負極石墨化是當前負極最主流技術,負極材料可能就從產能過剩轉變為產能緊缺,目前國内負極石墨化加工主流報價在1.8-2.2萬元/噸,部分零單報價達到2.3-2.5萬元/噸,相較於2021年初1.2-1.5萬/噸,最高漲幅超過100%。在石墨化產能緊缺的情況下,最利好的是——石墨化自給率更高的公司,這或許是近期鋰電負極概念股大漲的原因所在,這種上漲能夠持續多久?負極材料上下遊產業鏈的怎樣的?市場前景多大,以及行業壁壘多高?負極材料概念股誰更有發展潛力?

01負極材料產業鏈&漲價邏輯

負極材料石墨化是指高溫下將碳原子由雜亂不規則排列轉變為規則排列的六方平面網狀結構,其目的是獲得石墨高導電、高導熱、耐腐蝕、耐摩擦等的性能。

石墨化分為天然石墨化和人工石墨化,與天然石墨化相比,人工石墨化具有更好的耐腐蝕、導熱性好、滲透率低等特點,應用領域更廣,人造石墨化是當下鋰離子電池負極材料領域的主流技術。

從工藝流程來看,人造石墨主要有預處理、造粒、石墨化加工和球磨篩分四大工序中,一體化生產代表著行業未來的大方向,而造粒、石墨化加工、碳化包覆是一體化生產環節的關鍵,體現負極行業技術門檻和企業生產水平的主要是造粒和石墨化兩個環節,決定著產品的性能優勢以及成本優勢。

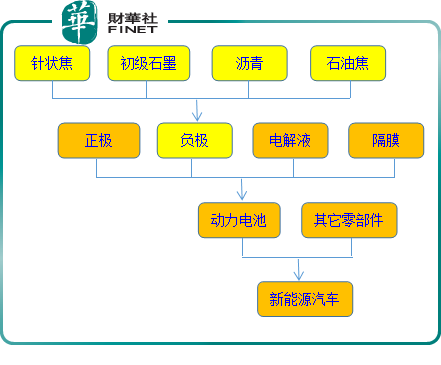

從原材料來看,人造石墨過程中所需的原材料主要包括焦類、初級石墨、瀝青、石油焦等。

在當下的新能源汽車中,動力電池約佔汽車總成本的比例約為40%,在動力鋰電池的材料成本構成中,負極材料佔動力電池成本的比例為10%-15%,也就是說,負極材料約佔新能源汽車的總成本大約為:40%×15%=6%,具體在新能源汽車產業鏈的位置如下所示:

石墨化加工費佔人造石墨負極材料生產成本的比重較大。石墨化加工費佔人造石墨負極材料生產總成本的30%以上,近幾年受到環保監管的影響,石墨化加工產能受到限制,加工費不斷提高,導致負極廠商生產成本持續上升。

目前國内負極石墨化加工主流報價在1.8-2.2萬元/噸,部分零單報價達到2.3-2.5萬元/噸,相較於2021年初1.2-1.5萬/噸,最高漲幅超過100%。而為了應對成本上升,部分負極企業繼7月漲價之後,又開始了新的一輪議價,下遊電池客戶為了保供,對於此次議價均表示接受。

而電費的上漲是導致石墨化加工費用攀升的主要誘因,上遊承壓,這是負極產品漲價的内部原因。

還有一個外部原因是石墨化產能地區的限電政策。負極石墨化加工行業屬於高能耗,耗電量非常大,石墨化加工過程中的電費約佔石墨化成本60%,主要集中在内蒙古、四川、山西、雲南等電價相對比較低廉的地區,其中,内蒙古是國内負極石墨化產能重要集聚地,約佔全國總產能46%,内蒙開始限電後,石墨化產能緊張加劇,成為限制負極產量的瓶頸環節。

另外,石墨化生產線建設週期較長、地方政府控能耗、限電等因素導致產能擴張低於預期,加之去年負極材料行業的整體產量並無過多儲存,供給端短期釋放產能乏力,因此,接下來負極產品的漲價是大概率事件了。股市往往會提前發酵,一些投資者提前接受到這一邏輯,順理成章的反映到二級市場,造成璞泰來與杉杉股份等負極概念股近期的大漲。

璞泰來在9月17日以191.04元收盤,創下歷史新高,且盤中的時候觸及到200.29元這個位置;杉杉股份在9月15日以39.48元的收盤價創下歷史新高;中科電氣在9月23日以35.62元的收盤價創下歷史新高。

其實,限電與電費上漲都是國家出台能耗雙控政策後的兩個衍生現象,雙控政策主要針對高能耗行業,2021年2月7日發改委發佈了各地區2019年能耗消費總量和強度雙控目標考核結果,公告通報批評了内蒙古(唯一)未完成雙控任務,3月9日,内蒙古印發《關於確保完成「十四五」能耗雙控目標任務若幹保障措施》,試圖控制高耗能行業產業規模,並加緊限電,其他有涉及石墨化負極材料生產的地區也多少受到這方面的波及。

02市場前景&行業壁壘

根據中汽協發佈的最新汽車產銷數據,2021年前8月,新能源汽車產銷分别達到181.3萬輛和179.9萬輛,同比增長均為1.9倍,其中,8月新能源汽車滲透率已提升至17.8%,新能源乘用車滲透率更是接近20%。

另據乘聯會發佈的數據顯示,8月我國新能源乘用車零售銷量為24.9萬輛,同比增長167.5%,環比增長12.0%。1~8月我國新能源車累計零售147.9萬輛,同比增長202.1%。

歐洲新能源汽車2021年1-8月累計銷量為118.9萬輛,同比+122%,電動化滲透率達17.4%;美國新能源汽車2021年1-8月累計銷量35.1萬輛,同比+200%。

我們可以看到,新能源汽車的發展現狀在整個全球範圍内可以說是乘風破浪,勢如破竹,這樣勢必利好上遊的動力電池,進而拉動上遊負極材料的出貨量,因此,從下遊的釋放的利好這一角度來看,負極材料的行業前景自然不言而喻。西南證券預計2021年、2025年負極材料需求量達到70萬噸、200萬噸。

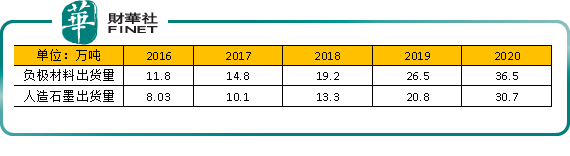

高工鋰電GGII調研數據顯示,2016-2020年,我國負極材料出貨量逐年上升,2020年中國負極材料出貨量36.5萬噸,2021上半年我國負極材料出貨量33.5萬噸,同比增長165.87%市場增幅超預期,主要係全球各領域鋰電池需求大幅增長所致。其中,人造石墨出貨量由2016年的8.03萬噸上升至2020年的30.7萬噸,年均復合增長率近40%,具體如下表所示:

無論是人造石墨還是負極材料的整體出貨量,均是穩步的逐年升高的趨勢。

目前動力電池主要分為磷酸鐵鋰電池與三元高鎳電池,值得一提的是,磷酸鐵鋰電池對負極材料的需求是高於三元電池的,自2021年以來,磷酸鐵鋰電池重獲國内乘用車的青睐,產銷量逐月上升,5月份國内磷酸鐵鋰電池產量首次超過三元鋰電池,7月份,磷酸鐵鋰電池的單月裝車量首次超過三元鋰電池。

也就是說,動力電池内部出現的分水嶺——磷酸鐵鋰電池的回歸,將加快提升負極材料的釋放量。

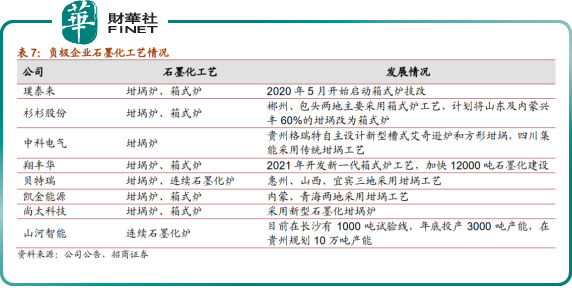

行業壁壘:傳統的負極石墨化工藝為坩埚法,但坩埚法能耗和成本較高,環保也存在問題,國内頭部負極企業開始採用箱式爐工藝與連續法工藝。箱式法和連續法在單位電耗、單位面積產出均有明顯優勢,相比傳統石墨化坩埚爐加工工藝,箱式法和和連續法工藝的單位電耗分别降低20-30%、40-50%。同時,箱式法和連續法單日產出是傳統坩埚爐工藝的2倍和5-6倍,連續法還在產品一致性方面更優,未來兩種工藝有望成為主流。相關企業的工藝路線如下所示:

石墨一體化佈局,石墨化加工的自供比例越高也有利。負極材料廠商目前分為兩大類,一類是石墨化加工外包,委託加工;一類是公司内部加工,不依託外部;顯然,後者更具競爭力,因為一方面可以把產能釋放的鑰匙攢在自家手中,另一方面又可以降低成本,提升產品的競爭力。

在能耗雙控背景下,誰的工藝路線所需能耗低且環保,誰在石墨一體化佈局上自供比例高,誰就能在行業上領跑。

03掘金機遇:負極概念股大盤點

璞泰來(603659.SH):A股鋰電負極一哥,實至名歸,2021上半年負極材料業務出貨量為4.53萬 噸,同比增長 103.57%,負極創造收入24.54 億元,同比增長79.46%,負極產品銷售均價為5.42萬元/噸。

產能方面,截至 2021 年 6 月 30 日,璞泰來石墨化產能達到 6.5 萬噸;隨著内蒙二期 5 萬噸石墨化在下半年建成投產,公司山東及内蒙的石墨化產能在年底有望超過 12 萬噸,石墨化加工的自供比例將進一步提升。

2021上半年,全資子公司山東興豐、内蒙紫宸興豐在客戶認證的前提下逐步推進廂式爐改造,為加快推進公司内蒙生產基地負極材料一體化生產進程,公司加快推進内蒙紫宸與内蒙興豐吸收合並事宜,實現負極材料和石墨化團隊的協同整合。這就是前文提到的石墨一體化佈局的措施。

為滿足動力電池下一階段的市場需求,公司在四川邛崃規劃建設年產 20 萬噸負極材料一體化項目,其中一期 10 萬噸負極材料一體化項目以募集資金及自有資金啓動建設。

杉杉股份(603659.SH):2021上半年負極材料業務出貨量4.15噸,同比增長107.79%,單看出貨量快追上璞泰來了,負極創造收入16.46億元,同比增72.71%。

上半年,公司負極材料銷售均價為3.96萬元/噸,同比下降18.80%;包頭一體化項目一期達產,依託内蒙古當地的電價優勢和一體化產線優勢,降本增效明顯,導致產品毛利率提升。

近期能耗雙控政策不斷發酵,内蒙古限電與電價上漲,這會不會對杉杉股份的產量與毛利產生衝擊,是一個關注點。

當然,如果把杉杉股份定義成正宗的負極概念股,有些欠妥,它更像是一家綜合類的鋰電材料公司,因為除了負極業務,還有正極、電解液等業務,2021年上半年,公司正極材料業務出貨量16722噸,創造收入27.45億元;電解液業務出貨量5277噸,創造收入2.82億元。

杉杉股份現已形成正極6萬噸、負極12萬噸、電解液4萬噸的產能規模。内蒙古10萬噸負極材料項目二期預計21年底試產,還將在四川眉山新建20萬噸負極材料。

中國寶安(000009.SZ):旗下核心資產鋰電公司貝特瑞(持股68%),正負極都有佈局。2021上半年貝特瑞負極材料銷量 6.19萬噸,實現營業收入 23.93億元,負極毛利率達36.73%。

貝特瑞引進連續石墨化工藝,預計工藝成熟後,石墨化成本較傳統工藝下降30%左右。引進的方式是與京陽科技簽署《關於人造石墨負極材料一體化基地項目合作協議》,與京陽科技在針狀焦及鋰電池負極材料領域進行深度合作,共同成立合資公司建設人造石墨負極材料一體化基地項目。

2021上半年,貝特瑞與宜賓金石簽署《股權轉讓協議》,收購宜賓金石持有的四川金貝100% 股權,並通過四川金貝投資建設「5萬噸高端人造石墨負極材料項目」

負極產能方面,2020年有效產能10.6萬噸,天風證券預計21/22年權益有效產能達16、26萬噸。

公司9月23日在投資者互動平台表示,惠州市貝特瑞新材料科技有限公司年產4萬噸鋰電負極材料項目(二期)已投產,項目計劃總投資約7.62 億元。

中科電氣(300035.SZ):2021上半年負極材料業務出貨量2.35萬噸,同比增長211%,已接近去年全年銷量。負極材料及石墨化業務利潤預計約1.32億元,對應負極材料單噸淨利潤約0.56億元/噸。

公司現有產能5.2萬噸,全資子公司格瑞特負極材料及石墨化加工產線擴產正積極推進,將打造成8萬噸負極材料及6.5萬噸石墨化加工一體化基地,公司還將在參股子公司集能新材料建設年產1.5萬噸負極材料石墨化加工項目,以上項目達成後公司將具備年產9-10萬噸負極產能,石墨化加工9.5萬噸年產能。

翔豐華(300890.SZ):2021上半年負極材料業務創造收入3.81億元,6月,公司發佈公告稱公司與遂寧市蓬溪縣人民政府簽署《關於建設年產能6萬噸高端人造石墨負極材料一體化生產基地建設項目的投資協議書》,計劃投資約12億元。該項目建成投產後,公司石墨化自供比例將超過60%。

產能方面,公司9月16日在投資者互動平台表示,目前公司石墨化年產能1.5萬噸,其中3000噸已滿產,1.2萬噸正在試產中。

易成新能(300080.SZ):屬於「負極材料轉型股」,原本主營業務是電池片,2021上半年石墨電極及相關產品業務創造收入6.62億元,佔營收的比重為23.81%,公司主打產品電池片上半年佔營收的總比重為72.27%。

易成新能2021年7月公告稱目前有鋰電池石墨負極材料產能1.4萬噸,6月份公告擬斥資7.5億元投建年產3萬噸鋰離子電池負極材料項目。

山河智能(002097.SZ):屬於「負極材料轉型股」,原本主營業務是工程機械業務,公司於 2020 年取得博邦山河新材料公司的實際控制權,博邦山河主要產品包括新能源動力電池負極材料及各類高純度石墨製品,公司通過此次資本運作正式切入負極材料領域。

公司採用設備法實現連續石墨化工藝,整體成本可降低 30%,並大幅減少設備佔地面積,21 年 3 月公司公告擬投資 50 億元建設年產 10 萬噸負極材料與石墨超高提純生產線項目,隨著項目的順利推進,未來負極業務將有望持續為公司貢獻利潤增量。

公司9月22日在投資者互動平台表示,3000噸負極材料項目位於山河工業城,項目正常推進中,沒有終止。

科達製造(600499.SH):屬於「負極材料轉型股」,原本主營業務是建材機械裝備,公司戰略投資以藍科鋰業為載體的鋰電材料業務,主要為鋰離子電池負極材料、碳酸鋰業務。公司於 2015 年開始進入鋰電池負極材料領域,主要從事石墨化代加工、人造石墨、矽碳復合等負極產品的研發、生產、銷售。

2021上半年,子公司安徽科達新材料的人造石墨生產線開始逐步釋放產能,目前產銷處於良性發展階段;子公司福建科華石墨鋰電池負極材料石墨化裝置生產線一線將於2021 年7 月開始正常投產,產量將於下半年逐步提升;另鋰電池負極材料石墨化裝置生產線二線、三線預計將於2022 年3 月底建成投產。

2021上半年的鋰電材料業務為公司創造1.56億元的營收。

公司9月23日在投資者互動平台表示,公司前期已規劃建設了年產能1.5萬噸人造石墨生產線,未來將根據經營及市場情況進行配套規劃。

通過梳理我們發現,目前正兒八經參與負極材料業務的上市公司並不多,大部分都是「副業」或者說是還有正極等其他鋰電業務,後來者也試圖在負極領域分一杯羹,但在能耗雙控的背景下,石墨化代加工的傳統模式會逐漸向石墨一體化路徑發展,這將是一次洗禮,誰在這方面跑在前面誰將笑到最後。

作者 慧澤李

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)