前言

得不到的永遠在騷動。

5年50GWh,小康股份(601127.SH)與寧德時代深入綁定,進入蜜月期,這般轟轟烈烈。

9月10日,小康股份公告稱,旗下子公司金康新能源與寧德時代簽訂《五年供需聯動和產能保證框架協議》,約定金康新能源將在2022年至2026年間向寧德時代採購動力電池。

簡單來說就是,寧德時代給小康股份預備一些貨,而且量還挺大。小康股份這一操作引起廣大投資者的好奇——小康這是要鬧哪樣?

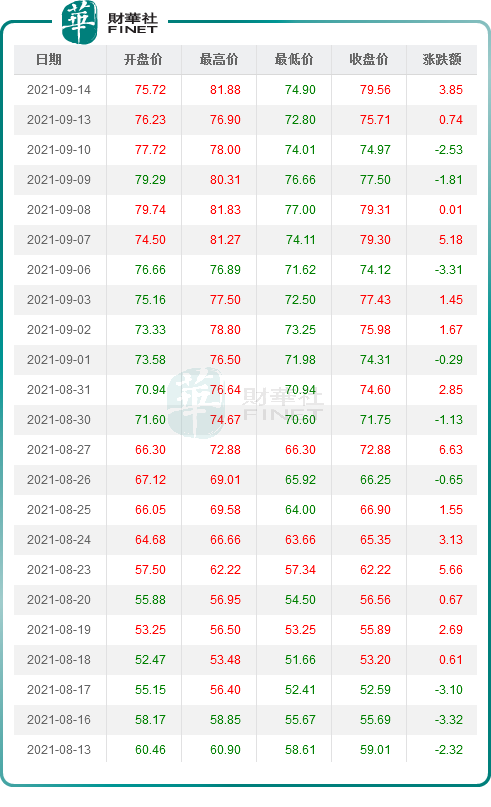

二級市場聞到這一風聲,先漲一波再細究個中的緣由,9月14日小康股份以79.56元收盤,並在盤中創下81.88的新高,這算是第二次衝擊80元大門,第一次是在6月下旬的時候,當時收盤價刷下79.22的歷史最高值,然後就步入下行通道。

近一個月來,小康股份在二級市場的走勢可以說是——「穩中求進」。具體見下表:

我們再回到這份與寧德時代簽訂的供貨協議,雙方約定,協議期間,小康股份需至少提前6個月向賣方提出要求,共同確認下一年度採購總量,並通過附屬協議進行約定;若當年未簽署附屬協議,次年則按照10GWh的年度量執行。

上述内容簡單來說,就是雙方暫定10GWh/年的採購量,如果小康股份要改變主意,得提前6個月通知寧德時代。

長達5年的供貨協議,在車企還是比較罕見的,這對小康汽車意味著什麽,還是值得思考一番。

01「電池荒」背景之下的應急策略

在新能源汽車產業鏈上,大家都知道有芯片卡脖子的「芯片荒」現象,其實,電池荒也是車企產能的掣肘了。

關於電池荒,之前外界媒體就報道過,寧德時代董事長曾毓群抱怨「客戶催貨讓他快受不了了」;小鵬汽車董事長何小鵬為了順利拿到電池,親自在寧德時代蹲守了一個星期,雖然這則傳聞後面被何小鵬否認,但也從側面反映出現階段新能源車企在動力電池方面的緊張程度。

日前,蜂巢能源董事長兼CEO楊紅新對外表示,「目前電池缺口達30%~50%,每家企業的情況不一樣,有的企業缺口大一些,有的企業缺口小一些,和產品結構有關係。」

即使是新能源汽車一騎絕塵特斯拉,依然面臨「電池荒」的困擾。

2021年1月,馬斯克在財報電話會議上強調,電池供應已經成為「目前電動汽車普及的障礙」。馬斯克預計,「即使電池供應商以最大速度生產,2022年及以後電池供應仍將嚴重短缺。」

自2018年起,電池供應開始成為特斯拉產能限制的重要因素之一。彼時由於松下電池的產能爬坡速度不及特斯拉汽車生產線的產能爬坡速度,特斯拉Model 3的量產開始陷入停滞。

為了解決「電池荒」這一難題, 在2020年特斯拉「電池日」上,馬斯克還豪情萬丈地宣佈要自產電池,但是現實卻是進展緩慢。

根據SNE Research的預測,到2023年,全球電動汽車對動力電池的需求達406GWh,而動力電池供應預計為335GWh,缺口約18%;到2025年,這一缺口將擴大到約40%。

在這樣嚴峻的供需失衡的形勢下,難怪小康股份與寧德時代簽訂長達5年的供貨協議,5年畢竟不是一個小時間段,期間有很強的不確定性因素,冒險去鎖單,小康股份底氣十足,同時也是電池荒背景下車企求生存、求發展的本能反應。

鎖單,是近期新能源產業上萌發的一個獨特現象,簡單來說,就是下遊需求方與上遊供給方簽訂供貨協議,在一段較長的時間内(一般至少3年起),對供貨量做出約定。

比如,寧德時代與永太科技鎖單,約定在2021年7月底至2026年底,向對方採購六氟磷酸鋰的最低量為2.4萬噸。比亞迪與多氟多、天際股份也有類似的鎖單操作。

這種鎖單操作,對寧德時代來說,增強了盈利的基石,無疑是利好,從9月14日的股價大漲就能看得出來,以529.90元收盤,漲幅達5.39%,當日最高觸及541.00的位置。

雖然小康股份有底氣,但話語權卻是在對方手中,目前動力電池市場份額集中度較高,詳細數據可參考財華社文章《【數據說話】動力電池8月裝機量:寧德時代與比亞迪市佔率再提升,國軒高科挺進TOP3!》,寧德時代在8月份的市佔率已經提升至51%,疊加動力電池整個行業的供不應求,現階段處於賣方市場,目前電池供應商的話語權較大,削弱了下遊車企對產業鏈的議價能力。

這一點,我們可以從小康股份與寧德時代雙方簽訂的附加條款得到印證:

關於產能保證金的約定:為保障買方2022至2026年的採購需求,買方需按照協議約定向賣方支付一定金額的產能保證金,以支持雙方提前佈局產能、保障雙方共同利益。

這個產能保證金顧名思義就是合同的定金,定金的比例雖然沒有披露,但根據目前的緊張局勢,應該低不到哪兒去。

另外還有關於違約責任的約定:供貨期内,若因買方自身原因導致未完成年度量綱的提貨,或者因賣方自身原因導致供應總電量少於年度量綱,則違約方應向守約方支付一定比例的違約金。

這個違約責任更多的是對小康股份的約束,由於動力電池產品特殊,有量身定制的過程,如果寧德時代生產出來後,對方又不要了,沒辦法轉手再賣給其他車企,因此,需要再加個違約責任確保萬無一失。

02 小康股份能否消化得了?

每年採購10GWh是什麽概念?

要知道,寧德時代在2021年上半年的動力電池產能為65.45GWh,全球裝機量是34.1GWh,國内裝機量為25.76GWh。由此可以看出,這個每年10GWh的採購量著實不是個小數目,若年度採購量按10GWh算,意味著未來5年小康股份將向寧德時代採購50GWh動力電池。

換句話說,在2022-2026年期間小康股份動力電池年度10GWh的採購量,也就是大約20萬輛純電動汽車所需電池(以單車平均電池容量50kWh估算),小康股份能消化得了嗎?

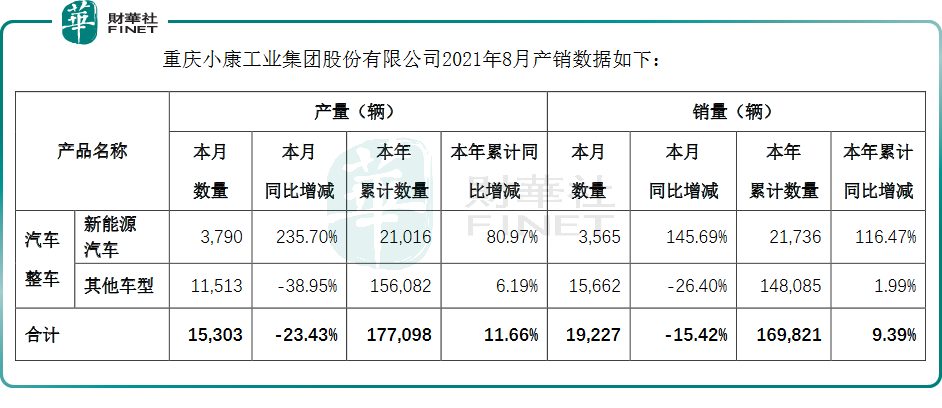

我們看看小康股份現階段的汽車銷量,根據小康股份官方披露的8月產銷數據如下:

小康股份在8月份產出3790輛新能源汽車,交付了3565輛新能源汽車,截止8月份累計銷量為21736輛。

由此可看出,小康股份當下的新能源汽車銷量並不好看,離年銷20萬輛這一數字還有些遙遠。

一個問題浮出水面,大家都很好奇,眼下的小康股份能消化得了這麽多的訂單嗎?

有業内人士認為,提早根據產品規劃預定產能,是小康股份對於之後新能源產業的長期佈局,「綜合現階段產銷數據推測,小康股份在新能源方面有可能走入代工路線,依賴金康、瑞馳新能源工廠,為新造車企業提供生產服務。」

也就是說,小康股份可能以代工路線來消化此次供貨協議中的電池。

乘用車聯合會秘書長崔東樹也是持有類似觀點,他表示,金康賽力斯擁有一定代工優勢,未來有可能向代工企業轉型,從而獲得更大的市場增量。

代工確實已經成為當下傳統車企的盈利的另外一條路徑,這與其過剩的產能有關,比如網上有消息稱,比亞迪正在為豐田生產電動汽車,新車已經開始路試,預計於2025年正式投產; 還有江淮汽車給蔚來代工;吉利給賈躍亭的FF汽車代工等。

當然除了代工,小康股份也不是完全沒有在銷量上逆襲的機會,小康股份與華為的合作一直是個很大的看點,在華為的賦能下,小康股份說不定未來還會推出陸陸續續推出新的車型,基於此,有必要先把上遊的動力電池這一寶貴資源鎖定,「先下手為強」。

在推出新車型方面已經有一些動作,比如金康新能源旗下賽力斯品牌,已推出賽力斯華為智選SF5增程電動車,並在此次工信部最新一批新車公告中,亮相了全新賽力斯問界M5,並提供華為智選版車型供消費者選擇。

與華為的故事,還在繼續。

作者 慧澤李

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)