去年9月份,弗若斯特沙利文發佈《2019全球及中國透明質酸(HA)行業市場研究報告》(以下簡稱「報告」)顯示,中國已經成為世界第三大醫美市場,2019年市場規模為1427.3億元,預計到2024年市場規模將增至3798.8億元,未來五年間復合年增長率達到27.7%。

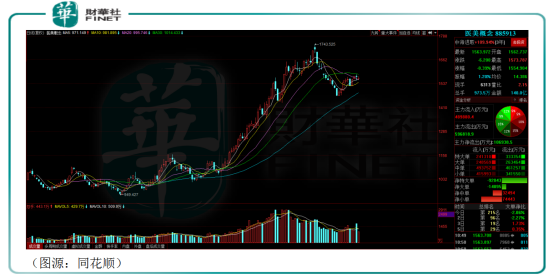

爆發式增長的醫美行業熱潮隨即傳導到二級市場。同花順醫美概念指數從今年1月份949點一路上漲, 6月1日概念指數衝上1744點。

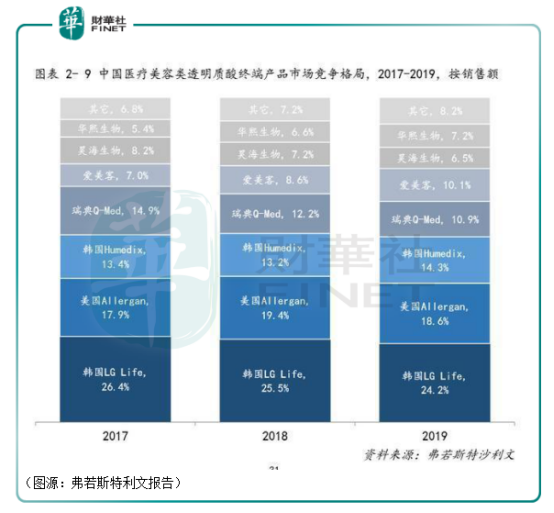

根據報告,2019年中國醫美類透明質酸終端產品市場按銷售額計算國内公司市佔率前三分别是愛美客、華熙生物及昊海生科,三者市佔率分别是10.1%、7.2%及6.5%。

巧的是,隨著玻尿酸帶頭大哥、「女人的茅台」愛美客(300896.SZ)去年9月份在創業板上市,A股市場已經集齊了以上國產醫美玻尿酸終端產品的「三巨頭」。

「玻尿酸三巨頭」近半年時間在A股市場可謂呼風喚雨。去年10月份至今,昊海生科股價漲幅超過45%,華熙生物漲幅超90%,愛美客的漲幅則是更加驚人的近226%。

華熙生物與玻尿酸結緣於世紀之交的2000年,華熙國際投資集團董事長趙燕認識了同在北大EMBA課程就讀的福瑞達生物化工總經理郭學平,自此與山東的福瑞達醫藥集團結下了解不開的「孽緣」。

2004年,姚京、程超各自出資75萬元,成立北京英之煌生物科技有限公司。姚京正是簡軍的丈夫,而英之煌生物則是後來的愛美客。2009年,愛美客首款產品「逸美」上市,為國内首款透明質酸鈉類注射填充劑。愛美客亦成為國内第一家取得相關產品醫療器械注冊證的企業。

2007年,前外科醫生吳劍英與侯永泰辭職下海,與蔣偉一起創業。當年1月份,蔣偉和他持股80%的上海昊海化工有限公司,分别以貨幣出資1800萬元和200萬元,設立了昊海有限,是為昊海生科前身。4月份,公司以0.33億元向上海華源取得松江生物藥廠的控股權,之後又收購上海建華、其勝生物,以醫用幾丁糖和醫用透明質酸鈉係列產品進軍眼科粘彈劑業務。

2010年,在醫美行業崛起所倚仗的顔值經濟還未席卷而來之前,公司三名初創成員選擇開拓醫美業務,最終成就了玻尿酸的第三極昊海生科。

前人栽的樹在十年後才結了果。2019年10月及11月,昊海生科和華熙生物先後到上海科創板上市。一年之後,創業板迎來了玻尿酸終端產品的女王愛美客。之後醫美熱席卷A股市場,迎風起舞的玻尿酸三巨頭風光無限。

歷史為什麽偏偏就選了昊海、華熙與愛美客,這是個有趣的問題。

按滾動市盈率看,玻尿酸三巨頭從高到低排列分别是愛美客、華熙生物及昊海生科,分别是301X、192X及105X。這個排名也符合三家公司醫美玻尿酸終端產品的市場地位。

我們不妨從三家公司的產品線來看,為什麽市場會樂於給玻尿酸三巨頭高於百倍的估值。

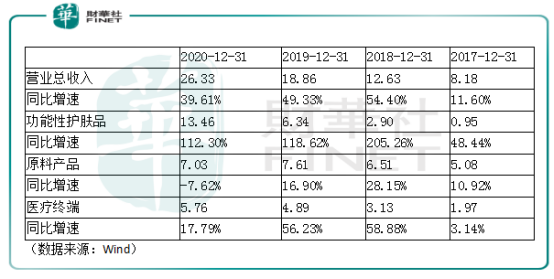

按成立時間順序看,成立最早的華熙生物業務線最豐富。圍繞透明質酸,公司建立了一條完整的上到原料,下到醫療終端產品、功能性護膚產品的全產業鏈。

華熙生物旗下產品主要分為三類:

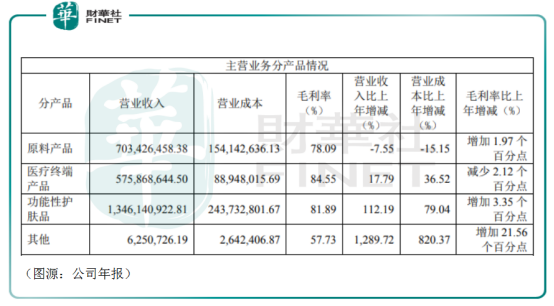

2020年報顯示,華熙生物收入主要來自功能性護膚品,該部分銷售收入為13.46億元,佔比51.13%;其次是原料產品,銷售收入7.03億元,佔比26.72%;最後是醫療終端產品,銷售收入5.76億元,佔比21.87%(其中皮膚類醫療產品銷售收入4.35 億元;骨科注射液產品銷售收入0.90億元;其他產品銷售收入0.51 億元)。

華熙醫療終端產品中醫美類的軟組織填充劑包括潤百顔、潤致等品牌。

從毛利率看,華熙透明質酸原料產品毛利率為78.09%,醫療終端產品為84.55%,功能性護膚品為81.89%。

晚於華熙生物四年成立的愛美客業務線比較單一,公司沒有透明質酸原材料業務,產品線包括Ⅲ類醫療器械係列注射用透明質酸鈉產品、面部埋植線產品及衍生的品牌矩陣「伴侶型」化妝品。

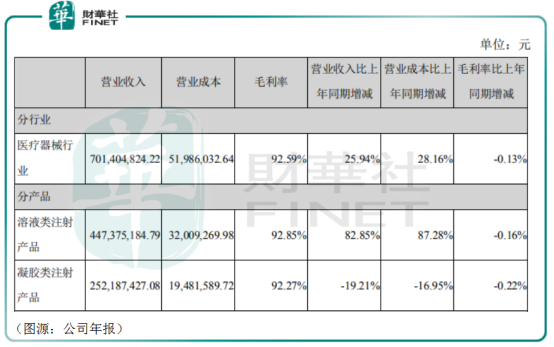

實際上,後兩者銷售收入規模並不大,2020年愛美客面部植線產品及化妝品銷售收入只有184萬和789萬元,佔比為0.26%和1.11%。剩餘的收入全部由注射用透明質酸鈉產品貢獻(銷售收入合計6.99億元)。愛美客的透明質酸鈉產品分為凝膠類和溶液類注射產品兩類。

2020年,愛美客溶液類注射產品銷售收入為4.47億元,毛利率92.85%;凝膠類注射產品銷售收入2.52億元,毛利率92.27%。公司招股書顯示,愛美客注射用透明質酸鈉產品中,兩大主力品牌分别是愛芙萊以及嗨體。2019年該兩款產品分别貢獻39%及44%的注射用透明質酸鈉產品銷售收入。

最晚成立的昊海生科最初並沒有醫美玻尿酸終端產品業務,最開始公司瞄準的是治療白内障的人工晶狀體業務。經過不斷的業務擴張,現時昊海生科的產品線有四條:

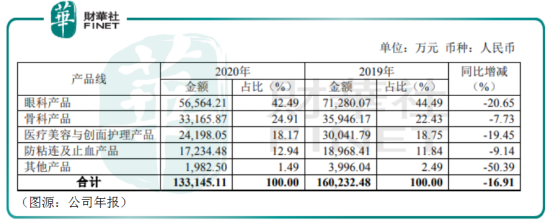

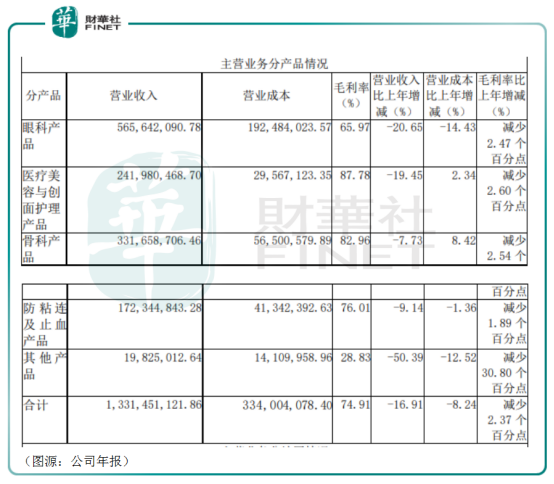

2020年,昊海生科42%的收入來自眼科產品,其次是骨科產品,佔比25%,醫療美容與創面護理產品銷售收入錄得2.4億元,佔比只有19.17%。其中,玻尿酸產品售出1.46億元,佔分部收入為60.41%。

從毛利率看,昊海生科醫療美容與創面護理產品的毛利率最高為88%,收入佔比最高的眼科產品毛利率只有66%,骨科產品毛利率為83%。

從三家公司的產品線來看,昊海生科的業務線最繁雜,華熙生物是圍繞透明質酸打通了上遊原料和下遊的終端產品,而愛美客只有玻尿酸的下遊終端產品。

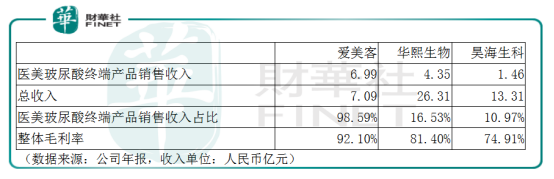

只計算2020年醫美透明質酸產品,愛美客、華熙生物以及昊海生科相關產品銷售收入分别是6.99億元、4.35 億元以及1.46億元,佔總收入比重分别為98.59%、16.53%及10.97%,公司整體毛利率分别為92.10%、81.40%及74.91%。

醫美透明質酸終端產品銷售佔總收入比例越高,公司整體毛利就越高——醫美行業致富密碼,就在於行業中遊的透明質酸終端產品,該產品一個最顯著的特徵就是毛利率極高,普遍在90%以上,同時處在爆發式增長的黃金賽道(玻尿酸為最受歡迎的輕醫美項目)——一針不起眼的玻尿酸,背後是不斷穩定流入的現金流。

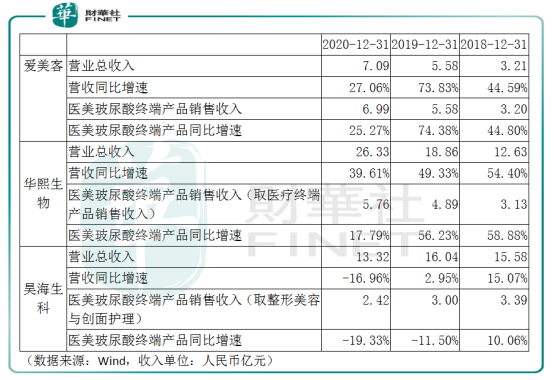

而在玻尿酸三巨頭中,手握行業財富密碼的無疑是愛美客,公司收入絕大部分來自透明質酸鈉類注射填充劑,過去三年該部分收入維持穩定25%以上增速;其次則是華熙生物,公司醫療終端產品收入2018年及2019年增速都在50%以上;昊海生科的整形美容與創面護理收入近兩年都呈下滑趨勢,佔總收入比重同時在縮小,「水分」在三高估值公司中應屬最多。

一個企業的核心競爭力,用董小姐的話來說,還是在於是否掌握了核心科技。

在這方面,華熙生物有2001年5月從山東省生物藥物研究院以45萬元的「骨折價」買過來以發酵法生產藥用透明質酸的初始技術,還有出自玻尿酸黃埔軍校山東商科所的公司首席科學家郭學平帶領的團隊。

愛美客作為最早入局玻尿酸終端產品的玩家,公司自研核心技術包括了多組分復合仿基質水凝膠技術、固液漸變互穿交聯技術、水密型微球懸浮製備技術、組織液仿生技術、恒精準切割技術等核心技術等。

昊海生科則是以收購的方式掌握原屬於他人的核心科技。2007年4月,公司作價0.33億取得松江生物藥廠,藥廠主要負責玻璃酸鈉注射液、透明質酸鈉凝膠以及外用凍幹重組人表皮生長因子等相關產品的生產和銷售。

之後,昊海又作價515.26萬元和4495.69萬元收購了上海建華精細生物製品有限公司100%的股權和上海其勝生物製劑有限公司60%股權。2012年1月,公司又以800萬元代價獲得上海利康瑞生物工程有限公司全部股權,公司主要從事發酵法透明質酸鈉原料、幾丁糖原料、玻璃酸鈉注射液、醫 用膠原蛋白海綿等在内的生物醫用材料產業化項目。

自此,昊海生科成為業務範圍涵蓋眼科、整形美容與創面護理、骨科、防粘連及止血四大治療領域生物醫用材料產品研發、生產和銷售的公司。

截至2020年末,愛美客、華熙生物和昊海生科旗下分别有研發人員91人、377人及270人,

佔公司人員總數比例分别為23.45%、18.1%及19.65%,後兩者平均年薪分别為19.51萬元及24.27萬元。

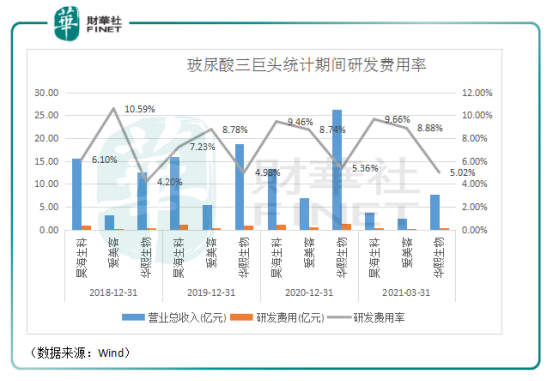

從歷年研發費用率看,三家公司中最低的是華熙生物,研發費用率提升最快的是昊海生科,愛美客研發費用率相對維持穩定,四個統計期間維持在9%左右。從總量看,今年第一季研發費用投入最多的是華熙生物,昊海生科費用規模相若,最低的是愛美客。

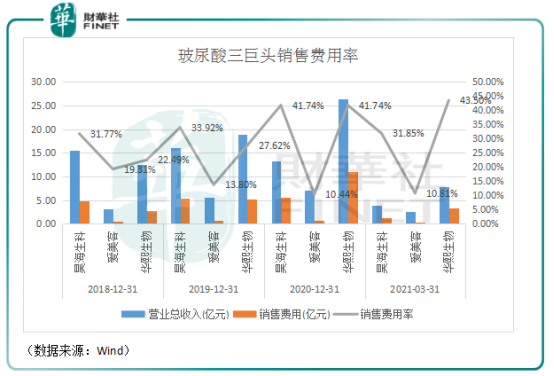

從銷售費用率指標看,愛美客的銷售費用率去年及今年第一季均在10%左右,該指標和產品毛利率可以體現公司對下遊(B端)客戶的議價能力。而昊海生科和華熙生物的銷售費用率近兩個統計期間基本都在40%左右。

綜合來看,在研發端最大方投入的是昊海生科,最吝啬的是華熙生物,若說誰掌握了核心科技,三者都有各自的技術護城河,難分上下。結合研發費用率和營銷費用率來看,經營費用控制得最好的公司無疑是愛美客。

而值得留意的是,愛美客同時還是三家公司中整體毛利率最高的公司,這意味著公司的盈利能力要遠高於華熙生物和昊海生科——女人的茅台並非浪得虛名。

只考慮經營規模增速的話,愛美客、華熙生物和昊海生科中最早掉隊的就是昊海。2018年至2020年,愛美客營收同比增速分别是44.59%、73.83%及27.06%,華熙生物分别是54.40%、49.33%及39.61%,昊海生科只有15.07%、2.95%及-16.96%。

同時,比較毛利率最高、最賺錢醫美玻尿酸終端產品佔比,昊海生科佔比也是最低的。

在hth登录入口网页市場上,昊海生科的滾動市盈率是40X,而在A股是105X。兩者比較,昊海在A股的股價可能存在較大泡沫。

而進入下一輪甄選的愛美客和華熙生物則難分伯仲了。

華熙生物雖然醫療終端產品銷售收入增速不及愛美客,但公司在功能性護膚品方面近四年卻維持著極高的增速,華熙生物產品線更加豐富可以避免類似愛美客業務單一的風險。在行業景氣的情況下,愛美客可以在玻尿酸終端產品的賽道一往無前,但當行業增長見頂,業務多元的華熙生物則可能走得更加「穩」。

華熙生物最新估值是193X,而愛美客則是301X,兩公司分别在6月28日及29日創下各自股價歷史新高283元及804元。

就醫美玻尿酸終端賽道而言,愛美客是三家公司中基本面表現最優秀,因此也享受到市場最高超過300倍的估值。但華熙生物勝在它在毛利率同樣不低的透明質酸原材料和功能性護膚品方面同樣有佈局,這讓它可以擺脫對其他供應商的依賴,專注發展下遊終端產品業務(愛美客和昊海生科招股書中前五大原料供應商都有華熙生物)。

綜上考慮,兩者比較,華熙生物更有可能是時間的朋友。

最新,愛美客已宣佈超募資金約8.86億元人民幣對韓國醫美公司Huons Bio進行增資,並收購Huons Bio部分股權,加碼肉毒毒素產品賽道。

昊海生科亦在今年3月與美國 Eirion 達成股權投資和產品許可協議, 獲得Eirion的創新外用塗抹型A型肉毒毒素產品ET-01、經典注射型肉毒毒素產品AI-09、治療脫發白發用小分子藥物產品 ET-02 在中國大陸、香港及澳門特别行政區、中國台灣地區的獨家研發、 銷售、商業化許可。

玻尿酸三巨頭的互相競爭將持續更長的時間,而且將遠不止於玻尿酸。在這樣的一場馬拉松中,鹿死誰手還暫難見分曉。

作者:燕十三

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)