大博醫療的基本面變動拐點在2019年,但是市場的價格表現並非如此。

它來源於兩票制的實施,指的是藥品或醫療器械從廠家到一級經銷商開一次發票,經銷商再到醫院開一次發票,以兩票替代常見的多票,減少流通環節,以達到降低患者消費成本的目的。

這件事從長期來講肯定是好的,因為它降低了消費門檻,原來可以忍忍的患者看到價格在支付水平之内便願意進行相關治療。

但對於大博來說,長期影響是有的,雖然它可能提升了大博所銷售骨科類、脊柱類、神經外科類醫療器械的市場空間,但是在經營效率上,或者說資本投資回報上受到了壓制。

根據大博的說法,在以前的經銷商模式下,大博將產品銷售給區域經銷商,隨後由經銷商完場該產品的終端市場開拓,實現在醫院終端的銷售。而大博銷售團隊的工作,是協同經銷商更多地參與到學術推廣和市場開拓的活動之中。

在相關產品的配送、物流費用方面,從大博總部拿貨的經銷商,每月採購超過2次且採購金額不足2萬元的,運費由經銷商承擔,其餘情況由大博承擔;對於從各地營銷網點拿貨的經銷商,運費由經銷商承擔。

同時,和經銷商合作的另一個好處在於相對較低的應收賬款。

2015-2016年,大博的應收賬款周轉天數雖然出現了階段的升高,但這是源於大博對於當期處於市場開拓階段的產品,對新增的經銷商給予了一定的信用額度。而隨後可以看到,2017-2018年間,它的應收賬款周轉天數逐步下降。

而兩票制的出現,使得大博過往處於10%-15%區間的銷售費用率提升到了31%左右的水平,而應收賬款周轉天數也從17-18年32左右提升到了2020年的61左右。

顯然,這必將影響到大博較高的roic的表現,但這里面一個比較有意思的點在於,市場直接無視這樣的影響,股價進一步在2020年7月大幅再創新高。

這說明了,我們的市場確實是一個非常重視短期的市場,那麽在這樣的市場里,大博未來的價值會如何呈現呢?

以2020年為例,剔除了貨幣現金和交易性金融資產的影響,大博的roe是高達約58.34%的。這樣的高回報生意,誰不想做?因此,就算兩票制帶來了一定程度的基本面的影響,甚至是基本面的拐點,但它依然是一個不錯的投資方向。

而這樣的高roe可持續性的支撐基礎來源於骨科高值耗材的銷售粘性。

比如,完成一次骨科手術,需要的骨科植入耗材的零部件非常多且細碎,並且均需要使用廠商配套的手術工具,因此通常手術都是配套使用同一個廠家或品牌的產品或工具,以避免零件和零件之間不匹配或匹配度給手術帶來的負面風險。

那麽由於每個廠家的產品都有差異,醫生需要經過相應培訓後才能適應一個品牌的產品,經過長期的教育推廣和臨床應用,臨床專家和醫生也對特定品牌的產品產生了一定程度的認可,而新的產品缺乏長期臨床應用評價資料,在醫患關係緊張和醫生工作超負荷的背景下,醫院和醫生一旦選擇了一個品牌的產品,就不會輕易轉換同級别的其他品牌。

也就說,骨科器械產品的轉換成本是非常高昂的,這決定了在存量市場中,國產替代是一件非常困難的事,這也可以從過往2012-2015年,骨科植入類耗材市場中跨國企業份額維持在60.88%、64.43%、64.58%、64.62%得到印證。

那麽留給大博的機會點在哪里?大體來說就是在增量市場中醫保對國產企業偏向下,差異化終端定位下龍頭優勢的慣性。

首先看他的增量基礎。

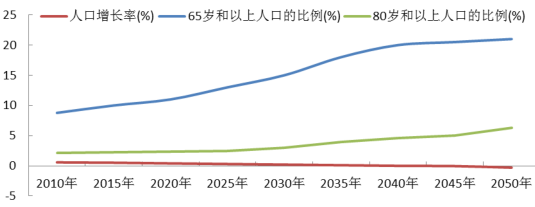

根據聯合國秘書處經濟與社會事務人口處預測,到2040年,預計中國50歲以下人口數量將進一步減少,而60歲和80歲以上人口數量將大幅上升。超老齡人群(80歲以上)數量預計將由2000 年的1200 萬增至2030年的4000萬以上。65歲以上老年人數量將由目前的1.15億激增至2030年的2.4億左右。

而分析骨科、神經外科等疾病的發病原因,可以發現相關疾病患病率和我國老齡化存在很強的相關性。中國外科植入物專委會數據顯示,2005年我國骨質疏松患者就超過了1億人,隨著老齡化的進程加速,到2050年將成倍增加達到2.12億,佔人口總數的13.2%,而老年骨折患者超過30%與骨質疏松相關。同時,我國各種關節炎重症患者超過8000萬人,現有肢殘患者75萬人,以及每年新增骨損傷患者300萬人。這也就意味著:隨著我國老齡化進程的加快,我國骨科疾病的患病人數將加速增長。

支付的數量基礎有了,是否有支付的能力呢?

那麽目前在北京、南京、上海、廣州、武漢等主要城市已經開始逐步放開報銷比例,基本植入物報銷比例在40-60%,手術費用報銷在60-90%,同時對國產植入物報銷比例高於進口植入物。

而結合大博緊俏的產能就知道,這確實是一個景氣度市場,而這個市場將對於有研發能力的企業更加友好,說的直白一點,龍頭企業,尤其是國產龍頭企業有望獲得超出行業平均水平的增速。

而2019年,一個有意思的點來了:帶量採購。說白了,就是給企業規模,但同時要降低效率。

這里面不斷給投資者施壓的點是2020年11月,國家對冠脈支架的國家集採,產品的終端價格平均下降了93%,那麽是不是在隨後的省市對骨科高值耗材的採購中,也會有這麽大的殺價呢?

所以這樣的一個看似短期的預期,大博在2020年7月往後的股價腰斬。

且先不說帶量採購對於龍頭企業來說應當是一個中性的預期,而實際上的結果是大博的創傷類和脊柱類產品的毛利率還分别提升了4.25%、3.9%。

那麽為什麽這樣的一個結果(2020年營利同增26.25%、30.11%)之前,和2019年兩票制(2019年營利同增62.82%、25.34%)之前,股價上是完全相反的走勢,是不是意味著,在本質上股價的支付價格是中期走勢的重中之重,那些只看企業長期基本面而忽略市場分析以及企業支付價格的投資者,最終必然只能獲得一個平庸的回報,這確實是‘說教式-長期持有’理念的悲哀。

所以,理解這一點,就能夠理解在2021年3月後大博醫療的走勢,以及截止目前往後看,大博醫療將出現的價值回歸。而基於文章開頭所講的基本面拐點的出現,以及行業空間、競爭等多方面的因素,那麽它的回歸可能導致底線支付價格的走低。

總體來說,大博是一家不錯的企業,也有不錯的前景,但想要獲得跟大博管理層一樣的超額收益,你必須得學會耐心,而不是用長期投資的自我洗腦獲得一個平庸的回報,那將是一種對優質企業存在的浪費。

By周治玮

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)