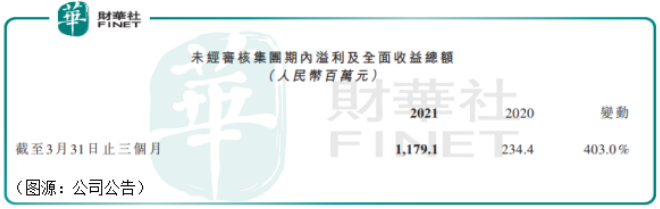

2021年第一季,集團期内溢利及全面收益的總額錄得11.79億元,同比2020年溢利及全面收益2.34億元增長403%。

思摩爾國際(06969-HK)4月22日公佈的一季業績,足夠亮眼。

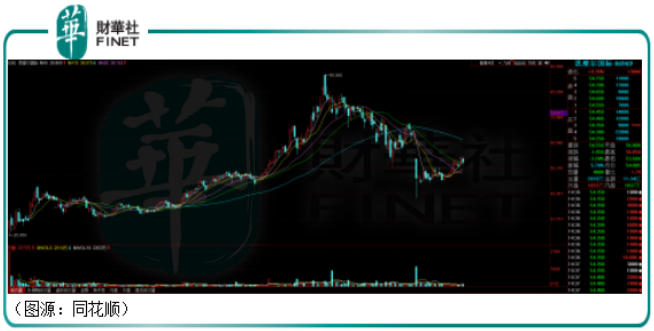

然而,在4月23日的hth登录入口网页市場上,思摩爾股價收盤仍跌3.1%,報54.65港元。

3月22日,工信部在《中華人民共和國煙草專賣法實施條例》附則中增加一條,作為第六十五條:

「電子煙等新型煙草製品參照本條例中關於卷煙的有關規定執行。」

蓬勃發展的中國電子煙行業隨即山雨欲來風滿樓。新政策徵求意見截止到4月22日,政策正式落地時間未定,行内人士認為可能是今年年底。明年上半年,監管層可能會對電子煙進行徵稅、發牌照或收編……一切都還不確定。

3月23日,思摩爾股價一日跌去27%,收報48港元。公司股價隨後持續上行,目前已收復23日行業恐慌性地震引發的跌幅,惟距離90港元的歷史最高值,仍相距甚遠。有新政的達摩克利斯之劍在頂,思摩爾股價短期内恐難再創新高。

於是吊詭的一幕出現了。人皆知道思摩爾2021年的業績確定性很高,但沒有人說得清它合理的估值大概要「殺」到什麽範圍,因為政策利空的靴子遲遲不能落地。

沒有人可以確認,思摩爾的代工生意是否還能長紅。

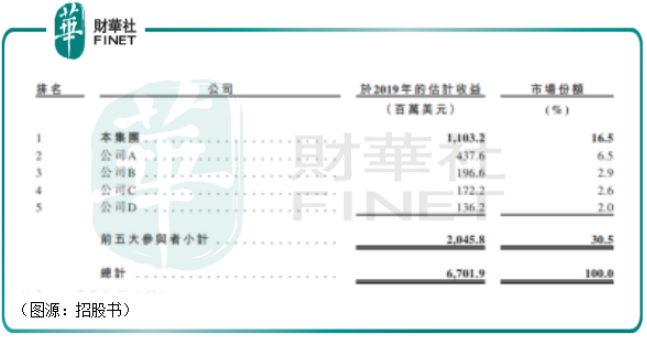

根據公司招股書,2019年就收益而言,思摩爾為全球最大的電子霧化設備製造商,佔總市場分額的16.5%。前五大生產商市佔率合共佔30.5%。電子煙上遊設備製造行業集中度並不算十分高,但思摩爾市佔率在行業遙遙領先(行業第二的市佔率僅6.5%)。

一定程度上,思摩爾可以代表電子煙行業的上遊。

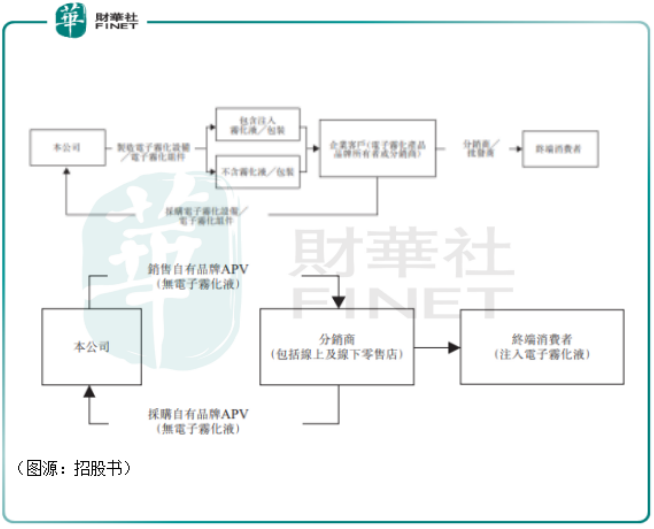

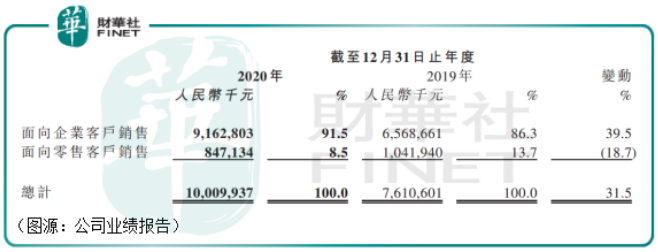

思摩爾的業務按客戶劃分可分為B端及C端。B端客戶是電子霧化產品(即電子煙)品牌或分銷商,供應的產品包括封閉式電子霧化設備及電子霧化組件;向C端供應的產品則是開放式電子霧化設備(APV)。

從比例看,思摩爾的B端客戶收入遠高於C端收入。2020年受困於線下銷售情況不佳,思摩爾C端自有品牌APV銷售收入還同比下降了19%,但為B端電子煙+

.品牌商代工業務收入則錄得收入91. 63億元,同比仍大幅增長40%。全年總收入為100億元,同比增長31.5%。

疫情影響了思摩爾自有品牌的電子煙銷售,但並沒有影響它服務的其他電子煙品牌的銷售。

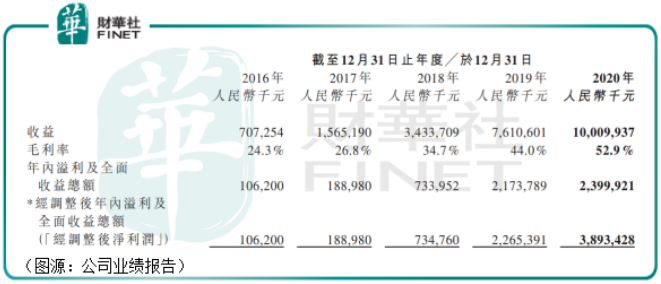

因為代工技術的更叠,思摩爾公司整體的毛利率從2016年的24.3%增長至2020年的53%。 同期經調整全面收益(不計上市開支、可換股承兌票據公允價值變動虧損及可轉換優先股公允價值變動虧損等因素)從1.1億元增長至38.3億元。

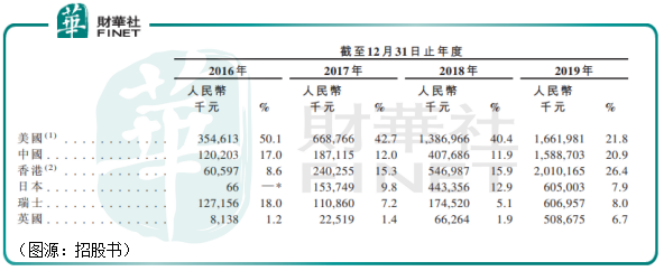

從產品銷售地區來看,按2019年統計數據,思摩爾有22%收入來自美國市場,21%來自中國市場,26%來自中國香港地區。但值得留意的是,公司對接的中國香港客戶其實只是轉運或貿易公司,思摩爾產品實際上並未在香港分銷或出售,全部都是經轉運售出到海外。2019年香港市場客戶產生收入中,有約93.4%的產品發往了美國,其次是日本。

故此,思摩爾2019年的收益中應有46%實際來自於美國市場,21%來自中國内地市場,剩餘日本、瑞士及英國市場均貢獻不到10%的收益。

美、中兩國分别是目前電子煙行業的第一和第二大市場,思摩爾過從2016年開始營收從億級增長至2020年的百億級,甚至可以無視當年肆虐疫情影響的原因最主要的原因很好理解:電子煙行業的增長太快了,連疫情也無法暫緩其繼續放量。

及至今年第一季,思摩爾的溢利及全面收益總額繼續大增四倍,其實亦在意料之中。雖然去年第一季基數較低可能是收益大增的因素之一,但公司經營層面收入繼續增長、成本端的規模效應以及產品結構的繼續改善亦是推動盈利改善的驅動力。

至於思摩爾的營收為什麽會持續大增,原因自然亦是與過去幾年相同的,電子煙行業無法遏制的爆發趨勢。

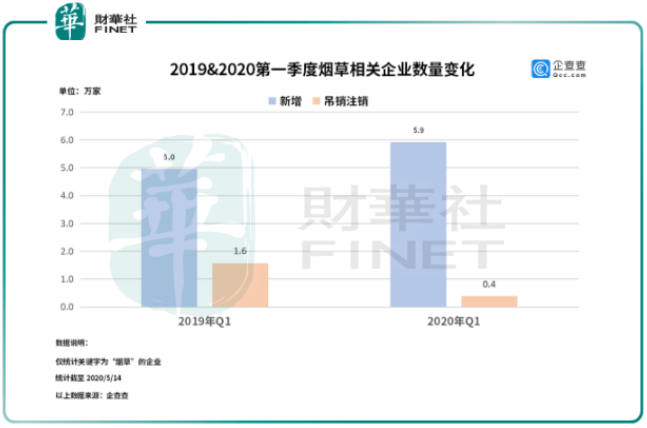

以國内市場為例,2019年11月監管層面發佈線上禁售令,行業失去線上銷售渠道,除了資金實力雄厚的頭部品牌,中小品牌的經營都受到較為嚴重的影響。但其實在2020年第一季度,煙草相關企業的新增數量同比2019年同期還有所增加,吊銷和註銷數量則有所減少。

終於到了2020年5月份之後,電子煙品牌以高速開拓線下實體店的方式卷土重來。按照頭部電子煙品牌悅客(霧芯科技,RLX-US)在財報中披露的數據,公司去年第一季的彈出貨量是2200萬顆,第二季則已增長至4080萬顆,第三季則是6190萬顆。

2019年9月,悅刻旗下只有41個授權分銷商。但在一年之後,品牌的銷售網絡就迅速擴張至全國250多個城市,與110多個授權分銷商建立合作,擁有超5000家品牌專賣店和超10萬個零售店。

思摩爾的勝利屬於電子煙行業的狂歡。然而,在行業新政出台之後,電子煙行業的蛋糕瓜分方式行將生變。

早前線上禁售和疫情仍無法阻止中國電子煙的爆發,只能說明被戲稱為「犧牲自己健康為國造航母」的中國煙民對電子煙的替代需求實在是太大了。

在國内一級市場,常常提及的是電子煙對可燃煙草製品的滲透率。

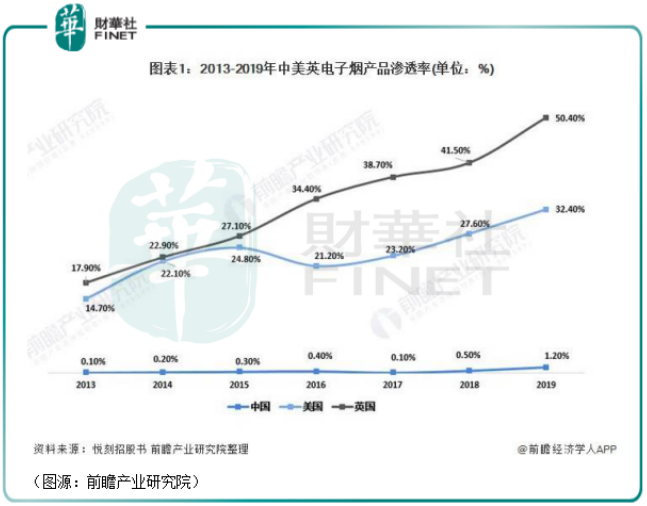

據前瞻產業研究院統計,2019年,電子煙在美國、英國和中國的滲透率分别是32.4%、50.4%和1.2%。同年,中國約有2.867億成人可燃煙草產品用戶。這個數字差不多和全美國的人口規模相當。

中國電子煙是一塊大蛋糕,但這塊蛋糕的分配將不會按照當前的方式進行。

最新的《中華人民共和國煙草專賣法實施條例》已將電子煙納入,參考卷煙目前的待遇,電子煙行業從上遊到下遊將會受到不同程度影響。

首要的改變是稅率。目前電子煙享受的是普通消費品的稅率。若按照煙草行業製品納稅的話,電子煙將需要繳納消費稅和煙葉稅。

根據華創證券測算,售價為65元的軟中華中,包含了0.24元的煙葉稅、7.48元的增值稅、22.64元的消費稅、2.7元的城建稅和教育費以及5.56元的企業所得稅,合共為38.62元,佔總售價的59%。其中佔比最高的消費稅佔稅費的59%,總售價的35%。

電子煙按煙草製品繳消費稅之後,其最終售價可能會在目前基礎上上升近50%。

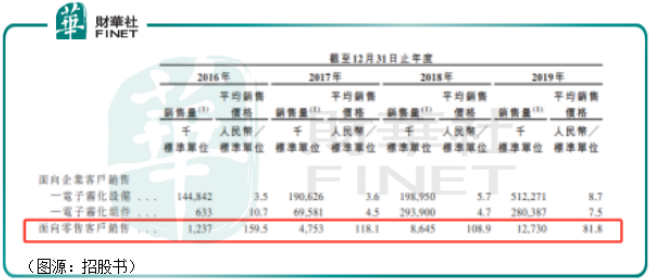

據思摩爾的招股書顯示,從2016年至2019年,公司向C端零售客戶出售的自有品牌APV產品平均售價從160元下降至82元,說明價格相對較低的電子煙產品才是行業(客戶)的共識。

在此情況下,電子煙終端售價的上漲很可能將不會完全由終端客戶承擔,而是分攤在產業鏈上遊至下遊的各個環節服務及產品供應商。

有券商測算,若對電子煙分别加徵20%零售稅及50%批發稅,在計入產業鏈公司的讓利之後,電子煙的終端售價可能會分别上漲3.5元和10.5元。前者對電子煙產品的銷售影響不大,後者可能會最終影響到產品的銷售情況。

而當電子煙消費者不接受產品過高的售價,結果只有一個:產業鏈公司進行更大幅度的讓利,最終以價換量。

另外,參考當前傳統煙草專營專賣,全流程監管的現狀,電子煙從生產到銷售環節可能都會接受到一定程度的管控。在現行實施條例下,國家煙草專賣品生產、銷售和出口均實行壟斷經營、統一管理,從生產、批發到零售環節均需獲得許可方可進行。目前在煙草上遊的生產環節只有19家中煙子公司獲得許可,其最終產量受到嚴格監管。

東吳證券參考以上給出電子煙行業監管三種可能的情境分析:

樂觀情境下,監管層會對零售終端實施牌照管理,零售許可獲取難度不高,只對門店間距離等方面進行限制,因此單區域門店密集度將下降,但全國覆蓋面可能提升。中煙會通過對終端嚴管,限制青少年接觸電子煙及非法廣告,並將管控向生產端傳導。

在此假設下,中小玩家將會出清,但悅刻、思摩爾等龍頭仍可參與行業,行業集中度有望進一步提升;

中觀情境下,監管層對上遊尼古丁來源煙農廢煙葉進行嚴格管控,控制電子煙油所用尼古丁的供應,實現對電子煙整體規模的控制。在原材料供給受限的情況下,電子煙行業的整體增速會放緩;

極端情境下,中煙深入到電子煙產業各個環節,實施專營專賣,民營企業僅能小幅參與電子煙產業鏈的輔助生產環節。

個人認為,由於目前電子煙已是初具規模的產業,監管層不可能採用極端專營專賣的方式一刀切,剝奪大量行業從業人員的就業機會。據高臨咨詢(Third Bridge)論壇專家意見,目前電子煙行業的從業人員規模已達到350萬左右。

同時,如果通過管控控制電子煙行業上遊尼古丁供給的數量,客觀上並不符合目前下遊消費者對電子煙爆發式的需求量增長。相比之下,監管層對零售終端實施牌照管理是最有必要和可能的做法。

在該假設下,目前電子煙品牌在線下瘋狂擴店的趨勢或會受到遏制(區域門店密集度下降),目前20米一家電子煙加盟專營店、略顯無序的競爭狀況可能會得到改善。

對於行業整體而言,線下門店分佈合理化是優化,但對於各個品牌而言就是現金來源渠道的減少。

因此,一個有趣的現象是,思摩爾現在已經收復了政策利空的跌幅,但霧芯科技3月22日晚在美股市場股價大跌48%之後,公司至今仍未補上是日跳空大跌的缺口。相對思摩爾的B端客戶為主,霧芯科技直接從事線下的零售環節,受新政潛在影響亦更大。

而無論如何,因為電子煙行業「滲透」了傳統可燃煙草製品,這部分利潤終究要想辦法從現有的產業鏈公司手上重新平均分配。畢竟有了願意犧牲自己的煙民,如果沒有合理的分配機制,國家的更多航母還是不能建起來。

因此,雖然思摩爾第一季盈利猛漲,市場依然反應冷淡。

皮之不存,毛將焉附?

沒人知道有關電子煙的新政會在何時,以何種形式落地,對產業鏈公司造成多大程度的影響。

中小電子煙品牌的加盟商依舊在朋友圈(僅剩不多的線上營銷渠道)上賣力吆喝。

悅刻的門店繼續擴張,思摩爾的代工生意依然做得紅紅火火,嘗鮮的消費者滿足地在店里吐出不同口味的電子煙氣霧。正是山外青山樓外樓的好光景。

誰能知道,這會不會是屬於他們最後的狂歡呢。

作者:橘子汽水

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)