李寧回應最近的炒鞋事件衝上熱搜。李寧(02331-HK)公司表示不想與炒鞋圈有任何關聯,將設置門檻規避炒鞋行為。

從1499元到48889元,一款已經停產的李寧鞋在某平台上售價被嚴重標高,引發大家對於「天價鞋」和炒鞋團的關注。反過來,對比於之前民眾熱追耐克盲盒以及國際潮牌,這種現象其實也意味著國貨品牌已悄然攻陷消費者的心,反映國貨品牌不論外觀設計還是產品質量,都有與國際潮牌一較高下的實力。

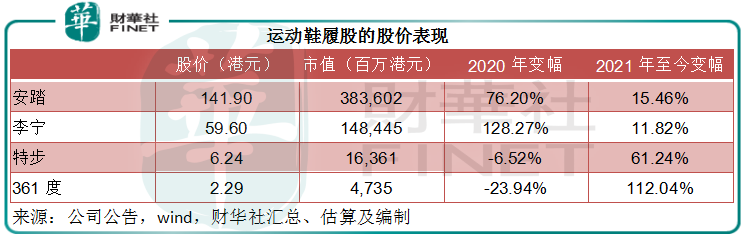

這可能也是香港上市的國内運動鞋履股股價大幅上漲的原因。在針對炒鞋行為表明了立場之後,李寧的股價更創下新高,於2021年4月15日收報59.60港元,今年累計上漲了11.82%。事實上,該股在2020年已累計上漲了1.28倍,表現甚至高於騰訊(00700-HK)(2020年股價累計上漲50%左右)這樣的新經濟明星。

不僅僅李寧,安踏(02020-HK)、特步(01368-HK)和361度(01361-HK)等晉江鞋商今年股價也有突出表現,尤其加入恒生指數成分股的安踏,不論市值還是銷售和利潤規模已成為當之無愧的老大哥,2020年累計股價漲幅達到76.20%,今年以來股價累計漲幅為15.46%,4月15日股價收報141.90港元,市值3836億港元。

一個是「體操王子」創立的品牌,天然自帶號召力;一家是精明能幹的晉江商人一手打造的企業,盈利能力不斷提高。李寧與安踏,國貨潮牌的話題之王,而今都已到達而立之年,它們的前程如何?雙互之間有何借鑒之處?又能為投資者帶來怎樣的機會?

2008年北京奧運會頂峰之後,面對行業競爭、營銷渠道的過度擴張以及銷售渠道過量庫存,李寧也曾面對至暗時刻。

2012年7月,該公司公佈了非常大膽的變革計劃,引入國際消費行業中的專業管理團隊,大力度清理庫存,改善供應鏈、產品組合和市場營銷管理,合理化銷售渠道,打造一個以零售為導向的商業模式。

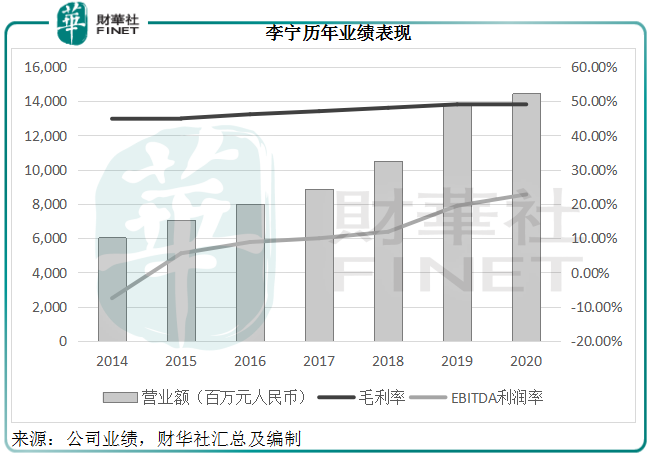

這個變革讓李寧經歷了陣痛,但成績斐然。從下圖可見,自2014年以來,李寧的業績持續保持增長,盈利表現不斷改善,即使在受疫情影響的2020年,李寧依然保持4.23%的收入增長和13.3%的純利增長,跑赢晉江鞋商,這也是其股價大漲的重要原因。

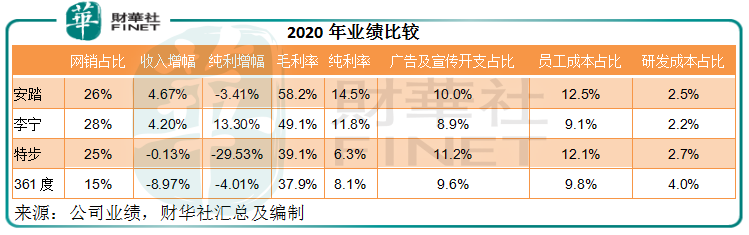

李寧有一獨特優勢是晉江鞋商無法複製的,就是「李寧」這一國貨品牌所賦予的意義,恐怕這也是李寧的廣告及宣傳開支佔比較低的原因,這一優勢也讓它保持理想的利潤率,見下表。

多年來,安踏的核心品牌「安踏」只有個位數增長。在當時競爭激烈的國内運動品市場,「安踏」頂多算中低端品牌。

忽然,精明的安踏開了竅,利用多年累積的現金和融資實力展開了收購國際品牌打造全產品線之路。

2009年,安踏收購世界十大運動品牌之一FILA。當時的FILA經過近一個世紀的折騰已家道中落,安踏不遺餘力地為其升級店面、利用其營銷渠道廣開銷路、與著名設計師合作推出新品、優化供應鏈提升物流效率,終於將FILA打造成一個奇迹。

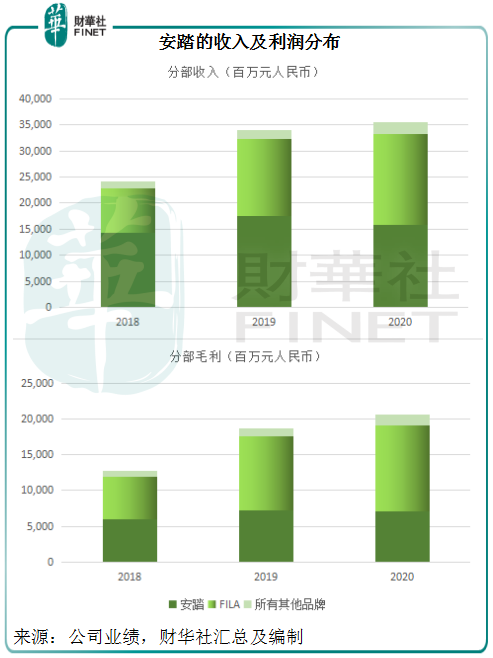

到2020年,FILA已經取代原來的核心品牌「安踏」,成為安踏第一大收入及盈利來源。期内,FILA收入同比增長18.14%,至174.5億元(單位人民幣,下同),佔總收入49.14%;毛利同比增長16.24%,至120.92億元,佔總額的58.55%;經營溢利同比增長11.71%,至44.94億元,佔總額的49.18%。相比之下,「安踏」不論收入還是盈利,均有所下降。

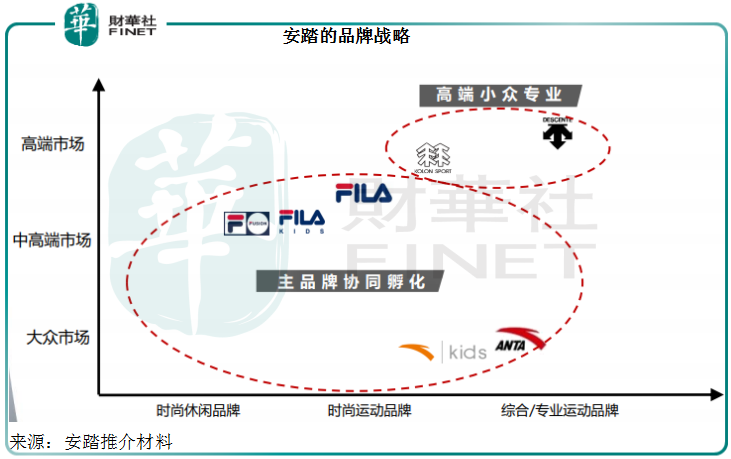

安踏的國際擴張一發不可收拾。FILA之後,安踏又收購了主攻舒適科技的時尚品牌Sprandi;與伊藤忠和Descente Global成立合資公司在中國獨家經營及從事帶有「DESCENTE」商標的所有類别產品的設計、銷售及分銷業務;與KOLON成立合資公司,在區内獨家經營與從事營銷、銷售及分銷帶KOLON Sport IP和商標的若幹產品;以及收購童裝品牌KINGKOW。

前兩年,更組財團收購芬蘭運動品牌集團Amer Sports,後者擁有Salomon、Arc’teryx、Peak Performance、Atomic、Suunto、Wilson等著名高端運動品牌。

除了按合營公司入賬的Amer仍錄得虧損外,FILA以外的其他品牌業務已於2020年扭虧為盈,期内貢獻經營溢利1.95億元,佔總收益的2.13%。

這些收購的品牌由於定位中高端,毛利率均遠高於「安踏」。2020年,「安踏」的毛利率為44.67%,FILA的毛利率為69.30%,所有其他品牌的毛利率為65.89%。以此形成「安踏」面向大眾市場、FILA面向中高端、KOLON和Descente面向高端市場的戰略定位。

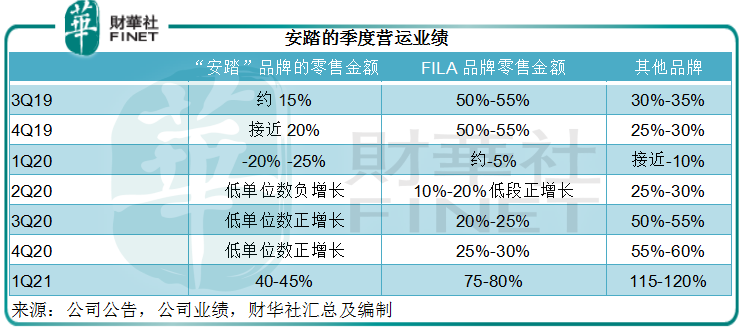

最近,安踏發佈了2021年第1季的最新營運業績,其中「安踏」品牌第1季零售表現增長40%-45%,這可能令投資者雀躍——沉寂多年的「安踏」終於有所突破。但需要注意的是,這可能與「安踏」的經營模式調整有關。

2020年8月,安踏宣佈將核心的「安踏」品牌業務模式由批發分銷轉型為直面消費者(DTC),其中第一階段在中國11個地區開展混合營運模式(直營店與加盟店共存),並終止與這些地區的分銷商合作,這或招致20億元的開支,當中約有80%-90%與「安踏」品牌產品銷售退回相關。到2020年12月,DTC轉型順利,有望在2021年提前完成。

所以,「安踏」零售額的高增長應與轉型有關,從分銷轉為零售,相比上年同期的低基數,自然有顯著上升。

核心品牌以外的其他品牌繼續保持高速增長:FILA的零售金額同比增長75%-80%,其他品牌更大增115%-120%。可見安踏在成功孵化了FILA之後,再接再厲,在其他品牌的耕耘也漸見成效。

2020年,李寧聚焦「單品牌、多品類、多渠道」,也就是深耕其擁有既得優勢的國貨品牌「李寧」,同時不斷開發新產品,多元化營銷渠道,完善供應鏈,實現產品力和品牌力的提升。

李寧最近在新品類和多渠道的成績有目共睹,在2020年零售消費(特别是線下)受疫情負面影響期間,依然保持收入增長,可見其品牌號召力。同時,電商渠道的收入佔比也由上年的22.5%大幅提高到28%,高於晉商鞋商的水平,足證其在多元化營銷平台方面的努力。

考慮到李寧本身的號召力,發展優勢的核心品牌也確實是它的最優解,不過安踏的多品牌策略同樣值得借鑒,也許在國際同業處於低迷之時拓展產業能帶來意想不到的收獲。

安踏則表示,要以「安踏」為核心,打造「大眾、專業、新國貨」的增長曲線,同時也繼續保持FILA以及DESCENTE和KOLON等國際品牌的高增長。

李寧的品牌優勢或許能為「安踏」帶來啓示:建立一個有說服力的自有品牌,既是護城河,也是保障,在其他品牌已經發展起來之時,何不回過頭來修補「安踏」的弱勢。鑒於安踏最近針對核心品牌的DTC變革,「安踏」或有望得到重振。

值得注意,「安踏」雖然毛利率不如其他收購品牌,但由於營銷推廣投入相對較小,經營利潤率也較具優勢,所以「安踏」品牌如果能夠成為FILA等之外的增長助力,安踏的整體利潤將得到顯著提升。

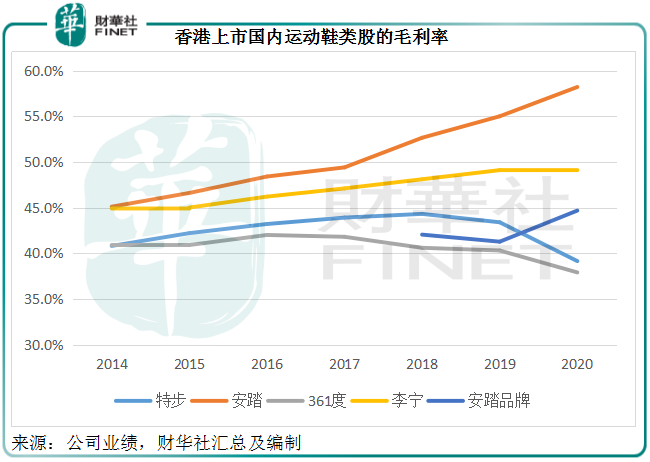

從下圖可見,「安踏」業務的毛利率低於安踏整體毛利率和李寧,但仍比361度和特步有優勢,而由於DTC模式的轉變,2020年的毛利率已有3.4個百分點的提升,當實現DTC的全面變更之後,或許能帶來更大的助力。

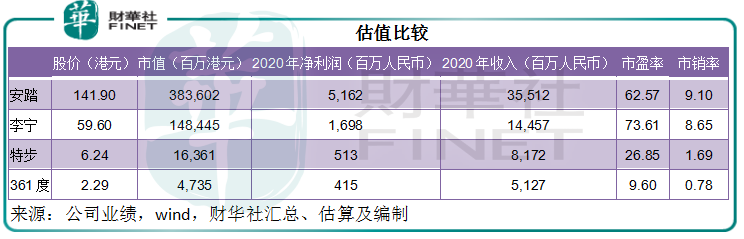

從下表可見,安踏和李寧的市盈率估值都不便宜,市場定然已經考慮到它們的競爭優勢和增長潛力,以及最近的抵制外國品牌事件,這對於兩家企業聚焦自身品牌,拓展多元業務都是一個契機。而投資者需要考慮的是,這兩個國貨品牌的未來發展是否撐得起如此高昂的估值。

未來,李寧和安踏的競爭已不僅僅局限在產品和品牌,它們未來的估值戰場將在於產品質量的提升、科技創新所帶來的附加值、供應鏈管理、強化零售運營等,以及這一切如何體現在產品的價值上來遊說消費者。在國際品牌暫時偃旗息鼓之際,正是它們搶佔市場的良機。

下半場,才剛剛開始。

毛婷

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)