公司再窮也不能讓股東們勒緊褲腰帶?

江鈴汽車在2020年報中公告,將一次性大手筆斥資30億元給股東們分紅(擬每10股派發現金34.76元,總股本為8.63億股),引發了外界的關注。

好家夥,江鈴2020年歸母淨利潤也不過5.5億元,另外還有上百億的負債,就這,還要玩分紅,此舉被戲稱為「破產式」的豪橫分紅,投資者對此也是質疑不斷。

這可不是江鈴第一次大方分紅了。

江鈴具有高分紅的傳統,自1993年上市以來已經分紅22次,累計分紅94億元,分紅率為49.22%。

比如在2017年,江鈴就曾抛出22.7億元分紅方案,股利支付率高達329.45%,

2018年,每10股派送0.4元,分紅總額3452.86萬元,2019年每10股派送0.7元,分紅總額6042.50萬元。

而此次分紅總金額達30億元,分紅比率高達544.86%再次刷新紀錄。縱觀整個A股歷史,也是極其罕見。

30億分紅20億進大股東口袋。

2020年報顯示,江鈴前十大股東合計持有80%股份,其中大股東南昌市江鈴投資有限公司持有股份41%,將獲得分紅12.31億元,第二大股東福特汽車持有32%,將獲得分紅9.6億元,前兩大股東合計分紅就高達20億。

從這一點來看,不能排除分紅目的是讓大股東變相套現的嫌疑。

大股東吃肉,散戶喝湯。真要是這麽簡單,想想也不錯,畢竟有湯喝總比沒湯喝的要強吧。

但是,有些資深的投資者則一針見血的指出,其醉翁之意在於擡高股價,為新一輪融資做準備。

在3月29日和30日這兩天,江鈴汽車股價就連續觸發兩個漲停板。

3月31日,江鈴汽車開盤再度大幅拉升近6%,三天内公司股價從23.10元/股大幅漲至30.13元/股的近期高點,累積漲幅高達30%。

詭異的是,江鈴汽車是在3月29日當晚發佈的分紅公告,但是公司股價卻在3月29日白天表現出強勢漲停,利好消息公佈之前資金就已經提前入場搶籌,令不少投資者產生疑問,利好消息是不是提前就已洩露?

值得注意的是,江鈴在2020年進行一筆5億元的銀行短期借款,利率區間為2.05%至3.15%。那就是說,它手頭並不是很寬裕。

高負債可以說是一把懸在脖子上的利劍,說不定哪天會刺入江鈴的要害部位。年報顯示,江鈴2020年的負債已經接近172億元,應付賬款就有100.26億元。

這應付賬款就是採購上遊零部件欠下的錢。如果銷量不佳,日積月累後果不堪設想,眾泰汽車就是活生生的例子。

面對外界的質疑,江鈴汽車官方給出的解釋是:2020年年底的現金餘額為111.22億元,未分配利潤88.64億元,現金儲備較為充裕,且未來一個時期整體營運現金流仍然能夠保持強健,因此,董事會擬定高額派息預案回報包括中小股東在内的全體股東。

這個解釋,通俗來說就是,咱有錢了、有肉大家一起吃。

有了現金,不還債,還大方的分紅,詭異的很。

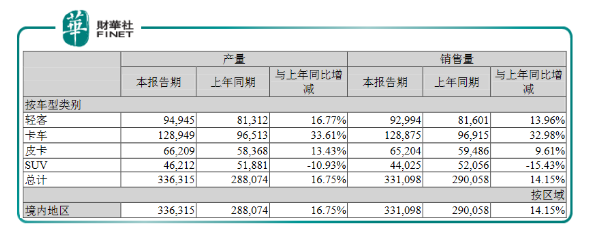

江鈴汽車目前主營輕客、卡車、皮卡、SUV這4類傳統油車和新能源客車、乘用車、貨車。

從2019-2020年的產量、銷量來看,江鈴的主打產品依然是大型的燃油汽車,新能源汽車方面突破不大,全年才542輛的銷量。

2017年至2020年營收分别為313.46億元、282.49億元、291.74億元、330.96億元;實現歸母淨利潤分别為6.91億元、9183.33萬元、1.48億元、5.51億元,扣非後淨利潤分别為1.64億元、-2.78億元、-3.08億元、4.05億元。

2018-2019這兩年,扣非後的淨利潤為負數,說明江鈴賣車是虧錢的,靠著補貼維係生計。

到了2020年,情況出現了好轉,由負轉正。

需要注意的是,江鈴近幾年負債總額和負債率快速攀升。

2018-2020年,江鈴汽車總負債分别為130.11億元、138.02億元和171.99億元,其中流動負債分别為126.69億元、134.24億元和166.42億元,同比增長5.96%和23.97%。

高負債降不下來,說明江鈴在用「槓桿」造車,自我造血功能有待完善。

2016年至2020年五年間,江鈴汽車累積實現的淨利潤不足28億元,而如今大手筆分紅30億元,著實讓人匪夷所思。

眾所周知,造車是一件很燒錢的事,無論是大型的客貨車,還是乘用轎車,企業都是對資金求之若渴的狀態。江鈴卻反之道而行之,千金散去,究竟為的是什麽?

分紅之後錢沒多,這是為什麽?

舉個例子,假設你有1萬股、100元股價的股票,你的賬戶市值就是100萬。現在要是每股分紅1元的話,企業就要拿出一元給你,但是你要交2毛錢的稅收,然後你的股票要除權扣掉1元。

股票發生分紅送股後,會導致上市公司每股股票所代表的每股淨資產有所減少,所以股價需要進行除權或除息,以剔除這部分影響股票市場價格的因素,股價會相應調低。

那我們來算一下最後你的得失。你的股價除權後是99元,總的股票市值就變成了99*10000=99萬,而你拿到的現金是(1-0.2)*10000=8000元。

最後就是你有99萬的股票市值和8000現金,當然,這里有個大的隱藏前提是股價不會發生動蕩,現實情況是一旦發生分紅,要麽漲、要麽跌。

而股價的波動帶來的損益遠遠大於這8000元的現金。因此,投資者一定得對企業分紅的動機研究明白,而不是盯著分紅的現金收益,避免撿了芝麻丢了西瓜。

站在分紅的企業角度看,有的分紅套路隱藏很深,表面上高價分紅,實際上是借此博人眼球,給投資者以「企業經營良好、現金充裕」的信號,來炒高股價,股價一旦上去了,莊家再大幅減持,散戶最後被套 。

據統計,目前已有逾600只個股披露了分紅派現預案,其中中國神華、招商銀行、中國平安、工商銀行、建設銀行等15只個股擬派現金額超過百億元。企業經營正常,現金流穩健,作為對投資者的回饋,正常而理性的分紅也無可厚非。

其實,對上市公司來說,分不分紅跟企業的成長性並沒有直接關係。就有相當一部分大公司保持著多年不分紅的習慣,比如蘋果公司。

不分紅的原因是這錢留在公司里再投資進行運作,遠比發給股東能賺的更多,而股東如果需要現金的話賣掉一點股票就可以了。

有實力的上市公司不會把精力放在資本市場上搞小動作,而是專注於提升自己的競爭力。

作者: 慧澤李

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)