中國年輕且頗具成長活力的全國性股份制商業銀行——渤海銀行(09668-HK)近日在香港交易所公佈了全球招股書。成立於2005年的渤海銀行,於創建之初引入國際領先的渣打銀行,成為第一家在發起設立階段就引入境外戰略投資者的中資商業銀行。渤海銀行從北方金融中心天津市啓程,根植京津冀地區「首都經濟圈」,同時在長三角及珠三角經濟圈快速發展,完成在中國三大最具經濟活力經濟圈的佈局。前瞻性的業務穩擴張使渤海銀行於2019年淨利潤同比增速達到15.7%,加權平均淨資產收益率達到13.71%,高居全國股份制上市商業銀行首位及第三。此次渤海銀行登錄香港聯交所將為企業打開海外資本市場的新局面,向成為「客戶最佳體驗的現代財資管家」的願景再進一步。

2005年12月30日,渤海銀行正式成立。天津泰達投資控股有限公司、渣打銀行(香港)有限公司、中國遠洋運輸(集團)總公司、國家開發投資公司、寶鋼集團有限公司等7名重量級股東作為發起人。最吸引資本市場關注的是渣打銀行持股比例達19.99%成為渤海銀行第二大股東。

自渣打銀行1858年在上海設立首家分行開始,公司的在華業務從未間斷過,這不僅使渣打成為紮根中國歷史最悠久的外資銀行之一,同時也使渣打銀行(中國)成為第一批本地法人銀行之一及人民幣清算服務的國際銀行,同時也位列國内最大的人民幣清算機構之列。

渣打銀行以服務於中國超160年的經驗成為最懂中國及受到信賴的國際銀行之一。渣打銀行傳承著全球金融市場百年發展的歷練,使其成為渤海銀行成長道路上的可靠夥伴。在渤海銀行成立初期,渣打銀行派出100人的團隊提供專業支持,幫助渤海銀行制定了包括產品管理、客戶關係管理、風險管控、集中運營、人力資源管理等在内的一係列現代化制度體係,同時也為渤海銀行引薦大量海外英才。可以說渣打銀行的協力為渤海銀行的快速發展奠定了穩健的根基。

放眼海外,渣打銀行為全球最具經濟活力的60個市場的高達145個市場客戶提供服務,其國際金融業務操盤實力過硬,並且渣打銀行的服務網絡與「一帶一路」沿線市場的重合度達到近70%,在45個「一帶一路」沿線市場設立了營業網點,其中市場運營時間超百年的市場就有26個。

渤海銀行於創立期引入渣打銀行,這戰略舉措不僅成就了渤海銀行在中國金融市場的獨特性,同時渣打協力渤海銀行快速建立起一套科學、高效的現代銀行管理體係,這幫助渤海銀行實現了早期的快速穩增長。同時,在中國企業集體眺望海外市場以拓展業務的趨勢下,渣打銀行將為渤海銀行的未來發展帶來不可比擬的優勢。

渤海銀行的獨特性不僅僅是外資參與設立的背景,公司在運營層面通過優化客戶結構和創新深耕特色客戶群體的產品服務,使其在差異化競爭和服務能力上擁有強勁的競爭力。

在公司業務方面,渤海銀行專注服務於戰略性的公司客戶,主要聚焦於高成長性的公司客戶群體,從經濟轉型、產業升級、優質穩健、回報良好四個維度鎖定行業龍頭企業為核心客戶。在傳統行業領域中,主要服務於經營穩健的房地產企業,在新經濟領域服務於新製造、新科技、新零售及新消費行業中的優質客戶,同時隨著財政類業務的逐年增長,渤海銀海與多元化、高質量的公司客戶群體建立穩固關係,共享中國經濟增長的紅利。

在零售客戶方面,渤海銀行精準服務於金融需求旺盛的「壓力一代」和擁有一定財富積累且需要財資管理管理服務的「養老一族」,打造核心零售客戶群體。在零售客戶群中,主要圍繞著零售客戶的住房改善、消費、投資理財等剛性需求,打造頗具影響力的「浩瀚理財」品牌,推出了特色消費信貸產品「渤樂e貸」、面向核心零售客群的現金管理工具「添金寶」,同時與超過20家優質互聯網平台展開合作,拓寬零售客戶群體的服務及產品覆蓋。渤海銀行完善零售客戶產品矩陣,滿足客戶多樣化的需求,這培養了一批高粘性的優質客戶群體。

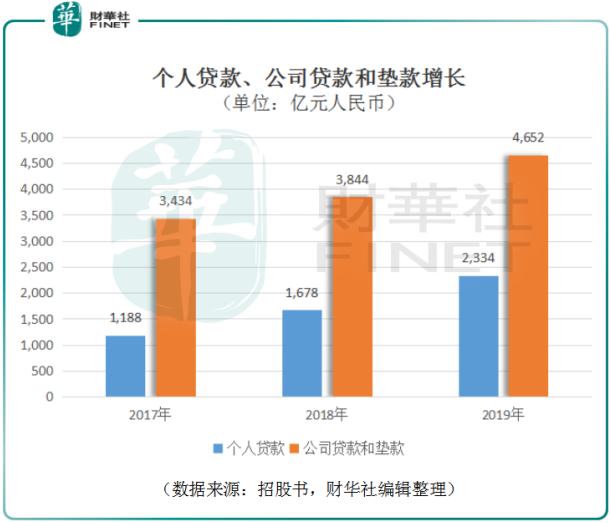

功夫不負有心人,通過優化客戶結構和創新深耕特色客戶群體的產品服務,渤海銀行業務成長速度也取得了領先行業的成績。2017年至2019年,年末公司貸款和墊款分别為3,434億元、3,844億元及4,652億元,年復合增長率達到16.4%,位居全國性股份制上市商業銀行中第一位。

2017至2019年,該行個人貸款額分别為1,188億元、1,678億元及2,334億元,年復合增長率達到了40.2%,位居全國性股份上市商業銀行中第二位。

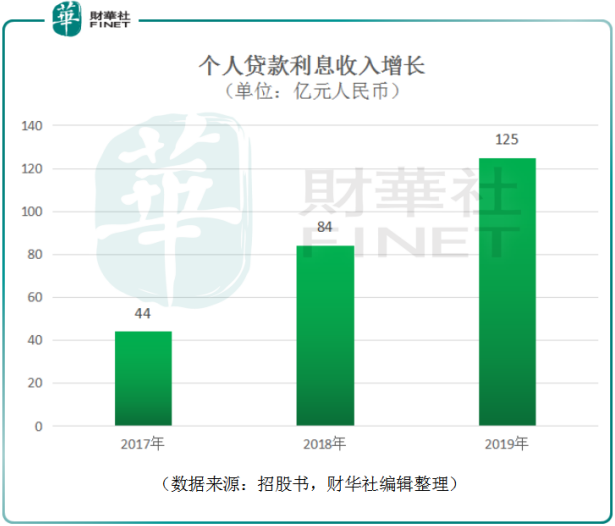

在零售客戶業務上,渤海銀行憑借自身科學的管理優勢,以精益敏捷的項目管理方法,快速適應零售客戶需求,獲得了可觀的收入增長。2017至2019年,公司個人貸款利息收入分别為44億元、84億元及125億元,年復合增長率高達69.3%,在全國性股份制上市商業銀行中名列首位。渤海銀行的運營及管理能力獲得了客戶真金白銀的肯定。

2005年12月,渤海銀行成立於中國的北方金融之都——天津市,並以此為根基向首都經濟圈輻射。2009年5月,渤海銀行上海分行正式營業,這成為該行紮根長三角經濟圈的奠基之年。同年7月,渤海銀行再迎深圳分行開業。至此,渤海銀行已經形成了首都經濟圈、長三角及經濟圈及珠三角經濟圈的全覆蓋,完成中國在最具活力的三大經濟圈的業務佈局。2015年4月,渤海銀行在香港設立代表處,此成為該行眺望海外市場的前哨站。

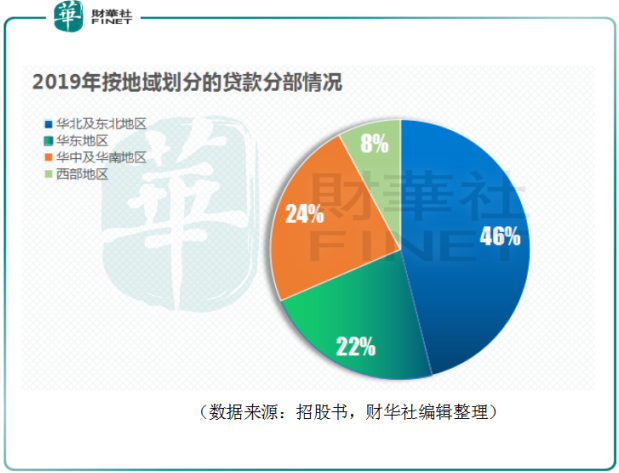

2019財年,渤海銀行於華北及東北地區、華東地區、華中及華南地區的貸款和墊款發放額分别為3,263億元、1,590億元及1,673億元,所佔份額分别為46.1%、22.5%及23.6%。聚焦優勢地理位置的業務分佈,這不僅為渤海銀行帶來業務的快速成長,也使收入的來源更加穩定和多元化。

在金融科技的快速發展下,即使身為傳統支柱行業的銀行業也需要作出及時響應,渤海銀行精益敏捷的管理文化為該行帶來了快速適應的競爭優勢。截止2019年12月31日,渤海銀行與超過100家優質互聯網平台建立合作,2019年通過已有場景獲得線上用戶達28.15萬戶,線上平台2019年合計交易量達到420億元。摘獲「中國金桔獎 ——最佳金融科技服務獎」、「金融科技及服務優秀創新獎評選——管理創新突出貢獻獎」及「中國電子銀行金榜獎——最佳個人網上銀行獎」等眾多金融科技類重磅獎項。

新冠疫情期間,在嚴格的疫情管控措施中,渤海銀行運用互聯網線上銀行發揮了重大作用。截止2020年3月31日止三個月,該行發放貸款和墊款總額達到7,722億元,較2019年末增長9.1%;營業收入達到81.98億元,同比增長27.7%;實現淨利息收入69.12億元,同比增長38.7%。

以該行推出的特色線上個人貸款係列「渤樂e貸」為例,於2020年3月31日其售出貸款餘額較2019年末增長了77.9%。渤海銀行及時精準的推出了面向抗擊新冠疫情的醫療專業人員及公務員的「抗疫勇士貸」,以及面向小微企業定制的線上營運資金貸款產品「渤業貸」,多款創新性金融產品均獲得市場肯定。這些產品成功的背後是該行在金融科技與敏捷管理的科學融合,也為其未來的金融科技創新業務的發展積累寶貴經驗。

渣打銀行的加入使渤海銀行在成立之初即獲得金融市場矚目,渤海銀行通過十五年的耕耘,取得了行業領先的業績成長速度及運營表現。在金融市場融通的本質之下,兩家海内外優秀銀行的深度融合成就了渤海銀行,這也將公司的管理能力及金融科技實踐能力帶向了全球領先的隊列,此時渤海銀行登陸香港聯交所,將有助於放大該行的行業領先優勢,成為業績增長的全新起點。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)