記得在2018年下半年,A股大跌的時候,就有上市公司提出讓員工增持自家股票,虧錢了公司兜底,這是多麽劃算的買賣啊,當然了,此類公司之後股價也有下跌的,之後呢?筆者也不知道之後怎麽了。

這兩天A股又出現了董事長建議員工增持自家公司股份,董事長兜底的。

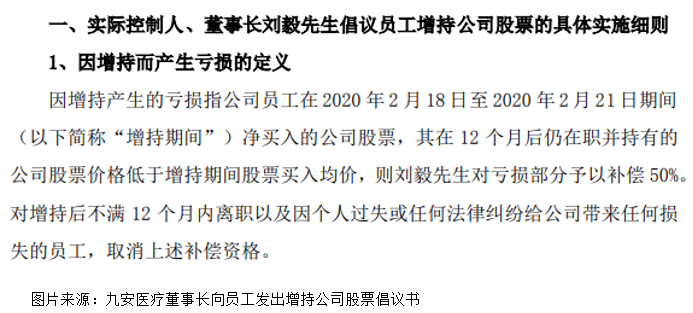

九安醫療(002432-CN)披露公告稱,公司的額溫計作為此次抗擊疫情的必用品,需求暴增,這對公司業績短期有積極影響。董事長基於對公司未來發展的信心,提議全體員工積極買入公司股票。承諾凡2020年2月18日至2020年2月21日期間淨買入的九安醫療股票,且連續持有12個月以上並在職的員工,若因在前述時間期間增持九安醫療股票產生的虧損,劉毅先生將以個人資金予以補償 50%,若有股票增值收益則歸員工個人所有。

之後,就有投資者在互動易平台表示,公司董監高計劃還有432萬股要減持,是否員工增持有配合董監高減持的嫌疑?

另外,證監會也就此問題,以及董事長個人的補償能力,以及倡議增持的合理性,向公司火速下發關注函。

具體公司倡議增持的目的是什麽,估計只有公司高級管理層知道。

當然了,我們可以不用太在意這中間的貓膩,只要公司業績好,賣的價格又便宜,其它的都是次要矛盾。

九安醫療2019年至2015年淨利潤分别為約7000萬元、1269萬元、-1.66億、1450萬元、-1.51億元;扣非後的淨利潤分别為虧損、-1.39億元、-1.82億元、-1.46億元、-1.55億元。

這個淨利潤數據簡直糟糕透了,淨利潤數據五年之和為淨虧損,只有個别年份出現盈利;主營業務給公司帶來的扣非淨利潤那就更離譜了,穩定的每年虧損1.5億元左右,沒有一年實現盈利了,更令人驚訝的是,公司近幾年的營業收入一直維持在4億元至6億元(也不是因為快速擴張市場,導致的淨利潤虧損),而每年的虧損卻高達1.5億元左右。

很明顯,這家公司想要實現賺錢很難的。當然了,2020年公司的業績可能會實現增長,畢竟公司的額溫計今年受疫情影響,賣的挺好,但這只是一次性收入,並不能改變公司的估值,如果疫情已過去,估計公司的經營業績還是會回復原來的節奏。

那麽,怎麽估值合理呢?

每年虧損,不能用市盈率估值,也不能用高科技公司的類似估值模式,用淨資產的估值模式可能會更靠譜點,但是,對於一家年年虧損的上市公司,該怎麽估值呢?保守點最起碼也要市值低於淨資產吧,因為誰也不想以高於淨資產的價格買一家年年虧損,且看不到盈利的公司吧。

截至2020年2月21日,據WIND數據,九安醫療的市淨率1.78倍,而九安醫療的淨資產中商譽佔比卻高達29.4%,很明顯公司淨資產水分還是非常大的,所以,從這個角度看,給公司1倍的市淨率都不便宜了。

整體來看,董事長倡議員工增持自家股份的動機是什麽,誰也不知道,但是,從公司的經營業績和估值來看,現在的價格並不便宜。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

現代電視 (http://www.fintv.com)